Zijn de aandelen die de afgelopen maand het sterkst gestegen zijn ook de meest kansrijke? In deze column ga ik in op de 1-maands momentum strategie. In mijn vorige column heb ik een inleiding geschreven op de kwantitatieve analyse. Deze benadering zoekt de invloed van bepaalde factoren zoals waardering op de beurskoersen.

1-maands momentumstrategie

Daarnaast heb ik in het kort de momentumstrategie uiteengezet. Men koopt de aandelen die de grootste stijging hebben laten zien in een bepaalde periode, bijvoorbeeld de afgelopen maand. De gekochte aandelen zullen aangehouden worden voor een specifieke periode. De zogenaamde aanhoudperiode (holding period) kan variëren en kan 1-maand of zelfs een jaar zijn, afhankelijk van de investeringshorizon.

We gaan de 1-maands momentumstrategie backtesten en statisch beoordelen. Voor onze backtest, maken we gebruik van de Alpha Tester van Factset. De bestaande strategie wordt dus terug in de tijd getest. Het rendement van de strategie zal dus worden gegenereerd op basis van de historische data.

De 1-maands momentumstrategie is gebaseerd op de maandelijkse slotkoersen en houden geen rekening met transactiekosten en dividenden.

Het onderzoek

Wij rangschikken de aandelen binnen de S&P 500-index op basis van de 1 maands prijsmomentum. Daarbij splitsen wij ze in 5 portefeuilles met elk 100 aandelen, de zogenaamde kwintielen. De top kwintiel bezit de aandelen met de hoogste 1- maands prijsmomentum en aandelen met het meest negatieve momentum zullen zich bevinden in kwintiel 5.

Het gewicht van de onderliggende aandelen binnen de vijf portefeuilles is gelijk gewogen.

We herbalanceren maandelijks de portefeuilles op basis van de nieuwe uitkomsten van de kwantitatieve screen. Men kan de turn-over limiteren door de holding periode van de vijf portefeuilles bijvoorbeeld te verlengen. Naast de uitkomsten van de maandelijkse herbalancering hebben we ook gekozen voor een herbalancering per kwartaal. De uitkomsten zullen we vergelijken. De data periode van onze backtest is van januari 2004 tot en met september 2009.

We kunnen nu elke maand zien welke aandelen en/of kwintielen positieve- en negatieve rendementen, gegeven onze backtest periode, hebben gegenereerd.

We verwachten dat de aandelen met de sterkste prestatie, de komende maand het ook goed zullen doen en dus de graadmeter en de slechtste aandelen verslaan. De “winnaars” zullen dus ook volgende maand ook goed presteren.

Maar soms zullen traders de 1-maands prijsmomentum gebruiken als een reversal en de underperformers opnemen in hun trading strategie daar zij de komende maand verwachten dat de achterblijvers de performance achterstand zullen goed maken.

Grafiek 1: De cumulatieve rendementen van de 1-maands prijsmomentumstrategie van kwintiel 1-5 (maandelijkse herbalancering, januari 2004-september 2009)

Bron: Factset, S&P500

Klik op grafiek om te vergroten (opent in nieuw venster)

Resultaten zonder herbalancering

Verassend genoeg zijn het niet de “beste jonges van de klas” maar moet je de groep aandelen hebben die vorige maand het een na beste hebben gepresteerd. Zelfs de kwintielen 2 en 3 doen het beter dan kwintiel 1 (grafiek 1).

Een verklaring hiervoor kan zijn dat de belegger een omkering verwacht van de onderliggende aandelen in de andere kwintielen. In de beginjaren van onze backtest, presteert kwintiel 5 (de zwakste aandelen) zelfs beter dan kwintiel 1.

In minder volatiele markten, heeft het negatief momentum effect ( de reversal) zijn gewenste uitwerking. Vanaf midden 2007, zien we dat juist de slecht presterende aandelen worden vermeden en in een neergaande spiraal terecht komen (grafiek 2).

Belangrijk is dat het rendement van kwintiel 1 uiteindelijk cumulatief, gegeven onze backtest periode, veel beter presteert dan kwintiel 5 (zie grafiek 1 & 2).

Resultaten bij herbalancering

Grafiek 2: Het verschil in rendementen van de 1-maands momentumstrategie tussen kwintiel 1 en kwintiel 5 en het cumulatieve rendement tussen kwintiel 1-5 (herbalancering per kwartaal, januari 2004-september 2009)

Bron: S&P500, Factset

Klik op grafiek om te vergroten (opent in nieuw venster)

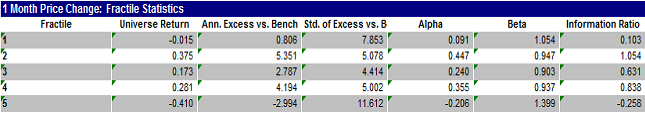

Tabel 1: De rendementen van de kwintielen, excess rendement tov SP500, beta en de informatie ratio (IR) van kwintiel 1-5. ( Maandelijkse herbalancering)

Bron: S&P500, Factset

In de tweede kolom vinden we het gemiddelde rendement van de kwintielen met een maandelijkse herbalancering. Het herbalanceren per kwartaal levert ongeveer dezelfde waarden op voor de rendementen, alpha, beta en informatie ratio (IR) (hoe hoger des te beter) van de kwintielen zoals weergegeven in tabel 1.

Een andere belangrijke conclusie is dat de kwintielen 1-4 beter presteren dan de benchmark S&P500. Kwintiel 3 heeft de laagste volatiliteit van het rendement ten opzichte van de S&P500 en heeft een hogere IR dan kwintiel 1.

Conclusie

Vergelijking onderling

Onze verwachting is niet uitgekomen daar de meeste alpha (outperformance) niet wordt gegenereerd door kwintiel 1. Kwintiel 2 genereert het hoogste rendement en heeft ook de beste informatie ratio. Dit resultaat geldt dus zowel op basis van maandelijkse herbalancering maar ook bij herbalanceren per kwartaal.

Vergelijking met beursgraadmeter

Nemen we de benchmark mee in onze analyse dan zien we wel dat kwintiel 1 wel een outperformance weet te genereren ten opzichte van de S&P500. Kwintiel 1 heeft een positieve IR in vergelijking tot kwintiel 5.

Er is geen duidelijk verschil in rendementen van de kwintielen 1-5 op basis van het herbalanceren per maand- of per kwartaal. De belegger had transactiekosten kunnen besparen door te kiezen voor een 1-maands momentumstrategie en die 3 maanden vast te houden voordat hij opnieuw gaat herbalanceren.

Tot slot kunnen we concluderen dat de 1-maands momentumstrategie, gegeven onze backtest periode, inderdaad toegevoegde waarde heeft gehad. In een ’trending’ markt zal de strategie dus zijn vruchten afwerpen.

Jean Paul van Straalen, CMT, FRM

Iniohos Investment Management