In de Bitcoin-hype en de aandelenhausse is het rond goud stil geworden. Maar nu kan het edelmetaal een briljante comeback tegemoet gaan. Het belangrijkste industrierapport voorspelt ‘monetaire klimaatverandering’ – en prijsstijgingen zoals in de jaren zeventig.

Is Bitcoin het betere goud? De twee activa vertonen veel overeenkomsten, het is voor de hand liggend om ze met elkaar te vergelijken. Zowel het edelmetaal als de cryptocurrency kunnen niet naar believen worden verhoogd, beide worden beschouwd als alternatieven voor een valutasysteem dat het monetaire beleid van de grote centrale banken dreigt te veranderen in een experiment met een onzekere uitkomst.

Als je alleen naar de prijsontwikkeling kijkt, lijkt het antwoord duidelijk. Vergeleken met de meest populaire cryptovaluta , die de afgelopen jaren met vele duizenden procenten is toegenomen, verbleekt de glans van het gele metaal.

En toch roept de ontwikkeling van de afgelopen weken vraagtekens op. De turbulentie rond Bitcoin en Co. deed twijfels rijzen of het echt een betrouwbare waardeopslag kan zijn. Zelfs het woord cryptowinter doet de ronde.

Aan de andere kant bewoog de goudprijs , die stil was geweest sinds hij in augustus 2020 zijn hoogste punt ooit bereikte, nauwelijks. Recentelijk creëerde hij een zogenaamde “bodem” in de grafiek, wat voor veel experts een solide basis is voor een hernieuwde stijging.

Het alom geprezen standaardwerk van de edelmetaalindustrie, “In Gold we trust“, heeft een even optimistische toon . Het rapport verscheen donderdag voor de 15e keer. Deze keer draagt het de opvallende titel “Monetaire klimaatverandering ”.

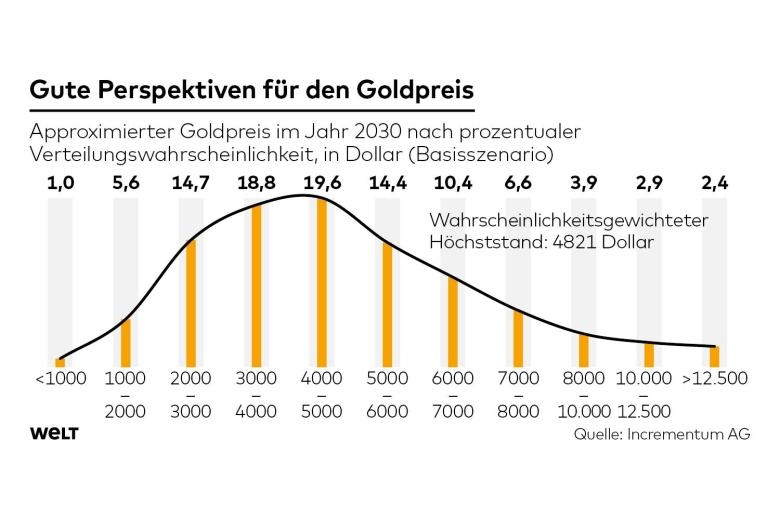

De auteurs Ronald Stöferle en Mark Valek benadrukken daarmee een omgeving die, in zijn geheel, niets minder dan een paradigmaverschuiving in de monetaire orde zou kunnen betekenen – en dus de beste vooruitzichten biedt voor de prijsontwikkeling van het edelmetaal: tegen het einde van het decennium zal een troy ounce 4800 dollar kosten, geloven de edelmetaalexperts. Dat komt overeen met een jaarlijks rendement van circa 17 procent.

Natuurlijk zijn positieve vooruitzichten voor goud altijd de keerzijde van ontwikkelingen die niemand die geïnteresseerd is in een vreedzaam leven. De coronapandemie was de trigger wereldwijd om de laatst overgebleven budgettaire remmen af re halen en vol op het gaspedaal te trappen. Tegelijkertijd zouden de centrale banken van hun kant steeds meer geld in de cyclus pompen.

Dit is niet zonder gevolgen: “Een van de neveneffecten van monetaire klimaatverandering is de bijna onbeperkte stroom aan liquiditeit, die al heeft geleid tot een merkbare stijging van zowel de activa- als de consumentenprijzen. Een van de mogelijk meest dramatische gevolgen die het nieuwe monetaire klimaat zou kunnen hebben, is de heropleving van de inflatie van de consumptieprijzen ”, verwachten de auteurs.

Als de eerste tekenen van inflatie de komende jaren aanhouden, “zijn vanuit ons oogpunt ook vijfcijferige goudprijzen aan het einde van het decennium denkbaar”, aldus het rapport. Niet-inflatoire activa zoals goud, zilver, grondstoffen , maar ook schaarse digitale activa zoals Bitcoin worden steeds meer gevraagd als waardeopslag in een omgeving met aanzienlijk negatieve reële rentetarieven.

Bill Ackman zei in een interview met Interactive Investor dat aanhoudende inflatie een onverwachte neergang op de aandelenmarkt zou kunnen veroorzaken. U kunt inspelen op deze ontwikkeling. Welke sectoren en aandelen kunnen profiteren van een aantrekkende inflatie ? Wij hebben een rapport opgesteld die u gratis kunt aanvragen: KLIK HIER.

“De prijs, uitgedrukt in papiergeld, zou worden opgedreven door een overvloed aan fiatgeld.” Maar de stroom van liquiditeit heeft andere implicaties die de prijs van goud ondersteunen .

De obligatieaankopen door de centrale banken drijven de prijzen van staatsobligaties op en drukken op hun beurt de rente. Ondertussen leveren papieren met een waarde van meer dan twaalf biljoen dollar wereldwijd een negatief rendement – en de trend is stijgende, aangezien de rentes op Amerikaanse staatsobligaties momenteel weer dalen.

Deze papieren kosten hun houders in nominale termen geld. Rentevrij goud wordt ineens een aantrekkelijk alternatief: het veroorzaakt in ieder geval geen negatieve rentetarieven. In de alternatieve kostenanalyse wordt edelmetaal aantrekkelijker als investering.

Zelfs in vergelijking met de aandelenmarkt lijkt goud niet duur. In het 50-jarige gemiddelde kost een troy ounce ongeveer een zevende van de Dow Jones-index, momenteel is het slechts een achttiende. Het gele metaal is daarom relatief goedkoop in vergelijking met Amerikaanse aandelen.

In 1999 was deze goudratio van Dow Jones natuurlijk nog lager. Er waren echter ook hoge reële rentetarieven (obligatierendement minus inflatie ) boven de drie procent. Dat zoiets terugkomt, valt niet te voorzien.

De auteurs van het rapport verwerpen de vaak besproken rentetariefomslag: zij zijn van mening dat de reële rentetarieven het komende decennium negatief zullen blijven. Dit wordt ondersteund door het feit dat de houdbaarheid van de schuldenlast van geïndustrialiseerde landen wereldwijd zijn limieten heeft bereikt, die zouden worden overschreden bij substantieel stijgende rentetarieven.

Bron: Welt