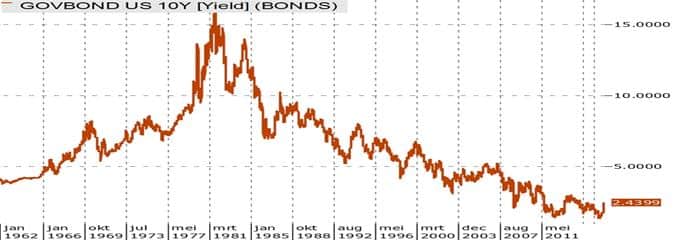

Beleggers hebben 35 jaar kunnen profiteren van dalende kapitaalmarktrentes. Komt aan dit proces een eind en gaat de lange termijntrend nu de andere kant op? En volgt Europa Amerika omhoog?

Tienjaars rente US-overheid. Bron: VWD

De langdurige daling heeft te maken met het onder controle krijgen van de inflatie in de geïndustrialiseerde wereld. Er is sprake van een mondiale marktplaats, waarin iedereen met elkaar concurreert. Goedkope arbeid in Azië zorgt ervoor dat ook de lonen in het Westen minder hard konden groeien.

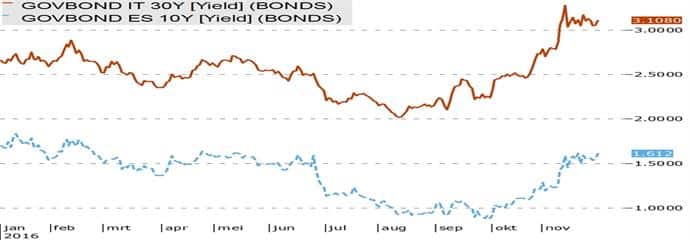

Naast deze seculaire beweging is op kortere termijn de lange rente de belangrijkste indicator om politieke en financieel-economische ontwikkelingen in de wereld te peilen. Als er een eurocrisis dreigt, vlucht men in Duitse Bunds en daalt de rente. Maar als er politieke chaos dreigt in Italië in verband met het komende referendum dan stijgt de rente op tienjarige Italiaanse staatsobligaties.

Grafiek: tienaarsrente Italië (rood) en Spanje. Bron: VWD

In “normale” omstandigheden zijn economische groei- en inflatieverwachtingen de belangrijkste determinanten van de kapitaalmarktrente. Maar sinds de Centrale Banken in de wereld de macht in handen hebben genomen, is dat veranderd. De Federal Reserve heeft na de crisis van 2008 niet alleen de beleidsrente, de korte rente fors verlaagd, er is ook een programma van kwantitatieve verruiming (Quantitative Easing, QE) op poten gezet Dit hield in dat de Amerikaanse Centrale Bank op grote schaal korte en langerlopende overheidsobligaties opkocht om zo de kapitaalmarktrente te drukken. Met andere woorden, niet de financiële markten bepaalden via vraag en aanbod het niveau van de lange rente, maar de monetaire autoriteiten van de Fed.

Andere westerse Centrale Banken zijn de Amerikanen op het pad van QE gevolgd, met de Bank of Japan en de Europese Centrale Bank als belangrijksten.

Maar inmiddels is de situatie in de V.S. aan het normaliseren. The Great Recession – zoals de Amerikanen het noemen – ligt alweer zeven jaar achter ons. Er worden niet langer extra bedragen vrijgemaakt om obligaties op te kopen – aflossende leningen worden nog wel vervangen – en de doelstellingen van het QE-beleid worden ongeveer bereikt. Dat wil zeggen, het werkloosheids-percentage is in oktober teruggelopen tot 4,9 en de inflatie loopt op, inmiddels 1,6% op jaarbasis.

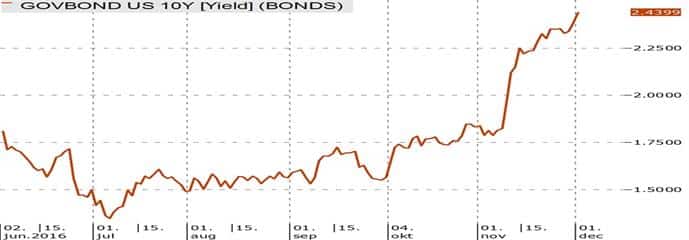

De verbeterde vooruitzichten hebben in Amerika vanaf begin juli geleid tot een gestage stijging van de 10-jaars rente. De markt wint langzaam terrein terug!

Grafiek: Amerikaanse 10-jaars rente vanaf 1 juni 2016.

Met de verkiezing van Donald Trump op 8 november is dit proces in een stroomversnelling gekomen.

Uit de vaak vage plannen van de President Elect hebben de financiële markten de volgende beleidsmaatregelen gedestilleerd die samen bijdragen aan hogere inflatie, hogere economische groei (op korte termijn) en hogere kapitaalmarktrentes:

– fors hogere investeringen in de infrastructuur;

– tegelijk lagere tarieven voor bedrijfsleven en burgers waardoor het federale begrotingstekort snel zal toenemen en de overheidsschuld tot meer dan 100% van het BBP zal stijgen;

– protectionistisch handelsbeleid incl. hogere invoertarieven wat de inflatie zal opstuwen;

– deregulering van de financiële sector kan de economie een impuls geven (maar ten koste van de financiële stabiliteit?);

– immigratiebeleid: bijvoorbeeld het uitzetten van twee miljoen illegalen zorgt voor een negatieve schok aan de aanbodkant van de economie (minder groei), maar op korte termijn hogere loonstijgingen.

Daarbij komt het voornemen van Janet Yellen om de beleidsrente begin december te verhogen en het OPEC-akkoord dat in eerste instantie de energie-inflatie versterkt.

Algemeen wordt verwacht dat de meest extreme voorstellen van het Trump-team uiteindelijk zullen worden afgezwakt. De nieuwe president zal bijvoorbeeld rekening moeten houden met de Republikeinen in het Congres die geen hogere tekorten van de overheid willen hebben. Toch stellen analisten hun voorspellingen voor 2017 al flink naar boven toe bij, bijvoorbeeld een verwachte inflatie van 2,7%. De lange rente zal in dat geval zelfs boven de 3% kunnen uitkomen.

Maar pas vanaf Trump’s inauguratie op 20 januari 2017 zal blijken wat er daadwerkelijk zal worden uitgevoerd van de plannen. In ieder geval tot die tijd zal de onzekerheid hierover een opwaartse druk op de lange rente geven.

Zal Europa Amerika volgen?

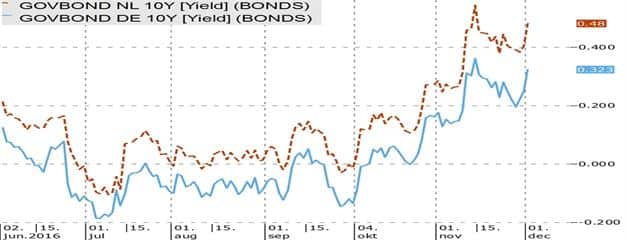

De lage en negatieve rente begint de crediteuren in Europa pijn te doen. Spaarders, pensioenfondsen, obligatiebeleggers zijn wanhopig op zoek naar veilige beleggingen met enig rendement, maar die zijn er niet. Maar na 8 november is ook in de eurozone de boel op z’n kop gezet. Van negatieve rentepercentages kwam de tienjaarsrente in één beweging bijna 50 basispunten hoger te liggen.

Grafiek: 10-jaars rente staatsobligaties Duitsland (rood) en Nederland

De Europese rente zit dus met een elastiekje aan de Amerikaanse vast. Blijft de eurozone in het Amerikaanse voetspoor volgen?

Volgende week zal de ECB naar ieders verwachting bekend maken dat het grootschalige opkoopprogramma van obligaties wordt verlengd tot september 2017 en dat er ook meer obligaties in aanmerking komen om te worden opgekocht. De Europese economie is nog te fragiel. De inflatie in Europa loopt wel op (België 1,8%!), maar blijft in 2017 nog onder de ECB-doelstelling van 2%, zeker als de energiekosten buiten beschouwing worden gelaten.

De V.S. oefenen een grotere vraag naar kapitaal uit en trekken daarmee de mondiale rentes mee omhoog. Aan de andere kant van het elastiekje trekt de ECB de lange rente weer omlaag. Wij verwachten dat per saldo de lange rente in de eurozone een beetje mee omhoog wordt getrokken. Afgerond zal de tienjaars rente op Duitse staatsobligaties eind 2017 weer op 1% kunnen liggen. En als de economische vooruitzichten op dat moment veel beter zijn dan kan de kapitaalmarktrente er wel eens fors overheen schieten. Voor de obligatiebelegger schijnt er een lichtje aan het einde van de tunnel.

De eurozone heeft in december (Italië, Oostenrijk) en in 2017 ook te maken met verkiezingen in een aantal kernlanden. Als – wat genoemd wordt – het rechts-populisme de meerderheid krijgt, dan konden de markten wel eens zeer zenuwachtig worden en de rente nog veel hoger opjagen. Maar daar kom ik graag een andere keer op terug.

Het rentespook definitief wakker geworden!

Franke J. Burink

2 december 2016