In onze westerse wereld lijkt het maken van schulden geen probleem. Althans, zolang de rente laag blijft. Er zijn wat signalen dat daarin verandering gaat komen. De rente als sluipmoordenaar dus?

Nicolaï Kondratieff was een Russische econoom die door Stalin gevraagd werd in kaart te brengen wanneer de westerse economieën ten onder zouden gaan. Kondratieff deed uitgebreid onderzoek en publiceerde dat vervolgens. In die publicaties gaf Kondratieff aan dat het soms heel slecht gaat met een economie, maar dat daarna altijd weer een volgende fase komt waarin de economie het veel beter deed. Aanvankelijk werd hij daarvoor nog geprezen door Stalin. Later werd hij verbannen naar een goelag en aldaar geëxecuteerd. Het werk van Kondratieff is ook nu nog altijd van grote waarde. Joseph Schumpeter heeft het later de beste en enige economische theorie genoemd.

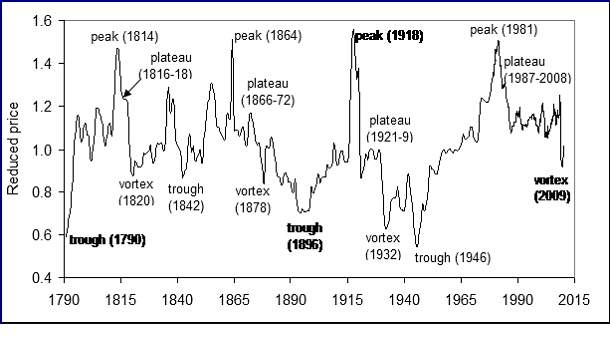

Uit de analyses van Kondratieff blijkt dat sprake is van een cyclisch patroon van 4 seizoenen binnen een langegolfbeweging. Alom wordt aangenomen dat de huidige lange golf is gestart in 1949. De eerste twee seizoenen, de lente en de zomer, gaan gepaard met met stijgende rente en inflatie. In de lenteperiode (1949-1966) is het nog ‘early inflation’ ofwel een beetje inflatie en een bescheiden rentestijging. In de zomerperiode kan de inflatie getypeerd worden als ‘runaway inflation’ (1966-1981). We zien dan een combinatie van een stagnerende economie met hoge inflatie. In 1981 zagen we de rente in de VS wel oplopen tot ca. 16%. Deze combinatie van een stagnerende economie en torenhoge inflatie noemen we ook wel ‘stagflatie’. Na deze zomerperiode belanden we in de tweede helft van de lange golf, waarin de rente en inflatie per saldo dalen. Na de zomer komt uiteraard de herfst (1981-2000) waarin de rente en inflatie dalen (‘early deflation’). In de winterperiode (2000 – ?) belanden we in ‘runaway deflation’. Deze fase is doorgaans pijnlijk voor eenieder die wat bezit, echter bijzonder nuttig ’to cleanse the economy from debt’, ofwel teneinde de economie te zuiveren van alle schulden die met name in de herfstperiode en het begin van de winterfase zijn aangegaan door burgers, bedrijven en de overheid. In dat schuldzuiveringsproces bevinden we ons thans, in de beginfase wel te verstaan. De centrale bankiers trachten de rente laag te houden. Wat de bankiers echter vaak niet weten, is dat de markt zelf bepaalt of de rente gaat stijgen of niet.

Zo heeft ook Kondratieff aangegeven hoe de inflatie zich in de herfst- en winterperiode ontwikkelt. Een analist die bijzonder veel onderzoek heeft gedaan naar Kondratieff is Michael Alexander. In zijn boek ‘The Kondratiev Cycle’ beschrijft Alexander het verloop van de inflatie in de tweede helft van de lange golf (pagina 170 e.v.): “After the Kondratiev peak in prices, there is an initial drop in prices associated with the primary recession. Following the recession, prices remain more or less constant in what is called the ‘plateau’. About 7-10 years after the Kondratiev peak there is a second drop in prices, the ‘fall from plateau’. Prices fall to the ‘ vortex’ bottom (Berry, 1991), from which they stage a modest rise called the ‘deflationary growth boom’ which ends at the deflationary growth peak or DG-peak. Following the DG-peak, prices eventually fall to Kondratiev trough”.

Kortom, vanaf de piek in de zomer (1981) dalen de prijzen flink waarna een zijwaartse periode aanbreekt (plateau period). Na deze fase vallen de prijzen van het plateau naar de vortex, waarna een DG-peak volgt, gevolgd door de slotbeweging richting de bodem in prijzen. Volgens Alexander hebben we zojuist de vortex gehad, waardoor we nu onderweg zijn naar de DG-peak:

In de grafiek kunnen we zien dat de DG-peak soms geprononceerder is dan in andere perioden. Na 1820 volgde een stevige stijging, na 1878 en 1932 was de stijging bescheidener. Hoe dan ook, de rente zal nu naar verwachting oplopen van zeer laag naar een normaal niveau. Het feit dat de rente op gaat lopen, zal zoals gezegd ‘killing’ zijn voor een economie waarvan de gezondheid in sterke mate afhankelijk is van het renteniveau.

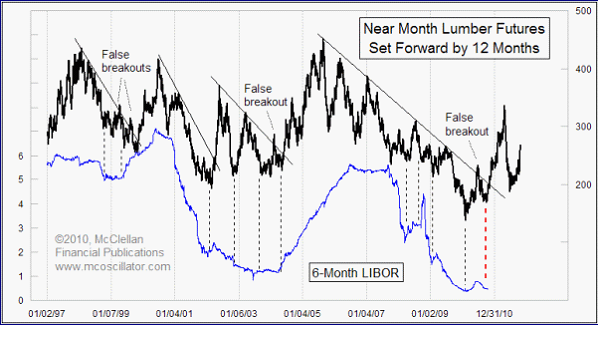

Dat de rente binnenkort flink gaat oplopen is ook af te leiden uit de analyses van Tom McClellan. McClellan heeft altijd hele bijzonder analyses, waarin hij bijvoorbeeld het renteniveau twee jaar vooruitwentelt teneinde een voorspelling te doen over de VIX (de ‘onrustbarometer’). Recentelijk kwam McClellan met een analyse waarin hij de koersen van ‘lumber futures’ (futures op timmerhout) een jaar vooruit projecteert en vervolgens de vergelijking maakt met de 6-maands LIBOR (London InterBank Offered Rate), ofwel het referentietarief dat banken elkaar onderling in rekening brengen.

De analyses laten in grote lijnen zien waar het LIBOR-tarief naar toe gaat. Lumberkoersen bodemden eind januari 2009 en de 6-maands LIBOR bodemde halverwege februari 2010, nagenoeg exact een jaar later. Na een dubbele bodem begon een flinke rally in lumber. Laten we deze rally echoën in de LIBOR-tarieven, dan zullen de banken elkaar flink hogere tarieven gaan berekenen. Met andere woorden: het vertrouwen tussen de banken zal weer verdwijnen, of de FED en de ECB dat nu willen of niet.

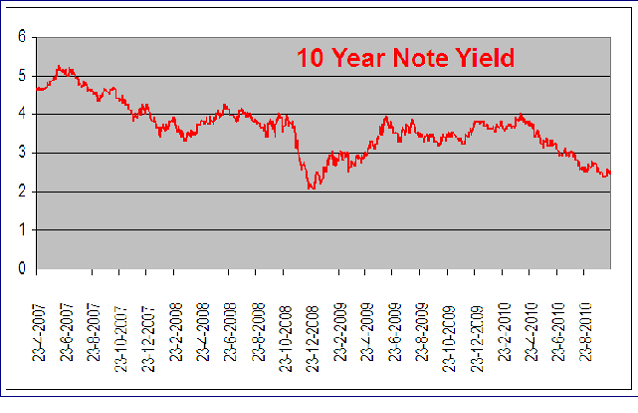

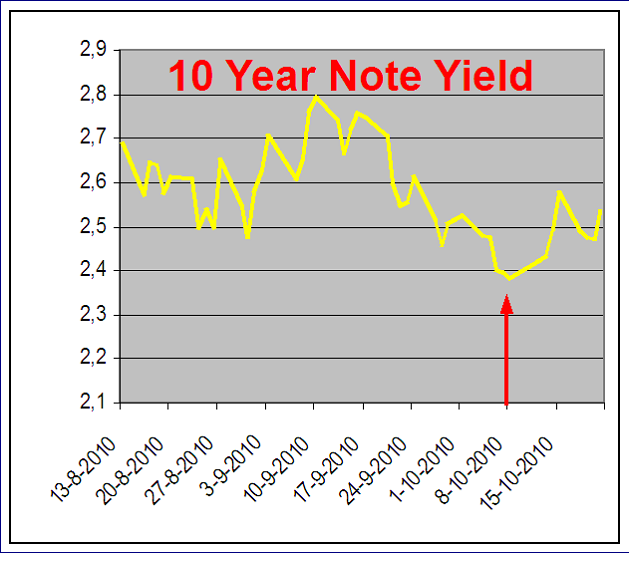

Hierboven zien we de Amerikaanse 10-jarige staatsobligaties. Na de bodem op 18 december 2008, hetgeen mijns inziens de bodem van de ‘vortex’ markeerde, volgde na een stijging een terugtest die inmiddels een belangrijke, hogere bodem laat zien op 8 oktober jongstleden. In de onderstaande grafiek is dat beter zichtbaar:

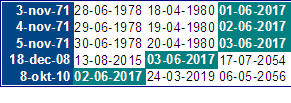

Met behulp van de Spiral Calendar ben ik nagegaan of er in de toekomst interessante draaipunten te ontwaren zijn. Onmiddellijk viel mijn oog op 2 en 3 juni 2017. De bodem in de rente op 18 december 2008 op 2,038% en de hogere bodem in de rente op 8 oktober 2010 op 2,334% komen in de Spiral Calendar samen op 2 en 3 juni 2017. In mijn analyse van goud (Goud gaat toppen….in 2017) zagen we ook al het jaar 2017 terugkeren. Daarnaast gaven ook de draaipunten op 3, 4 en/of 5 november 1971 (alledrie hebben ze dezelfde slot- en intradaykoers) een ‘spiral’ die rondom 2-3 november 2017 ligt.

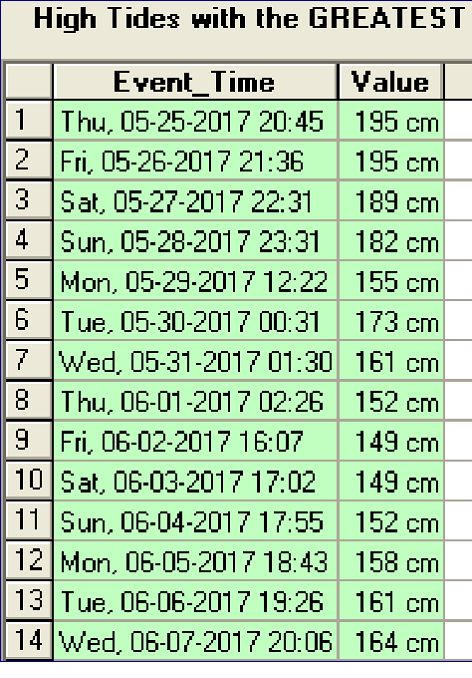

Voorts heb ik wederom een blik geworpen op de tides, in casu de ‘high tides with the greatest value’.

Door temidden van de hoogste waarden van de hoogste waterstanden op zoek te gaan naar de laagste waarden, kunnen we voor de effectenbeurs een top vinden. We zien duidelijk dat vrijdag 2 en zaterdag 3 juni 2017 een top aangeven aangezien sprake is van de laagste waarde (149 cm). De renteniveau’s dalen en stijgen soms tegelijk met de beurzen. De 10-year note bodemde bijvoorbeeld tegelijk met de belangrijke bodems in de Dow Jones op 10 oktober 2002 en 17 maart 2008. In andere gevallen zie je de rente de omgekeerde beweging maken. In dit geval kan ik me zo voorstellen dat – gezien ook de analyses van Michael Alexander – de rente en de beurzen tezamen een top maken rondom vrijdag 2 juni 2017. De rentestijging lijkt in elk geval begonnen en zal m.i. de komende jaren als sluipmoordenaar veel slachtoffers maken op weg naar de DG-peak.

Elmer Hogervorst

http://weblog.goudtekoop.nl