Waarom bezoekt u websites en leest u deze column? Bent u wellicht op zoek naar de ‘gouden’ tip of speurt u naar een visie over de financiële markten die u helpt bij het nemen van een beleggingsbeslissing?

Als u de columns op internet heeft gelezen, dan zal het u waarschijnlijk duizelen. In sommige artikelen wordt u gewaarschuwd voor aanzienlijke koersdalingen, anderen noemen dit een mooi koopmoment voor aandelen.

Uiteindelijk leest u deze columns om een betere beleggingsbeslissing te kunnen nemen met als resultaat een goede prestatie van uw beleggingsportefeuille. Helaas moet ik u teleurstellen. U heeft een vrij grote kans dat de prestatie van uw beleggingsportefeuille teleurstellend is. Dit blijkt uit het jaarlijkse onderzoek van het Amerikaanse Dalbar. Uit dit onderzoek blijkt dat de het rendement van de gemiddelde belegger aanzienlijk achterblijft bij de markt. De reden is eenvoudig: “when the going gets tough, investors panic”.

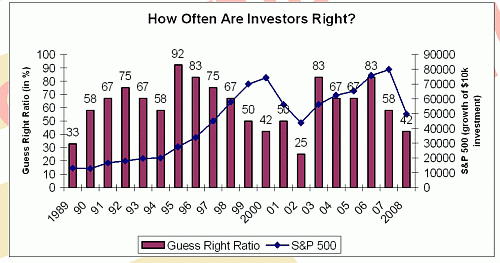

Dalbar maakt gebruik van de zogenaamde ‘guess right’-indicator. Deze indicator meet of de gemiddelde belegger in staat is om op het juiste moment een aan- of verkoopbeslissing te nemen. De in- of uitstroom van gelden in beleggingsfondsen wordt hiervoor gebruikt. Als er bijvoorbeeld geld in een beleggingsfonds wordt geïnvesteerd en de koers stijgt in de maand die hierop volgt, dan heeft de belegger dus goed ‘getimed’.

Als beleggers in meer dan 50 % de juiste beslissing nemen is dit een indicatie dat beleggers kunnen ‘timen’ en dus geld verdienen. Een terugblik naar de afgelopen 20 jaar in 14 van de 20 jaar de juiste keuze maakten. Echter in de zes jaren dat beleggers er naast zaten, waren vaak periodes waarin financiële markten zeer onrustig waren. Beleggers raakten in paniek en namen beleggingsbeslissingen die desastreus waren voor de performance van de portefeuille.

De conclusie van Dalbar is dan ook dat beleggers kopen als koersen zijn gestegen en verkopen als koersen dalen. Het hoeft geen betoog dat dit niet de manier is om geld te verdienen op de financiële markten.

Overigens hebben meerdere studies dezelfde conclusies getroffen. In de periode van januari 2000 tot en met maart 2006 heeft de universiteit van Maastricht onder 68.000 beleggers die hun portefeuille aanhouden bij internetbroker Alex onderzoek gedaan naar de gerealiseerde rendementen. In totaal zijn er 8 miljoen transacties gedaan en onderzocht. De onderzoekers noemden de resultaten schokkend. Het blijkt dat de gerealiseerde rendementen van particuliere beleggers 10 % per jaar achter blijven bij de markt.

Al met al heb ik dan ook mijn vraagtekens bij de sterke opkomst van internetbrokers, zoals Binckbank. Het blijkt namelijk dat beleggers grote moeite hebben om zelf succesvol te beleggen. Ik vrees dat vele beleggers uiteindelijk teleurgesteld zullen afhaken.

Dan maar gebruik maken van de kwaliteiten van het beleggingsfonds van mijn bank, hoor ik u denken. Helaas, nu moet ik u weer teleurstellen.

Recentelijk heeft Standard & Poors een groot onderzoek gehouden onder de gerealiseerde rendementen van actief beheerde beleggingsfondsen uit de Verenigde Staten. Voor alle duidelijkheid, deze actief beheerde fondsen worden aangestuurd door de knapste koppen uit de beleggingsindustrie. Ik durf wel te stellen dat deze beleggers aanzienlijk hoger zijn opgeleid en veel sneller informatie verkrijgen van de columnisten op internet.

De resultaten van deze professionele beleggers zijn schrikbarend te noemen. Over een periode van vijf jaar wisten slechts 28 % van de fondsen die in grote ondernemingen beleggen de markt te verslaan. Een vergelijkbaar percentage werd gevonden bij beleggingsfondsen die in middelgrote ondernemingen beleggen. Bij beleggingsfondsen die in kleinere ondernemingen beleggen bleek dat slechts 14,5 % de markt wist te verslaan. Deze resultaten zijn vergelijkbaar met een eerdere onderzoek over de vijf jaar daarvoor. Bij obligatiefondsen zijn de resultaten overigens nog meer schrikbarend te noemen. Met uitzondering van het ’high-yield’-segment, is de kans dat een actief beheerd beleggingsfonds de markt verslaat kleiner dan 10 %, gemeten over een periode van één jaar. Bestuderen we de resultaten over een periode van vijf jaar, dan zien we in sommige categorieën, zoals o.a. staatsobligaties, dat er geen enkel fonds in staat is geweest om de markt te verslaan.

Dat actief beheerde beleggingsfondsen juist hun toegevoegde waarde tonen in een ’bear-market’, dat wordt niet door de cijfers bevestigd. Gemiddeld blijven actief beheerde aandelenfondsen 2 % tot 3 % achter bij de markt. Bij obligatiefondsen ligt dit tussen de 1 % en 1,5 %.

Voor de liefhebber, door op onderstaande link te klikken, wordt het onderzoek in een nieuw venster geopend.

http://www2.standardandpoors.com/spf/pdf/index/SPIVA_Report_Year-End_2008.pdf

Uiteraard zal ook dit onderzoek door talloze adviseurs terzijde worden gelegd en zullen zij door gaan met het adviseren van, steeds duurdere, beleggingsfondsen.

Nu begrijpt u de kop van deze column. Het lezen van al die columns en eventueel opvolgen van de gegeven adviezen heeft geen enkele toegevoegde waarde voor uw rendementskans, integendeel zelfs. De beste beleggers blijken rustige beleggers te zijn. Beleggers die niet meedoen met hypes, letten op waarderingen, de kosten minimaliseren en periodiek hun portefeuille herbalanceren en verder niet te veel aanpassingen in de beleggingsportefeuille doorvoeren. Helaas ben ik bang dat de meeste beleggers, ondanks de vele bewijzen van het tegendeel, hun beleggersgedrag niet zullen veranderen met als gevolg achterblijvende resultaten.

Jan de Vries

www.devriesinvestmentservices.nl

2 gedachten over “De teleurgestelde belegger”

Knap artikel

beleggen is gewoon gokken al of niet met behulp van astrologische middelen zoals TA en dat past precies bij mannen activiteiten: gokken op de uitkomst. Neem de resultaten tot en met het jaar 2009 dan zal het me niet verbazen dat door ‘de bank genomen’ het rendement negatief dan wel nul of klein positief is net zoals bij bedrijven die hun verliezen oppoetsen door massa-ontslagen uit te voeren en vervolgens ‘resultaten uit het verleden tellen niet mee voor de toekomst’ te activeren gesteund door economen en wat daarvoor wil doorgaan. Winsten worden toch voornamelijk behaald door creatief de belasting te herinterpreteren wat het klootjesvolk niet is toegestaan.