Verdubbeling van geld is eenvoudiger dan velen denken. Tijd is een waardevolle helper. Hoe langer een belegger in de juiste effecten belegt, hoe groter het potentieel.

De 21e eeuw wordt gekenmerkt door extreme schommelingen. Bovenal heeft de crash van 2000 tot 2003 met een koersdaling van bijna 75 procent in de DAX zich in het collective geheugen van particuliere beleggers genesteld. Financiële professionals hebben ook steeds terugkerende problemen bij het ontcijferen van de complexe dynamiek van de markten: voor het jaar 2008, toen de DAX meer dan 40 procent verloor in de schaduw van de financiële crisis, hadden analisten bij de financiële instellingen een gemiddelde toename van zeven procent voorspeld. Zijn aandelenmarkten echt ondoorgrondelijk?

Veel hangt af van het perspectief,

Hoe langer de beleggingshorizon van een belegger, hoe voorspelbaarder de veronderstelde chaos wordt. De investeringsstrateeg Michael Mauboussin heeft in een simulatie berekend dat een aandelenbelegger na een houdperiode van een uur met een waarschijnlijkheid van 50,4 procent in de plus staat. Na een maand loopt het percentage licht op tot 56,4 procent. Dat is niet heel veel, net iets beter dan een toss gooien.

Een belegger die de afgelopen 50 jaar elke oudejaarsavond in de DAX of zijn vorige indexen heeft geïnvesteerd, heeft een goede deal gemaakt – na een jaar houdperiode is in 36 gevallen een plusteken, 14 keer bleef een minpuntje. Het slagingspercentage is dus 72 procent. Na een houdbaarheid van tien jaar leverden 39 van de 41 gevallen een positief rendement op. Dat komt overeen met een aanzienlijk percentage van 95 procent. Iedereen die zijn geld minstens 15 jaar lang in Duitse aandelen heeft geparkeerd, heeft zijn vermogen zelfs in elk geval verhoogd. Geduld betaalt zichzelf terug op de aandelenmarkt.

Langdurig beleggen verhoogt niet alleen uw kansen op een positief rendement: na verloop van tijd worden kleine percentages grote bedragen. De DAX heeft de afgelopen tien jaar gemiddeld acht procent gewonnen. In dit tempo verdubbelt een investering dankzij samengestelde rente elke negen jaar. Met een gemiddeld rendement van twaalf procent, zoals behaald door bijvoorbeeld Warren Buffett’s investeringsmaatschappij Berkshire Hathaway , verdubbelt de kapitaalinvestering al om de zes jaar.

Drijvende kracht achter de opwaartse drang

Door technologische vooruitgang, ondernemersgeest en bevolkingsgroei is de toegevoegde waarde van de mensheid al vele generaties groter. Alleen al sinds de millenniumwisseling is het bruto binnenlands product van de Bondsrepubliek Duitsland gestegen van 2,11 naar 3,34 biljoen euro. Sterke bedrijven en dus de aandelenmarkten profiteren boven het gemiddelde van deze dynamiek. Achteraf gezien lijken de terugkerende crisissen tamelijk onschadelijk, terwijl de huidige gevaren vaak overweldigend zijn. Sommigen gaan snel voorbij, anderen zijn volhardend. Het Internationaal Monetair Fonds heeft sinds de Tweede Wereldoorlog vier wereldwijde recessies geïdentificeerd, de laatste in 2009. Er zijn er nog veel meer op landenniveau. Voor beleggers betekent een recessie meestal zware verliezen.

Zelfs nu zijn er zorgen

De wereldeconomie lijdt nog steeds onder de gevolgen van de grote financiële crisis en veel economische indicatoren wijzen op een hernieuwde afkoeling. Een krachtiger correctie zou geen verrassing zijn, maar zeker niet vooraf bepaald. De DAX is bijvoorbeeld niet absurd te duur met een koers-winstverhouding van 13,5 en cyclische sectoren zijn al aanzienlijk gedaald. Om het financiële systeem te stabiliseren, hebben de centrale banken van de westerse wereld hun rentetarieven extreem verlaagd. Dit heeft gevolgen voor beleggers: obligaties uitgegeven door solide staten en bedrijven leveren weinig of geen rendement op. Dit maakt aandelen aantrekkelijker als belegging.

De vermogensbeheer Flossbach von Storch heeft een projectie opgesteld voor de komende tien jaar: met een jaarlijkse nominale groei van de wereldeconomie van drie procent, een dividendrendement van drie procent en een hoger waarderingsniveau, zijn aandelenrendementen van acht procent realistisch. De volgende verdubbelaar zou slechts een kwestie van tijd zijn.

Actief beheerde portefeuilles: uw activa vakkundig vergroten

Uitstekende fondsen helpen het geïnvesteerde kapitaal te vermenigvuldigen. Langdurig geïnvesteerd blijven en continu geld investeren – wie volgens dit principe handelt, heeft een goede kans om op de beurzen te slagen.

Als dit principe bij een seconde wordt opgeteld, wordt de basis gelegd voor een ideale portefeuille: beleggers moeten zich instellen. Dit vermindert de afhankelijkheid van enkele investeringen en geeft hun activa een stabiele basis. Een verzameling van talloze aandelen zorgt ervoor dat de prestaties worden afgevlakt – een must om de volatiliteit van de aandelenmarkten op zijn minst onder controle te houden.

Met fondsen kan deze diversificatie eenvoudig worden geïmplementeerd. Hun managers kopen meestal een paar dozijn titels die ze naar verwachting goed zullen ontwikkelen en mengen deze in een veelbelovende portefeuille.

Goede fondsbeheerders hebben het afgelopen decennium de waarde van hun portefeuille kunnen verdubbelen.

Zonder aandelen zal het in de toekomst nauwelijks mogelijk zijn om zijn vermogen aanzienlijk te verhogen. Maar degenen die alleen de activaklasse in hun effectenrekening met geïntegreerde bescherming willen opnemen, zouden moeten overwegen een gemengd fonds te kopen – zoals de FvS Multiple Opportunities. Manager Bert Flossbach richt zich voornamelijk op aandelen, maar houdt hun risico onder controle door obligaties en goud toe te voegen en de aandelenratio te verlagen wanneer dat nodig is.

Thomas Schuessler belegt ook in aandelen wereldwijd, maar versterkt het defensief op andere manieren. Schüßler beheert de DWS Top Dividende, het grootste aandelenfonds in Duitsland. Hij koopt bedrijven die degelijk opereren en tegelijkertijd een beetje meer geld uitgeven aan de aandeelhouders dan het gemiddelde. Tussen vier en 4,5 procent moet het dividendrendement zijn, dat wil zeggen het quotiënt van de uitbetaling per aandeel en de beurskoers, vermenigvuldigd met 100. Het gestelde doel van Schüßler: de zenuwen van beleggers beschermen.

Continue groei

Als u op uw thuiscontinent wilt blijven, vindt u een goed product in het MFS European Core Equity Fund. Het heeft zijn waarde binnen tien jaar bijna verdrievoudigd en is de meest winstgevende van de actief beheerde fondsen die hier in deze periode worden gepresenteerd. Het managersduo zoekt bedrijven met een bovengemiddelde groei in heel Europa die niet te duur zijn op de beurs.

De bedrijven die Christian von Engelbrechten in haar Duitse portefeuille overneemt, moeten ook sterk groeien. Bovenal let de manager van Fidelity Duitsland op welke bedrijven duurzame bovengemiddelde groei kunnen bereiken door innovaties en marktaandeelwinsten en het hoogst mogelijke rendement op kapitaal kunnen behalen. Vaak vindt hij geschikte bedrijven op het gebied van gezondheid, technologie, software en consumptie.

Het was het afgelopen decennium moeilijker om zijn activa te verdubbelen met aandelen uit opkomende markten. Voor Duitse beleggers was dit niettemin mogelijk met geselecteerde fondsen dankzij extra valutawinsten. Een klassieker voor dit beleggingssegment is Vontobel Emerging Markets Equity. Hij overtuigt al meer dan 25 jaar met een bovengemiddelde groei.

Passieve indexfondsen

Iedereen die lang genoeg op de beurs blijft, behaalt altijd een positief resultaat. Dit leert de geschiedenis van de Amerikaanse aandelenmarkt. In zijn meer dan 200-jarige geschiedenis is er geen enkele 30-jarige periode waarin brede aandeelhouders met minder geld eindigen dan in het begin. Inflatie wordt zelfs overwogen.

Deze bevinding is echter alleen van toepassing op gediversifieerde aandelenindices. Met individuele aandelen kunnen beleggers nog tientallen jaren na hun intrede in het rood staan.

Dit laat zien hoe belangrijk het is om de beleggingen te diversifiëren om te profiteren van de algemene opwaartse trend van de beurzen en om niet afhankelijk te zijn van individuele risico’s.

Om kosteneffectief deel te nemen aan de bewegingen van de markten, wordt de aankoop van ETF’s aanbevolen. Deze ontwikkelen zich parallel met geselecteerde beursindexen. Omdat geen expertteams verantwoordelijk zijn voor het beheer van de portefeuille, zijn de jaarlijkse kosten van deze passieve fondsen erg laag. Ze zijn slechts enkele tienden van een procent.

De basisinvestering is een ETF op MSCI World . De index gevolgd door het product bevat ongeveer 1600 aandelen uit ontwikkelde landen wereldwijd. Het aandeel in Amerikaanse aandelen is groter dan 60 procent, hetgeen de uitstekende wereldwijde rol van de Amerikaanse markt weerspiegelt. Duitse beleggers die tien jaar geleden op de markt zijn gekomen, kijken uit naar een verdrievoudiging van de waarde – mede dankzij valutawinsten.

Nog groter is de vreugde van degenen die al geruime tijd de Amerikaanse technologie- index Nasdaq 100 volgen. Sinds oktober 2009 is het meer dan zesvoudig gestegen in euro’s. De prijsbarometer bevat de belangrijkste technische waarden, met name Apple en Microsoft . Een ETF op deze index is de eerste keuze om het potentieel van de IT-reuzen in de portefeuille te brengen.

Maar Duitse aandelen hoeven hun lange-termijnrecord niet te verbergen – zelfs als de fenomenale groei van de Nasdaq 100 ongeëvenaard blijft. Vooral de MDAX was overtuigend. Sinds oktober 2009 is de waarde ervan meer dan verdrievoudigd. Met de Deka MDAX is het mogelijk om tegen lage kosten te focussen op de ontwikkeling van Duitse tweederangs aandelen.

Het topteam van Duitsland

De DAX met de 30 grootste binnenlandse bedrijven is niet zo sterk gestegen. Desondanks was het voldoende om de activa de afgelopen tien jaar te verdubbelen. Als u op de belangrijkste Duitse bedrijven wilt bankieren, kunt u een DAX ETF niet negeren. Hoge liquiditeit en zeer lage kosten zijn de producten van Xtrackers. Beleggers moeten er echter rekening mee houden dat de focus op slechts 30 aandelen in een land veel te wensen overlaat op het gebied van diversificatie.

Anderzijds levert het de Xtrackers Stoxx Europe 600 , die een brede Europese index volgt. 600 titels, waaronder voornamelijk Britse, Franse, Zwitserse en Duitse, zorgen voor voldoende diversificatie. Hoewel de regio recentelijk een deel van zijn aantrekkingskracht heeft verloren, hoort hij thuis in een breed gespreide portefeuille. De Stoxx Europe 600 verdubbelde ook zijn waarde in het afgelopen decennium.

De onderstaande tabel toont het jaarlijkse gemiddelde rendement van de indices over de afgelopen tien jaar. De genoemde ETF’s zijn gedeeltelijk korter in de markt.

Aandelen: sterke mix

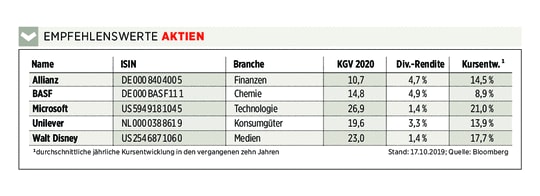

Als u op de juiste bedrijven wedt, heeft u de kans om winst te maken en ontvangt u overigens ook een dividend.

De prestaties van een aandeel worden beïnvloed door een groot aantal factoren: banken lijden momenteel onder de rentesituatie en exportgerichte bedrijven worden getroffen door de handelsoorlog. Defensieve sectoren presteren beter dan de markt in tijden van crisis, cyclische groeicijfers. Op de lange termijn heerst echter de kwaliteit van een bedrijf. Om zichzelf te beschermen tegen onaangename verrassingen, moeten aandeelhouders hun geld verdelen over meerdere effecten in verschillende industrieën en landen.

In tijden van lage rentetarieven zijn bedrijven die betrouwbaar een dividend betalen populair. Deze categorie omvat Unilever . De Nederlands-Britse producent van consumentengoederen staat bekend om merken als Dove, Axe en Magnum . Bovenal bieden de opkomende economieën 60% van de totale omzet van het bedrijf. De business groeit in kleine stappen, met een organische omzetstijging van 2,9 procent in het afgelopen kwartaal. De aandelen van Unilever hebben een dividendrendement van ongeveer drie procent, de uitkering zou moeten blijven stijgen.

Dividend heeft prioriteit

De dividendster in de DAX is Allianz . De verzekeringsreus omvat ook het vermogensbeheer van Pimco. Allianz gebruikt digitalisering om zijn bedrijf efficiënter te organiseren. De geconsolideerde nettowinst zal dit jaar naar verwachting licht stijgen, wat opnieuw meer ruimte biedt voor dividenden. De uitbetaling heeft een hoge prioriteit onder de inwoners van München. De helft van de nettowinst voor het jaar moet naar de aandeelhouders gaan en het dividend moet minstens op het niveau van het voorgaande jaar liggen. De volgende kwartaalresultaten worden verwacht op 8 november.

BASF is sterk afhankelijk van de dynamiek van de wereldeconomie. Azië is vooral een belangrijke groeimarkt voor het chemiebedrijf, de auto-industrie een grote klant. Kortom, de omgeving voor BASF is momenteel uiterst ongunstig. Het bedrijf heeft zijn jaarlijkse voorspelling al verlaagd, waarbij analisten een daling van het bedrijfsresultaat met ongeveer een kwart voorspellen. De Groep heeft hierop gereageerd door de kosten op de lange termijn te verlagen en structuren flexibeler te maken.

BASF hoopt met name vaart te krijgen van de agrarische sector, die is versterkt door acquisities. Tegen 2030 zou de omzet daar met 50 procent moeten stijgen. Het in Ludwigshafen gevestigde bedrijf is van plan zijn dividend zelfs in slechte jaren te verhogen. Een dividendrendement van ongeveer vijf procent zou de prijs naar beneden moeten afdekken. De cijfers voor het derde kwartaal worden aangekondigd op 24 oktober.

Een indrukwekkende comeback heeft Microsoft gemaakt. De pc-pionier van de jaren 80, die met zijn Windows-besturingssysteem op de meeste computers aanwezig is, maakte met een vertraging de sprong naar het volgende technologische tijdperk. De groeimotor is de cloud: zakelijke klanten verhuren software op maat en computercapaciteit. De cloud was recent goed voor ongeveer een derde van de totale omzet van Microsoft en groeide het afgelopen kwartaal met 39 procent. Overigens heeft de groep zich gevestigd als een fabrikant van hardware zoals de tabletcomputer Surface. Microsoft is een van de weinige techneuten die op zijn minst een klein dividend uitkeert. De nieuwste kwartaalcijfers komen op 23 oktober aan.

Superhero aandelen

Het aandeel Walt Disney staat onder druk na een enigszins teleurstellende zomer van zaken, maar de vooruitzichten op lange termijn blijven aantrekkelijk. De Amerikaanse media-gigant heeft een breed portfolio, dat niet alleen de klassieke Disney-personages omvat, maar ook ” Star Wars ” en de Marvel-superhelden. De portefeuille werd verder versterkt door de overname van Fox . De recyclingketen wordt in november uitgebreid met de Disney + streaming-service. Dit kost veel geld, maar zal op de lange termijn zijn vruchten afwerpen en de positie van Disney in de mediasector versterken. De volgende cijfers worden verwacht voor 7 november.

Bron: Sven Parplies en Christoph Platt van boerse-online.de

Geautomatiseerd handelen op de DAX

Het systeem begon in juni 2015 met 7000 euro en stond op 15 oktober 2019 op € 25.875 euro. Kijk hier naar de verdere gegevens