Het tweede kwartaal van dit jaar is op een haar na gevild. Dus is het de hoogste tijd eens te kijken naar wat analisten verwachten van de bedrijfsresultaten. Voor de Verenigde Staten ziet het er niet best uit. Wall Street analisten betwijfelen massaal of beursgenoteerde bedrijven in staat zullen zijn om de omzet wat sneller dan in de afgelopen kwartalen te laten groeien. Die twijfel velt daarmee tegelijkertijd een oordeel over de kracht van het economisch herstel in de komende maanden. Vooral de slechte definitieve groeicijfers over het eerste kwartaal van 2014 (-2,9%) hebben de gevoelens van twijfel geïntensiveerd.

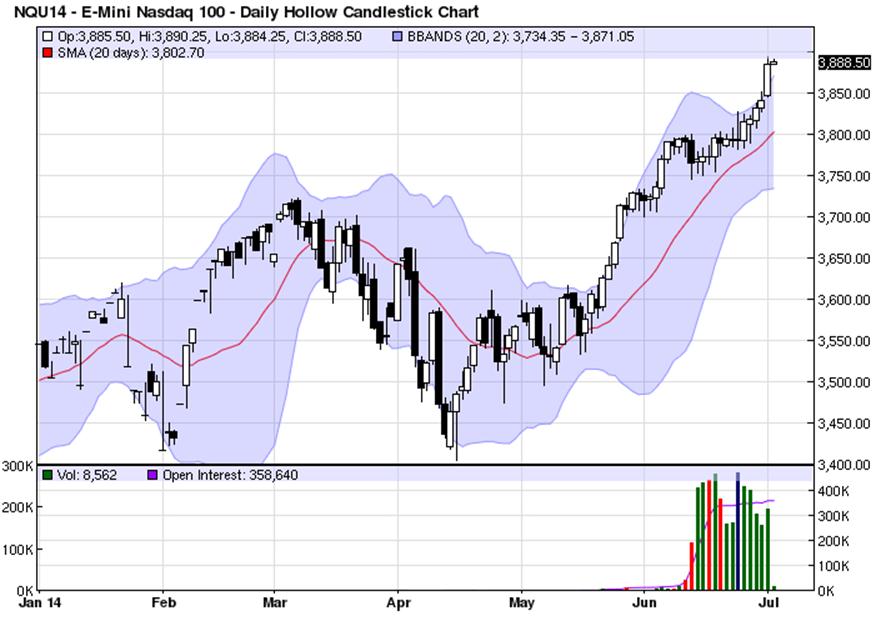

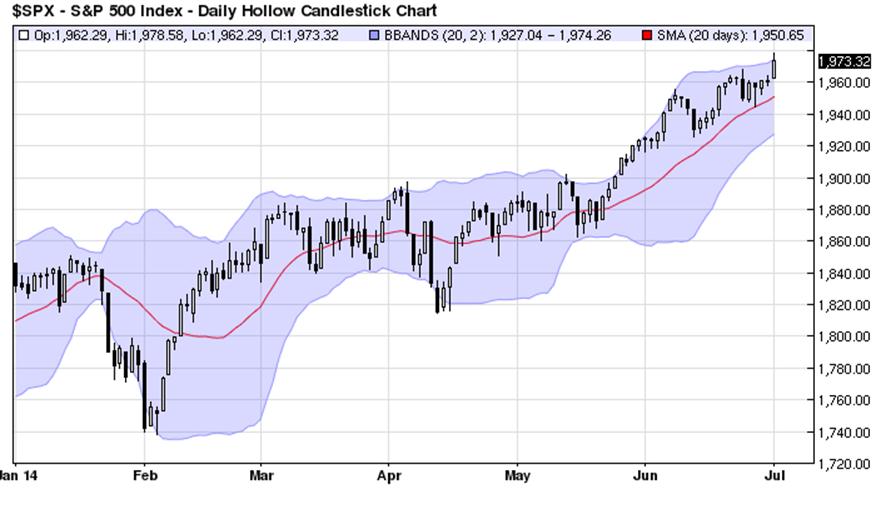

Het is uiteraard niet allemaal kommer en kwel, dat de komende weken over de belegger wordt uitgestort. Zo hebben analisten in de loop van het 2de kwartaal de verwachtingen voor de winst per aandeel voor de S&P 500 met 1,5% verlaagd. Dat klinkt ongunstig, maar is het feitelijk niet. Over de afgelopen 4 kwartalen bedroeg de neerwaartse bijstelling per kwartaal 3,9% en over de laatste 5 jaar kwam de bijstelling nog altijd uit op -2,9%. Die 1,5% is met andere woorden de kleinste bijstelling in de afgelopen jaren. Het meest hoopgevende feit voor beleggers is misschien nog wel, dat ondanks die verlagingen door analisten de S&P 500 gewoon is blijven stijgen en wel met 7,2%.

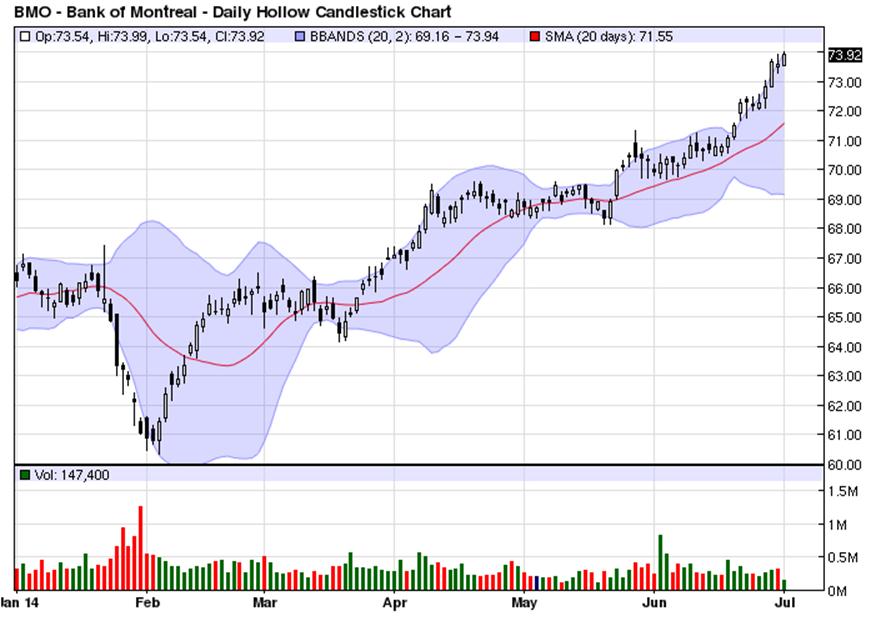

Ondanks de verlagingen blijven bedrijven in staat om hun winst te laten groeien, maar ook hier geldt, dat het tempo van groei geleidelijk omlaag gaat. Zagen analisten aan het begin van dit kwartaal de winsten nog met 6,8% stijgen, daar is nu nog 5,1% van over. Voor zeven van de tien sectoren vertegenwoordigd in de S&P 500 zijn de verwachtingen verlaagd. De daling was het sterkst voor de sectoren Materials, Telecom en Financials. Materials zag zijn winstgevendheid omlaag tuimelen van 17,7% naar 8,4%. Bij Telecom ging het omlaag van 26,7% naar 22,5%.

Tegenover de dalers staan twee sectoren, waarvoor de verwachtingen verhoogd zijn. De meest in het oog springende sector is die voor Healtcare, waar de winst nu met 5,8% stijgt in plaats van 3,6%. Information Technology blijft onveranderd op een groei van 7,4% staan. Hoewel de winstverwachtingen neerwaarts zijn bijgesteld, geldt hier hetzelfde als voor de winst per aandeel. De neerwaartse bijstellingen zijn de laagste sinds jaren.

Een en ander wil weer niet zegen, dat de diverse sectoren het ook slechter doen, dan een jaar eerder. Dat is beslist niet het geval, integendeel! Bij negen van de tien sectoren ligt de groei hoger dan een jaar geleden. Financials is de enige negatieve uitzondering. De snelste groeier in de sector Telecom is met 22,5% de snelste groeier, gevolgd door Consumer Discretionary met 9,8%.

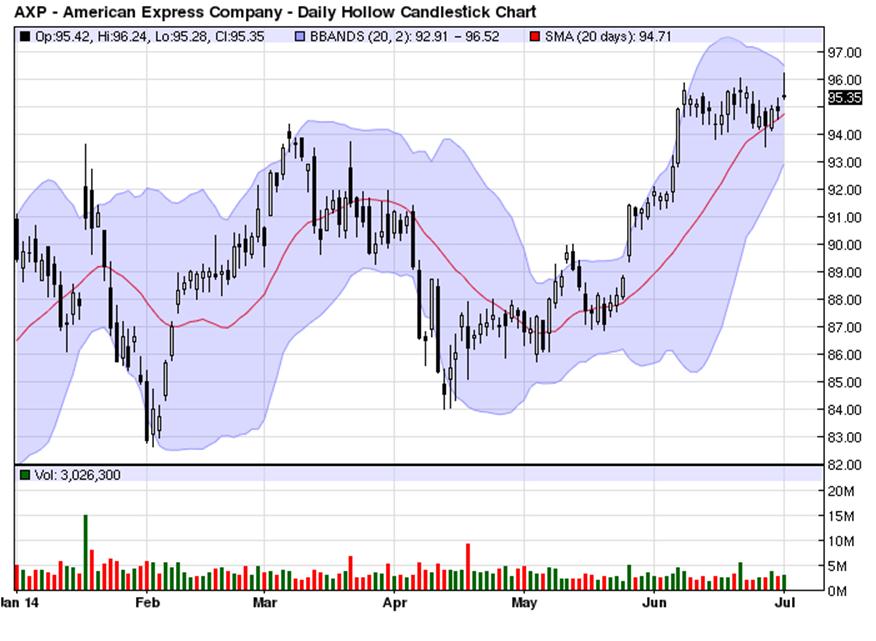

De meeste belangstelling gaat de laatste jaren uit naar de omzet. Sinds het tweede kwartaal van 2011 zijn omzetverwachtingen niet of maar mondjesmaat opwaarts bijgesteld. Het is feitelijk het beste bewijs, dat het maar niet wil vlotten met de economische groei. Ook voor het 2de kwartaal is de groei met 2,9% niet om over naar huis te schrijven. Aan het begin van het kwartaal bedroeg het groeipercentage nog 3,5%.

Het ligt volgens analisten niet in de lijn der verwachtingen, dat de omzetgroei bij bedrijven in de loop van 2014 gaat versnellen. Die gaat in het 3de en 4de kwartaal respectievelijk op 3,6% en 3,3% uitkomen. Voor de winst verwachten ze wel, dat die zich voortzet. Die moet respectievelijk uitkomen op 9,4% en 10,3%.

Wie zich afvraagt hoe dat kan, moet bedenken dat bedrijven gezamenlijk op meer dan $ 1,3 biljoen aan cash zitten. Dat gebruiken ze niet of amper voor investeringen, maar des te meer voor inkoopprogramma’s van eigen aandelen. In het eerste kwartaal van dit jaar gaven bedrijven in de S&P 500 $ 159 miljard uit aan deze inkoopprogramma’s. Een tweede winstbron is het eindeloos verlagen van de kosten, bijvoorbeeld door ontslagen!

Gratis nieuwsbrief

INVINCO biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van Invinco GmbH en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst.