Deze week vieren we de verjaardag van de bodem uit 2009. Op 6 maart van dat jaar bereikten de belangrijkste beursgraadmeters een dieptepunt (voor de S&P op 666 punten) waarna een fors herstel is opgetreden. Sindsdien is de toonaangevende beursindex S&P 500 inclusief dividend met liefst 250% gestegen. Die opleving werd vooral gestuwd door de monetaire maatregelen van centrale banken. Een ongekend pakket van kwantitatieve verruiming werd gelanceerd. Centrale banken zitten dus aan de knoppen. Als laatste heeft de Europese Centrale Bank (ECB) een duitje in het zak gedaan waardoor de waarde van de euro ingestort is.

Intussen heeft de Fed, de stimuleringsmaatregelen afgebouwd en zint op een eerste renteverhoging. De Amerikaanse dollar heeft daardoor vleugels gekregen. Deze wereld is steeds meer afhankelijk geworden van lage rentes. De vraag is wat de beurzen gaan doen als daadwerkelijk de rente gaat stijgen.

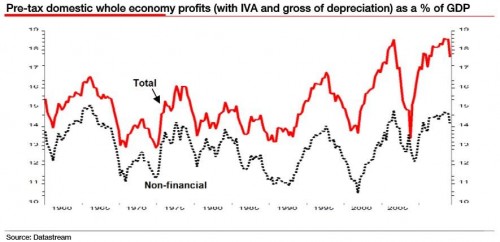

We kunnen wel eens het einde van deze beursrally gaan zien. De verwachting is dat de Amerikaanse bedrijfswinsten in de komende twee kwartalen op jaarbasis gaan dalen. Dat is in de afgelopen zes jaar nog niet eerder voorgekomen. De duurdere dollar zal namelijk een rem zetten op de resultaten van Amerikaanse multinationals. Energiebedrijven zijn hard geraakt door de halvering van de olieprijzen. Analisten voorzien een daling van de winsten voor bedrijven in de S&P 500 met 4,6% op jaarbasis in het eerste kwartaal van 2015. Voor het tweede kwartaal wordt een stagnatie verwacht van 1,5%. Dat zou de eerste kwartaal op kwartaal daling betekenen sinds het tweede en derde kwartaal van 2009. Sinds begin jaren negentig van de vorige eeuw startte , na een daling van de winst per aandeel, een recessie in de Verenigde Staten zoals in 2000-2002 en 2007-2009. De winstdaling is niet beperkt tot alleen de grotere bedrijven maar over de hele linie stagneren de resultaten.

De aandelenbeurzen zijn gestuwd door de miljarden leningen van de Fed, het stelsel van centrale banken in de Verenigde Staten. Bedrijven konden profiteren van de extreem lage rente door obligaties uit te geven tegen een heel lage vergoeding. Het opgehaalde geld werd geïnvesteerd in de aandelenmarkt, het betalen van dividend en aandeleninkoop. Daarmee werden anderen weer gestimuleerd om aandelen te kopen. Van het stuwmeer aan geld werd slechts een klein gedeelte besteedt aan nieuwe technologie en stimuleren van de werkgelegenheid.

Naast de lage rente werden de bedrijfswinsten gestimuleerd door aanzienlijke belastingverlagingen. Deze creëerden de illusie dat bedrijfswinsten stegen. In werkelijkheid werden ze omhoog gehouden door overheidsmaatregelen. Berkshire Hathaway, het investeringsvehikel van de beroemde belegger Waren Buffett kon een voordeel genieten van $62 miljard omdat het kapitaalintensieve ondernemingen kocht zoals spoorwegen en nutsbedrijven. Op hun beurt zorgde dat weer voor een belastingaftrek omdat groene energiebedrijven een korting krijgen.

Mogelijk komt er een einde aan een periode van lage rentetarieven en speculatie. Het zou op 1937 kunnen lijken. De aandelenbeurzen kunnen wel eens een flinke tik krijgen en zelfs het startschot zijn van een nieuwe recessie. In 1937 geloofde men dat de recessie voorbij was en het tijd werd om de rente te normaliseren. Door het opschroeven van de tarieven keerde de economie meteen terug in een recessiestaat. De winstgevendheid en de kapitaalinvesteringen waren namelijk niet hersteld waardoor een hogere rente de economie weer afremde.

3 gedachten over “Een neprally”

Een vergelijk met 1929 is meer op z’n plaats eigenlijk..

Draghi stuwt de beurzen. Geldcreatie is waarschijnlijk gebeurd om de andere zuid europese landen niet te besmetten. Wat staat er tegenover het het geld van Draghi.

Er komt superinflatie, dit kan niet anders. Er komt anders geen einde aan de schuldencrisis. Draghi ziet maar 1 oplossing en dat is de geldpersen aan.

Dat is eerder deflatie Hans, de totale geldhoeveelheid in omloop ten opzichte van schuld houdt dat in. Waarom geldcreatie gebeurt doet niet zo terzake, de gevolgen er van des te meer…

De ECB heeft nog niet eerder met de bijltje gehakt, maar een blik naar het verleden heeft men ook niet gedaan helaas, geld creëren heeft nooit gewerkt.

Dat indexen naar grote hoogtes klimmen is inderdaad zo optimistisch als wat maar het is wel een zeer vertekend beeld voor de situatie waarin we verkeren, als de beurs representatief moet zijn voor de economie dan…

Hier gaan we meer van merken dan ons lief is, en de eerste tekenen zijn al zichtbaar.