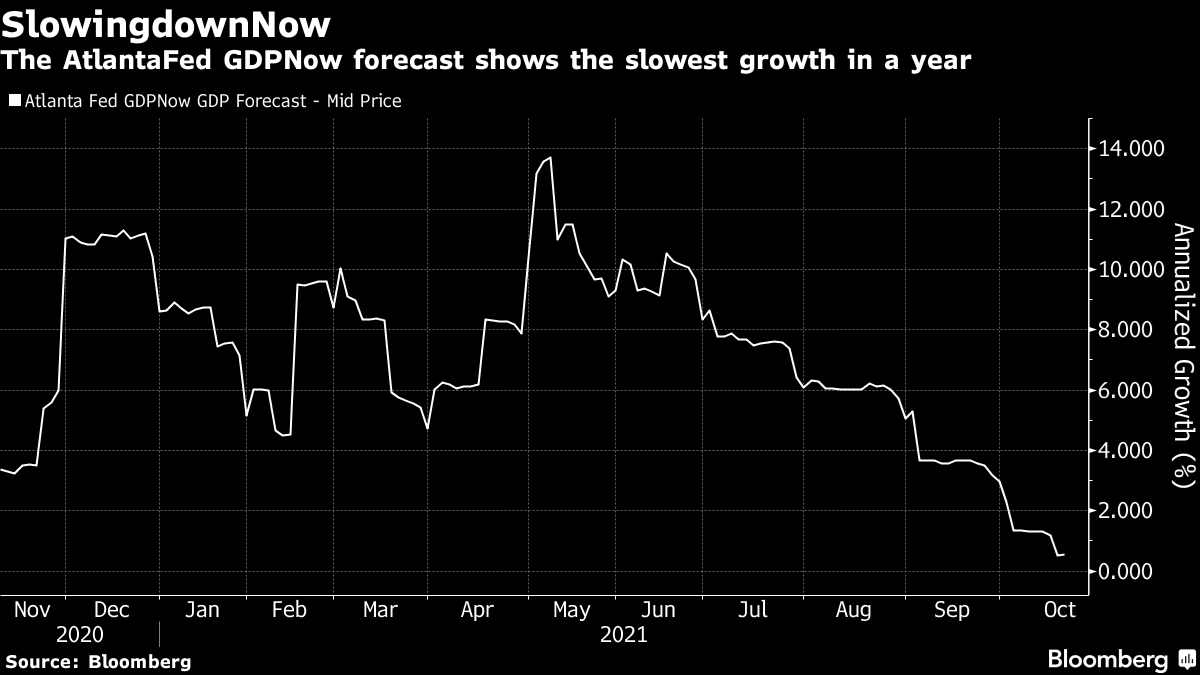

We weten het eigenlijk allemaal. Er is geen verband meer tussen de groei van de economie en van die van de aandelenmarkten. Dat werd afgelopen dagen nog eens goed duidelijk. De koersen lijken hun pad omhoog weer hervat te hebben. Tegelijkertijd suggereert de GDPNow-Index van de Atlanta Federal Reserve dat voor de economie van de VS een groei in het verschiet ligt van amper 0,5%. Hoezo reflatie, hoezo een post-pandemie boom?

Die uitkomst zal niet iedereen verbazen, in ieder geval de bankiers van BOFA Securities. Hun laatste Global Fund Managers Survey laat een scherpe draai in het sentiment zien. Nog maar een paar maanden geleden voorzag de doorsnee fondsmanager een inflatoire boom, waarbij zowel de economie als de inflatie bovengemiddeld groeit. Vandaag zijn ze nu nog steeds bang voor inflatie, maar zien ze geen groei mee.

Deze uitkomst moeten we zien tegen de achtergrond van een groeiend besef, dat de FED in 2022 de rente gaat verhogen. Volgens Bloomberg wordt de rente tot tweemaal toe verhoogd vòòr januari 2023. De vraag is nu hoe snel de verhogingen komen en hoe hoog de verhoging gaat uitpakken.

TINA RIF

De hele discussie over inflatie en renteverhogingen zou een klimaat moeten scheppen dat bepaald niet gunstig is voor aandelen. Maar wat is de werkelijkheid? De S&P 500 koerst weer eens aan op een all-time high. Als we SPY, de ETF die de S&P 500 volgt, afzetten tegen TLT, die dat doet voor de Treasuries meteen looptijd van tenminste 20 jaar, dan is het ontegenzeggelijk dat aandelen naar boven uitgebroken zijn.

Is hier een verklaring voor te vinden? Heet gedrag van beleggers past bij de afkorting TINA RIF (There is no Alternative, Resistance is Futile). Nu de combinatie van lage rendementen en inflatie aan de horizon verschijnt, lijken obligaties meer dan ooit niet koopwaardig. Het eerder genoemde BOFA Survey laat zien, dat het pessimisme rondom obligaties groter is dan ooit in de afgelopen20 jaar. De geschiedenis van de afgelopen 20 jaar leert echter ook dat dat dit pessimisme niet gerechtvaardigd was. In tijden van crises vervulden de obligaties hun rol met veel verve. Het ligt niet voor de hand, dat het rendement op obligaties op korte termijn gaat stijgen, maar veel fondsmanagers zijn er van overtuigd, dat zulks wel staat te gebeuren.

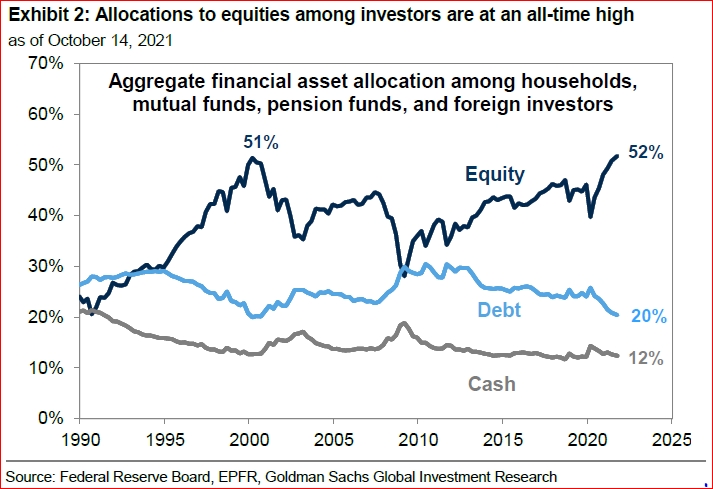

Bij Goldman Sachs hebben ze data bij elkaar geveegd, die de vrees van de fondsmanager onderstrepen. De allocatie naar aandelen ten opzichte van obligaties en cash is historisch hoog. In onderstaande grafiek zijn de beleggingen van Amerikaanse huishoudens, buitenlandse beleggers en institutionele beleggers in de VS op een hoop geveegd. Wat blijkt? Aandelenallocaties hebben een recordhoogte bereikt en dat gevestigd aan de vooravond van de dotcomcrisis gebroken.

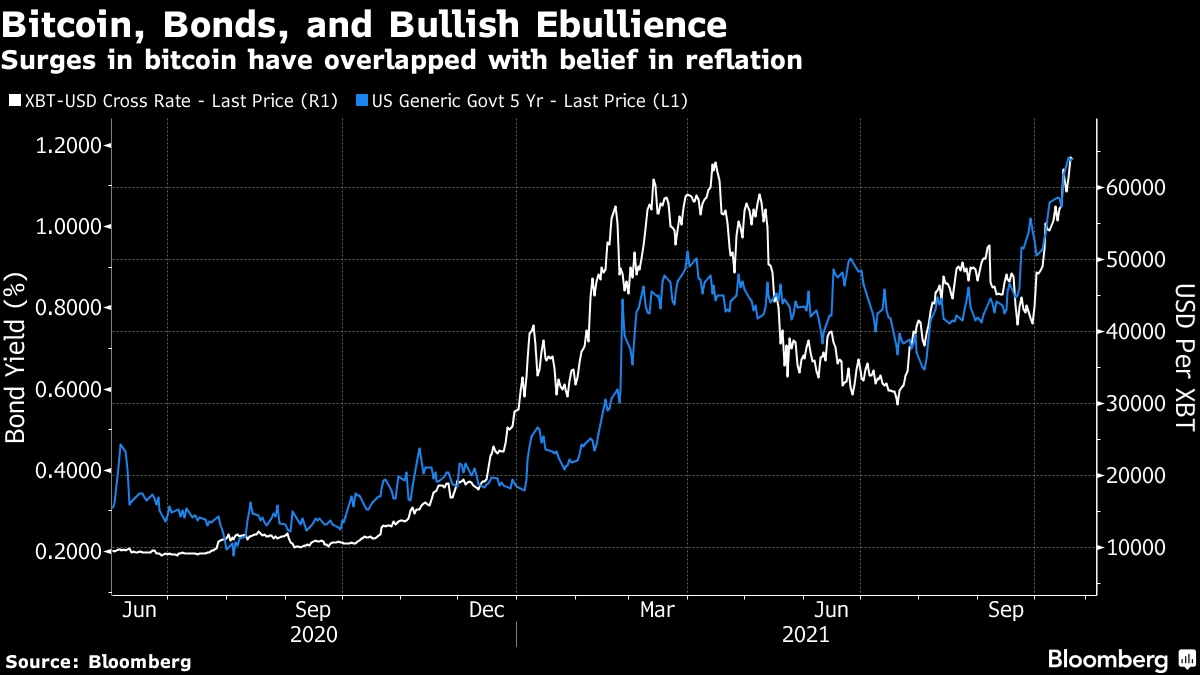

Het rumoer en de opwinding rondom de lancering van deze ETF is indicatief voor de bredere stemming op aandelenbeurzen. Dankzij de succesvolle introductie bereikt de Bitcoin een nieuw hoogste niveau. Het is echter op zijn minst opvallend dat de stijging sinds de pandemie min of meer samenvalt met het stijgen en dalen van de yield op obligaties. Bewegingen in de waarde van de Bitcoin lijken vooral gunstig uit te pakken als de risicobereidheid toeneemt. De huidige volatiliteit in de waardeontwikkeling valt nu samen met het discourse rondom inflatie.

Toch is er iets vreemds, nee liever gezegd iets verontrustends aan dat optimisme. De huidige piek valt samen met een sterk verminderd vertrouwen in een sterk groeiende economie, gecombineerd met angst voor stijgende inflatie en renetstijgingen. Dat alles is op zijn minst vreemd. Nee, obligaties zijn op dit moment misschien niet koopwaardig, maar is dan het enige geloofwaardige alternatief een asset dat veel risicovoller is?!