Na een zeer moeilijk 2022 en een chaotisch 2023 voor de vastrentende markten, is het ergste volgens ons nu achter de rug en zal 2024 zeer gunstig zijn voor obligaties in het algemeen en voor bedrijfsobligaties uit opkomende markten in het bijzonder.

Door de positieve inflatieontwikkelingen en de aanhoudende economische vertraging zullen de centrale banken veel gevoeliger zijn voor groeirisico’s en een aanzienlijk grotere hindernis voelen voor mogelijke verhogingen van de beleidsrente. De huidige rendementen zijn historisch hoog en steken ook gunstig af bij de waarderingen van aandelen. Vastrentende waarden zouden daarom de beleggingscategorie bij uitstek moeten zijn in een laatcyclisch scenario. Binnen het vastrentende universum staan volgens ons alle sterren op één rij om bedrijfsobligaties uit opkomende markten te laten schitteren in 2024. Wij verwachten dat het sentiment ten aanzien van de beleggingsklasse zal veranderen na twee jaar van uitstroom. Piekrentes in ontwikkelde markten zullen leiden tot een verdere zwakte van de USD, wat historisch gezien correleert met een positief sentiment ten opzichte van beleggingen in opkomende markten.

Bedrijfsobligaties uit opkomende markten bieden een positieve rendementsstijging ten opzichte van kredietobligaties uit ontwikkelde markten, met veel betere fundamentals (lagere bedrijfsschulden dan bedrijfsobligaties uit de VS en de eurozone). Idiosyncratische verhalen zoals de vastgoedcrisis in China en het conflict in Oekraïne blijven onopgelost, maar het universum heeft twee jaar van opschoning achter de rug en de meeste namen zijn al in gebreke gebleven en hebben hun bodem bereikt. Bedrijven uit opkomende economieën profiteren ook van hun blootstelling aan grondstoffen, die grotendeels in opkomende landen worden geproduceerd. Grondstoffenprijzen hebben zowel op korte als op lange termijn de wind mee en de wereldwijde vraag naar grondstoffen blijft aanhouden, wat de waarderingen van activa uit opkomende economieën ten goede komt.

2023 was een jaar van desinflatie. Dit ging echter langzamer dan velen – inclusief de centrale banken – hadden verwacht, wat resulteerde in zeer slechte monetaire beleidsvoorspellingen en een zeer hoge volatiliteit van de rentetarieven. Desondanks konden de grote kredietmarkten het jaar positief afsluiten, waarbij krappere spreads en een hoge carry de negatieve impact van de stijgende rente compenseerden. De situatie is nu anders dan begin 2023.

Belangrijkste drijfveren voor vastrentende waarden in 2024

- De rente op staatsobligaties staat op een historisch hoog niveau. Op de korte termijn hebben 2-jarige staatsobligaties momenteel een rendement van 4,94% na een stijging van meer dan 50 basispunten sinds januari, een niveau dat sinds 2007 niet meer is voorgekomen. Dit lijkt aantrekkelijk gezien de inflatieverwachtingen voor de korte termijn en het feit dat een eerste renteverlaging pas laat in het tweede kwartaal van volgend jaar wordt ingeprijsd. Op de lange termijn wordt de 10-jaars Treasury yield momenteel verhandeld op 4,44% na een stijging van bijna 60 bp YTD, het hoogste niveau sinds 2007.

- De centrale banken naderen het einde van de verkrappingscyclus.

- De inflatie is gedaald en de risico’s voor de groei zijn toegenomen. Wij denken dat we ons in een laatcyclisch scenario bevinden, wat een goed voorteken is voor vastrentende producten. Hoewel de recente inflatiecijfers nog steeds boven de doelstellingen van de Fed, ECB en BoE liggen, maakt de zichtbare vertraging van de economische groei verdere verhogingen in 2024 onwaarschijnlijk. Hoewel de vertraging meer zichtbaar is in Europa en het VK, en minder in de VS, zal de scherpe verkrapping van de financieringsvoorwaarden vroeg of laat gevolgen hebben voor het MKB en consumenten, twee sectoren die veerkrachtig zijn geweest. De kosten van kortlopende leningen aan kmo’s zijn sterk gestegen en het aantal wanbetalingen op kredietkaarten en autoleningen neemt toe, wat wijst op een opkomende stress in sommige delen van de consumentensector. Dit zijn allemaal aanwijzingen voor een laatcyclische economie, wat de lat voor verdere verhogingen aanzienlijk hoger legt en ze onwaarschijnlijk maakt. De markten gaan daarom uit van een verlaging als volgende stap.

- Historisch hoge rendementen in vastrentende producten worden gecompenseerd door hoge waarderingen van aandelen. Hoewel we erkennen dat niet-goedkope waarderingen niet noodzakelijk leiden tot een correctie en dat een winstvertraging ook niet goed is voor bedrijfsobligaties, denken we dat vastrentende producten in 2024 veiliger zijn omdat ze kunnen profiteren van hun duratiecomponent en de herprijzing naar hogere rendementen die de afgelopen twee jaar heeft plaatsgevonden.

Waarom we enthousiast zijn over bedrijfsobligaties uit opkomende markten

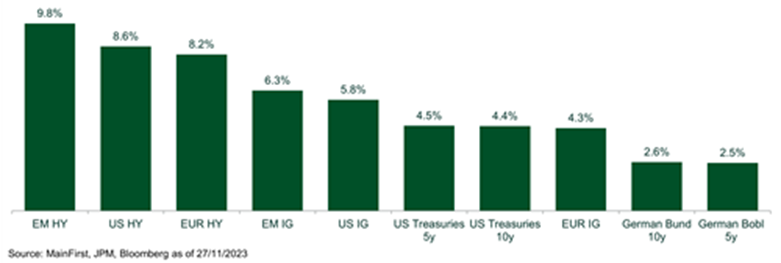

- Aantrekkelijke waarderingen in zowel absolute als relatieve termen. Ondanks het positieve jaar voor risicovolle activa en de rally van november zijn de waarderingen niet samengedrukt, omdat de spreads van bedrijfsobligaties uit opkomende landen rond het 65e historische percentiel liggen op 357 basispunten. In het verleden, toen de spreads rond dat niveau lagen, bedroeg het termijnrendement over 12 maanden iets meer dan 6%. We verwachten echter dat het rendement hoger zal zijn door de uitzonderlijke herprijzing van de rendementen in de afgelopen twee jaar. Krediet uit opkomende markten biedt ook een hoger rendement dan kredieten uit de VS en de EUR, zoals blijkt uit de onderstaande figuur. De relatieve waarderingen zijn bijzonder aantrekkelijk ten opzichte van Amerikaanse bedrijfsobligaties, waar het spreadverschil in IG en HY rond het 88e en 95e historische percentiel ligt.

- Bedrijven uit opkomende markten steunen op sterke fundamentals. Aantrekkelijke waarderingen gaan hand in hand met sterke fundamentals. De verbreding van de spreads ten opzichte van bedrijfsobligaties uit ontwikkelde markten is niet te wijten aan een verslechtering van de kredietfundamentals, aangezien bedrijven uit opkomende markten minder schulden hebben dan hun Amerikaanse en Europese concurrenten. Bedrijven in opkomende markten hebben hun schuldenlast verlaagd in de jaren vóór de pandemie en hebben geprofiteerd van het sterke herstel van de grondstoffenprijzen. De huidige netto schuldgraad (nettoschuld/EBITDA) is 1x voor IG-bedrijven uit opkomende landen (versus 2,8x voor Amerikaanse en Europese bedrijven). Voor HY-bedrijven uit opkomende landen is de netto schuldgraad van 2,1x, veel lager dan voor bedrijven uit de VS en EUR met respectievelijk 3,5x en 4,5x. De wanbetalingspercentages op lange termijn van HY bedrijven uit de opkomende markten zijn vergelijkbaar met die van Amerikaanse HY en liggen rond 5,4%, zelfs als de impact van het conflict tussen Rusland en Oekraïne wordt meegerekend. Hoewel recente wanbetalingspercentages en het beleggerssentiment beïnvloed werden door idiosyncratische verhalen zoals de Chinese vastgoedcrisis of het conflict in Oekraïne, heeft het universum al jaren van correcties achter de rug en zijn veel namen al in gebreke gebleven, waardoor de extra negatieve impact op de beleggers beperkt is. Wij zijn van mening dat bedrijven in opkomende economieën goed gepositioneerd zijn om de economische neergang te doorstaan, omdat veel bedrijven zeer sterke balansen hebben.

- Opkomende economieën profiteren van lagere schulden en een jongere bevolking. In veel ontwikkelde landen zijn de groeivooruitzichten matig, vooral na de sterke stijging van de schulden als gevolg van de pandemie. Landen als Japan en Duitsland zagen hun schuld/bbp-ratio na de pandemie met dubbele cijfers stijgen. Tegelijkertijd hebben veel opkomende economieën, met name in Latijns-Amerika en het Midden-Oosten, hun schuldniveaus slechts bescheiden zien stijgen (grotendeels als gevolg van hun positie als nettoproducenten van grondstoffen). Landen als Brazilië en Mexico hebben weinig verandering gezien in hun schuldniveaus vergeleken met de niveaus van vóór de pandemie. Langetermijnfactoren zoals een jongere en groeiende bevolking bevoordelen opkomende economieën ten opzichte van ontwikkelde landen, waar de bevolking krimpt.

- Blootstelling aan grondstoffen is zowel op de korte als op de lange termijn een enorme stimulans omdat de wereld meer energie, metalen en voedsel verbruikt. Een groot deel van deze grondstoffen wordt geproduceerd in opkomende markten. Zowel de olie- en gassector als de metaal- en mijnbouwsector werden jarenlang geconfronteerd met onderinvesteringen. Hoewel de kapitaalinvesteringen in 2022/2023 weer zijn aangetrokken, liggen ze nog steeds ver onder de piek van 2013. Tegelijkertijd bevinden de voorraden van zowel olie als metalen zich op een historisch laag niveau. Het krappe aanbod van metalen gaat gepaard met een stijgende vraag als gevolg van de groene transitie. Bevolking en economische groei zijn andere argumenten voor een stijgende vraag, vooral vanuit opkomende economieën zoals India, waar de consumptie van grondstoffen per hoofd van de bevolking veel lager is dan in de ontwikkelde economieën. De vraag naar grondstoffen is hoog en zal blijven stijgen. Opkomende economieën profiteren het meest van deze trend omdat zij de grootste producenten zijn. In een omgeving waarin grondstoffen een hoge vlucht nemen, doen opkomende markten het aanzienlijk beter dan ontwikkelde markten.

- Lagere rentetarieven zullen de USD zwakker maken, wat positief correleert met het sentiment en de rendementen van beleggingen in opkomende landen. Hoewel veel opkomende economieën minder kwetsbaar zijn voor de USD dan in het verleden, gezien de ontwikkeling van de lokale schuldmarkten, is een zwakte van de USD meestal gecorreleerd met een positief beleggerssentiment ten opzichte van opkomende economieën en een instroom in de beleggingsklasse. Als de rente daalt in lijn met de zwakkere economische vooruitzichten en de markten steeds meer uitgaan van renteverlagingen, dan verzwakt de USD. Wij verwachten een instroom in de activaklasse omdat de uitstroom van de afgelopen twee jaar zeer aantrekkelijke kansen heeft gecreëerd binnen het universum van bedrijven in opkomende markten. Tegelijkertijd verwachten we dat het aanbod van nieuwe obligaties volgend jaar beperkt zal blijven, wat de technische achtergrond ook zeer aantrekkelijk maakt.

Geschreven door Andranik Safaryan, Portfolio Manager in het Emerging Markets/Corporate Debt team van Mainfirst