In onze “high yield”-reeks is het nu tijd om eens naar een aantal goed verhandelbare bedrijfsobligaties te kijken van bedrijven met een aanzienlijk betere kredietstatus (rating) maar die dus ook een lager effectief rendement hebben dan de al door ons behandelde “high yields” van FCE Bank, Heidelberg Cement en ING.

Koersontwikkeling enkele bedrijfsobligaties

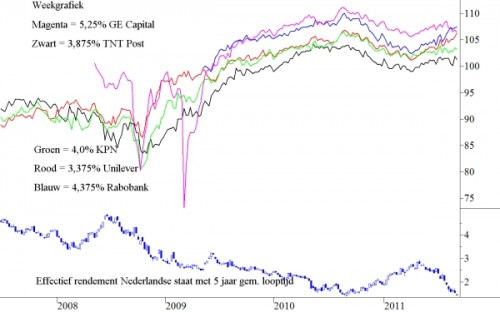

In figuur 1 hebben wij de koersgrafieken van een aantal obligaties bij elkaar gezet. Wij hebben 5 leningen in de grafiek gezet, alle 5 omdat wij van deze leningen voor (sommige van) onze cliënten posities in portefeuille houden of hebben gehouden. Ze zijn niet allemaal even liquide, lopen wel allemaal ongeveer even lang en de kwaliteit van de betreffende debiteur verschilt en daarmee dus ook het effectieve rendement.

De leningen zijn allemaal zogeheten bullets, obligaties die aan het einde van de looptijd ineens worden afgelost. Ze zijn geen van allen achtergesteld en het zijn allemaal obligaties zonder rare fratsen (zoals bijvoorbeeld een variabele coupon of een indexafhankelijkheid of met een clausule die u bij dalende koersen ineens aandeelhouder zou kunnen maken of noem maar op). Op deze gegevens komen wij hieronder nog terug, maar wij laten u eerst de koersgrafiek zien om u een idee te geven van het koersrisico van deze obligaties.

Achtereenvolgens ziet u (in verschillende kleuren) de koersen van de volgende leningen:

Magenta – 5,25% GE Capital 2008 per 18 mei 2015 (ISIN-code XS0363471805)

Zwart – 3,875% TNT Post 2005 per 4 juni 2015 (ISIN-code NL0000117910)

Groen – 4,00% KPN 2005 per 22 juni 2015 (ISIN-code XS0222766973)

Rood – 3,375% Unilever 2005 per 29 september 2015 (ISIN-code XS0230663196)

Blauw – 4,375% Rabobank 2009 per 5 mei 2016 (ISIN-code XS0426090485)

Onder de koersgrafieken van deze obligaties hebben wij de ontwikkeling van het effectieve rendement weergegeven van Nederlandse staatsleningen met een gemiddelde looptijd van 5 jaar, tot september 2016 dus. De lening van de Rabobank loopt bijna een jaar langer dan de andere leningen hetgeen de vergelijking iets bemoeilijkt, maar wij hebben geen koersinformatie van leningen van de Rabobank die tot 2015 lopen en die wij in bovenstaande grafiek hadden kunnen verwerken.

Duidelijk te zien is dat de rente in de voorbije periode behoorlijk gezakt is. Maar interessanter is het om te zien dat de lening van GE Capital juist gezakt is, dat de leningen van KPN en TNT Post ongeveer gelijk zijn gebleven en dat de koersen van de leningen van de Rabobank en Unilever verder gestegen zijn. En dit laatste zou u eigenlijk van al deze leningen verwacht moeten hebben. Kennelijk wordt ook aan bedrijven als GE Capital, KPN en TNT Post een toenemend risico toegeschreven.

Effectieve rendement

Nog duidelijker is dit te zien wanneer wij de effectieve rendementen van deze obligaties naast elkaar zetten:

| Coupon | Debiteur | Looptijd | Koers | Eff. Rend. |

| 5,250% | GE Capital | 18 mei 2015 | 106,49% | 3,24% |

| 3,875% | TNT Post | 4 juni 2015 | 101,30% | 3,48% |

| 4,000% | KPN | 22 juni 2015 | 103,21% | 3,05% |

| 3,375% | Unilever | 29 september 2015 | 106,28% | 1,69% |

| 4,375% | Rabobank | 5 mei 2016 | 107,60% | 2,86% |

| Nederland | 1,45% |

Laat u niet in de war brengen door de verschillen in de couponrente. U ontvangt weliswaar bij GE Capital meer rente maar u schrijft vervolgens ook weer een groter deel van uw investering af dan bijvoorbeeld bij de lening van TNT Post. Het effectieve rendement houdt hier rekening mee. Dit rendement is gelijk aan de coupon gedeeld door de dan geldende koers en vermeerderd dan wel verminderd met het koersverlies respectievelijk de koerswinst die u maakt doordat u iets anders betaalt voor de lening dan het bedrag dat u uiteindelijk afgelost krijgt.

Afgaande op de effectieve rendementen beschouwt de markt Unilever als de veiligste belegging, veiliger dan de Rabobank en bijna net zo veilig als de Nederlandse staat, en dit ondanks het feit dat Unilever geen triple-A rating heeft en de Rabobank wel. Bovendien wil Unilever nog wel eens een overname avontuur aangaan waarbij van het ene op het andere moment veel geld geleend wordt. Wat ons betreft is de lening van Unilever daarmee veel te duur.

KPN en TNT Post hebben allebei een BBB+-rating (S&P), terwijl GE Capital een AA+ rating heeft. En toch ontvangt u op een KPN-lening minder rente dan op de GE Capital lening. Overigens geldt voor KPN (en TNT Post in mindere mate) ook nog eens dat het dividendrendement op de aandelen aanzienlijk hoger is dan de rente die u via de obligaties ontvangt, maar dit ter zijde.

Risico’s

In de grafiek is nog iets anders zichtbaar. In 2008 zijn alle obligaties qua koers gedaald. Maar de obligatie van GE Capital heeft tot tweemaal toe een forse tik omlaag meegemaakt, veel groter dan bij de andere leningen het geval is geweest. Dat kan natuurlijk worden veroorzaakt door de liquiditeit in de markt voor deze lening, maar waarschijnlijker is het dat GE Capital in 2008 en in 2009 last had van de bancaire problemen waar de huidige kredietcrisis destijds mee is begonnen en de onzekerheden die daarmee gepaard gingen in bankenland.

GE Capital (General Electric Capital, een volle dochter van het Amerikaanse General Electric) is een maatschappij die financieringen levert (onder meer vliegtuigfinancieringen maar ook hypotheken). Van de lening van de Rabobank bestaan geen koersen uit die tijd, maar reken maar dat ook daar de beweeglijkheid groot was destijds.

Geen van de bedrijven is helemaal ongevoelig voor een flinke wereldwijde recessie. Vooral als die lang duurt kan de kredietwaardigheid van elk van deze bedrijven geleidelijk aan verminderen. De kans dat er binnen 4 of 5 jaar een zodanig probleem ontstaat dat u uw geld niet meer kunt terugkrijgen is klein, maar bestaat dus wel.

Conclusie

Natuurlijk zijn de verschillen niet zo groot, maar als u de koersontwikkeling in ogenschouw neemt dan is vooral de lening van GE Capital in de voorbije weken verhoudingsgewijs goedkoop geworden. Wij ruilen dus onze Unilever obligaties om in obligaties van GE Capital.

Wij blijven op zoek naar meer mooie obligaties en zullen u daarvan op de hoogte brengen zodra wij die gevonden hebben.

Gijsbrecht K. van Dommelen

Vladeracken BV

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken BV heeft voor sommige cliënten positie in een of meerdere van de hier besproken effecten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken effecten zijn niet risicoloos.