De stijgende rente en agressieve acties van centrale banken wogen in 2022 op de vastrentende markt, inclusief bedrijfsobligaties van opkomende markten. De oorlog in Oekraïne drukte het beleggerssentiment verder en duwde de grondstoffenprijzen omhoog. De stijgende inflatie en importprijzen leidden tot het in gebreke blijven van enkele zwakke grensmarkten. 2022 was ook het jaar van de traagste Chinese economische groei sinds het midden van de jaren zeventig. In dit onzekere klimaat verloren wereldwijde aandelen vorig jaar 18,1%, terwijl bedrijfsobligaties uit de VS en opkomende markten respectievelijk 13% en 12,3% verloren. De duidelijke winnaars waren grondstoffen en de USD.

Maar nu 2022 achter ons ligt, is het huidige landschap volgens ons heel anders dan drie maanden geleden en is de achtergrond nu gunstig voor de opkomende economieën. We zijn positief over bedrijfsobligaties uit opkomende markten en verwachten dat de activaklasse dit jaar nog meer positieve rendementen zal opleveren, na de rally van 10% sinds november 2022. Hoewel de groei dit jaar onvermijdelijk zal vertragen, zal het groeiverschil tussen de opkomende en ontwikkelde markten dit jaar naar verwachting toenemen ten gunste van de eerste. Tegelijkertijd hebben bedrijven uit de opkomende landen sterke fundamentals en zijn hun waarderingen niet duur.

Voor 2023 achten we bedrijfsobligaties uit de opkomende landen aantrekkelijk, zowel in absolute termen als ten opzichte van andere vastrentende beleggingscategorieën. Wij zien hiervoor vijf redenen.

1. Bedrijven uit de EM-landen hebben sterke fundamentals en kunnen een vertraging van de economische groei dit jaar weerstaan

Bedrijven uit de opkomende markten gaan 2023 in met een historisch lage schuldgraad. De netto schuldgraad (nettoschuld/EBITDA) bedraagt 1,1x, het laagste niveau sinds 2008. Dit onderstreept het sterke vermogen van bedrijven uit opkomende markten om hun schulden op peil te houden en een massale golf van wanbetalingen te vermijden in geval van een wereldwijde groeivertraging. Dit jaar zal het groeiverschil tussen de opkomende en de ontwikkelde landen naar verwachting toenemen ten gunste van de eerste groep. De laatste groeiprognoses van het IMF bevestigen dit.

In veel ontwikkelde landen zijn de groeivooruitzichten somberder omdat de schuld als percentage van het bbp na de pandemie sterk toenam. In Japan steeg de brutoschuld/bbp met 27,5% in de periode 2019-2022, terwijl deze in de VS, Duitsland en Italië met 12-15% toenam. Tegelijkertijd is de schuld in veel opkomende markten veel stabieler, vooral in Latijns-Amerika en het Midden-Oosten. Brazilië en Mexico zijn goede voorbeelden: hun bruto schuld/bbp steeg met respectievelijk slechts 0,32% en 3,5%. In het Midden-Oosten, bijvoorbeeld in Saoedi-Arabië, een land dat profiteerde van de hoge energieprijzen, steeg deze verhouding slechts met 2,3%. Dit wijst erop dat het de ontwikkelde landen zijn die in de toekomst in de problemen kunnen komen voor wat betreft de houdbaarheid van de schuld. Bovendien pleiten langetermijnfactoren zoals een jongere en in veel gevallen nog steeds groeiende bevolking ook voor een sterkere economische groei in de ontwikkelingslanden, waar een vergrijzende en krimpende bevolking een grote belemmering vormt voor toekomstige groei.

2. Sterke fundamentals gaan gepaard met aantrekkelijke waarderingen

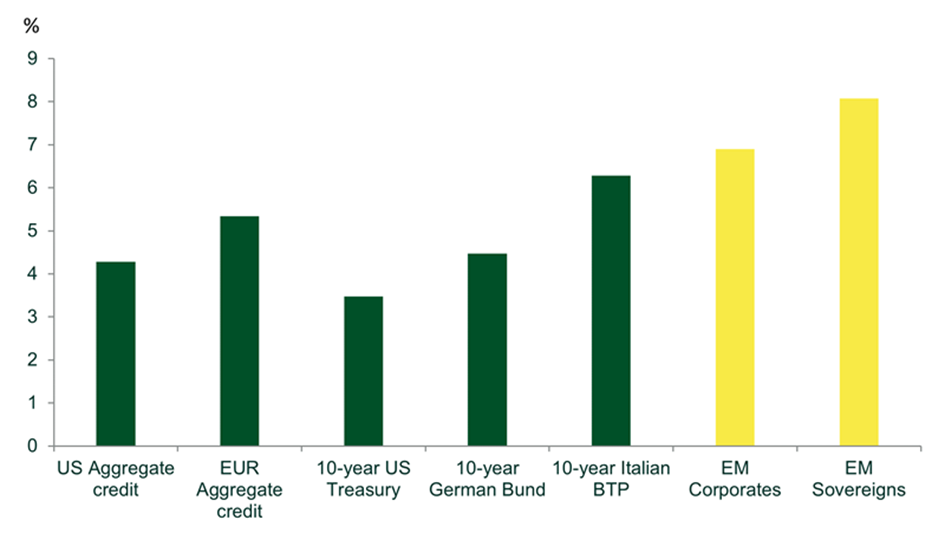

Bedrijfsobligaties uit opkomende markten zijn niet duur. In het verleden, toen de spreads voor de activaklasse boven het huidige niveau lagen (321 basispunten), bedroeg het rendement over de volgende 12 maanden ongeveer 10%. De CEMBI BD-index (onze benchmark) biedt momenteel een yield-to-maturity (YTM) van 6,6%, terwijl ons fonds een rendement van 9,5% biedt (gegevens per januari 2023). Deze cijfers zien er zeer aantrekkelijk uit in een context van dalende maar nog steeds hoge inflatie dit jaar. Vastrentende segmenten van opkomende markten bieden doorgaans een aantrekkelijker rendement dan hun tegenhangers in ontwikkelde markten. De onderstaande grafiek toont hoe de segmenten van de opkomende markten een hoger rendement bieden dan de Amerikaanse en Europese overheids- en bedrijfsobligaties.

3. Opkomende markten profiteren van de hausse op de grondstoffenmarkten

Sterke fundamentals en betere groeicijfers in de opkomende markten gingen de afgelopen 2 jaar ook gepaard met stijgende grondstoffenprijzen. Met uitzondering van Australië en Canada bevinden alle belangrijke grondstoffenproducenten zich in de opkomende markten. Het langetermijnverhaal wordt bepaald door het feit dat de fundamentele marktfactoren zeer gunstig blijven. De lage voorraadniveaus op de fysieke markten behoren tot de krapste in lange tijd en worden alleen maar krapper. Bovendien moet de CAPEX-cyclus nog echt op gang komen, waardoor de productierespons verder naar de toekomst verschuift en het aanbod nog groter wordt. Hoewel de CAPEX in 2022 op jaarbasis iets hoger waren, weerspiegelt die stijging slechts de inflatie.

Op korte termijn, wanneer de Fed haar cyclus van renteverhogingen voltooit en de economische vooruitzichten verbeteren, zullen we de volgende stijging van de grondstoffenprijzen zien, vergelijkbaar met de laatste cyclus die begon in 2002 of ook de jaren 1970. De heropening van China geeft ook een belangrijke steun aan de grondstoffenprijzen, aangezien het land goed is voor meer dan 50% van de totale invoer van bepaalde metalen.

4. De heropening van China stimuleert het sentiment voor de opkomende markten

De opheffing van de Covid-beperkingen komt in eerste instantie ten goede aan China, maar ook aan andere landen. Het risico op nieuwe varianten blijft bestaan en dat blijven we in de gaten houden, maar de heropening zal uiteindelijk de Chinese groei ten goede komen en het land in staat stellen zich te herstellen van de zichzelf toegebrachte pijn van het afgelopen jaar. De economen zijn al begonnen hun groeiramingen voor 2023 naar boven bij te stellen. De opleving van de economische groei zal echter wellicht niet lineair verlopen, omdat veel consumenten nog steeds terughoudend zijn om uit te gaan en zich te gedragen zoals in 2019.

Een groot deel van de Chinese groei zal van stijgende consumentenuitgaven en diensten komen. Maar ook andere landen zouden hiervan moeten profiteren, vooral in de ASEAN-regio. Landen als Thailand zijn bijvoorbeeld sterk afhankelijk van het toerisme, dat doorgaans goed is voor 10-12% van het bbp. Een groot deel van de toeristen in Thailand en in Zuidoost-Azië in het algemeen komt uit China, zodat deze landen zullen profiteren van de stijgende reisuitgaven en de verbeterde mobiliteit in China. Ook andere landen, zoals Zuid-Afrika, zouden moeten profiteren van de sterke handelsbetrekkingen met China.

5. Bedrijfsobligaties van opkomende landen zullen profiteren van de lagere rente en de zwakkere USD

Weliswaar zijn de rente op Amerikaanse staatsobligaties en de dollar gedaald na de pieken van september/november van vorig jaar, maar volgens ons is die trend nog niet ten einde. De Amerikaanse economische gegevens zijn de afgelopen twee maanden verslechterd, vooral in de huizenmarkt. Wij denken dat de Fed haar toon zal moeten wijzigen naarmate de gegevens blijven verslechteren en haar monetaire beleid dienovereenkomstig zal moeten aanpassen. Wij verwachten dat dit de rente verder zal drukken. Nu de gegevens beginnen te verslechteren, hebben diverse Fed-sprekers het al over tragere renteverhogingen en piektarieven.

Natuurlijk ondersteunen ook de lagere inflatiecijfers onze visie. Als de Amerikaanse rente daalt, zal de USD verder verzwakken, terwijl ook meer cyclische valuta’s steun zullen krijgen van de heropening van China en de hogere grondstoffenprijzen. Een zwakkere USD zal de houdbaarheid van de schuld van opkomende economieën ondersteunen, vooral die met een aanzienlijke USD-schuld. Maar veel grote opkomende economieën zoals Brazilië, Mexico, Chili en Indonesië hebben de afgelopen jaren goed functionerende markten en pensioenstelsels in lokale valuta ontwikkeld. Daardoor kunnen dergelijke economieën het valutarisico elimineren en hun schuldmix diversifiëren, soms met een aantrekkelijker alternatief (lagere risicopremie op de rente). Een voorbeeld is Brazilië, waar bedrijven nu voornamelijk in lokale valuta lenen. Ontwikkelingslanden zijn met andere woorden minder kwetsbaar voor de USD dan veel beleggers denken.

Door Andranik Safaryan, Portfolio Manager in Mainfirst’s Emerging Markets/Corporate Debt Team