Goud is altijd populair geweest om in te investeren. Het wordt vaak gezien als een veilige plek om geld te bewaren als er onzekerheid is. Als we naar het verleden kijken, zou goud in de toekomst wel eens beter kunnen presteren dan de S&P 500.

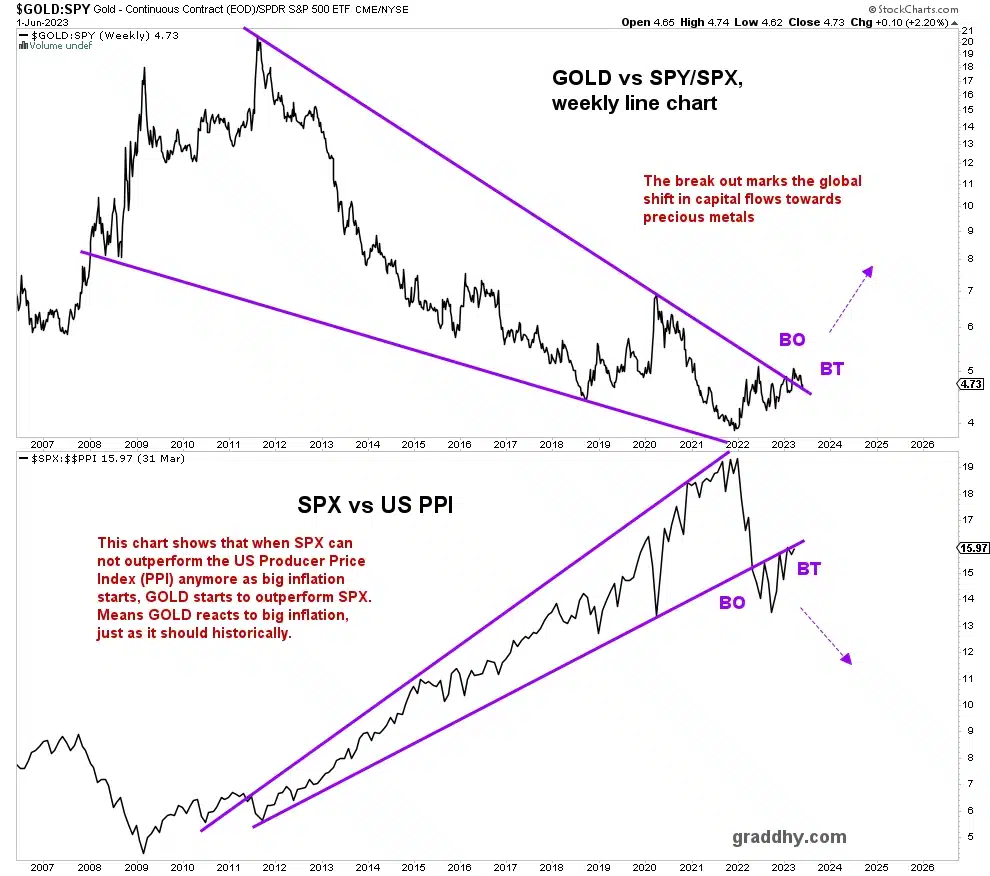

Onderzoek laat zien dat de prijs van goud vaak stijgt als de waarde van de S&P 500 daalt. In het verleden is dit al drie keer gebeurd. Nu lijkt het erop dat dit weer gaat gebeuren. Maar er zijn ook andere redenen waarom goud in de toekomst meer waard kan worden. Bijvoorbeeld omdat er meer geld in omloop is. Dit kan ervoor zorgen dat de prijs van goud stijgt. Als goud inderdaad meer waard wordt, zijn er twee bedrijven die daarvan kunnen profiteren: Wheaton Precious Metals en SSR Mining. Deze bedrijven zijn sterk en kunnen veel geld verdienen als de prijs van goud stijgt.

Onderzoek laat zien dat de prijs van goud vaak stijgt als de waarde van de S&P 500 daalt

In het verleden is dit al drie keer gebeurd. Nu lijkt het erop dat dit weer gaat gebeuren. Maar er zijn ook andere redenen waarom goud in de toekomst meer waard kan worden. Bijvoorbeeld omdat er meer geld in omloop is. Dit kan ervoor zorgen dat de prijs van goud stijgt. Als goud inderdaad meer waard wordt, zijn er twee bedrijven die daarvan kunnen profiteren: Wheaton Precious Metals en SSR Mining. Deze bedrijven zijn sterk en kunnen veel geld verdienen als de prijs van goud stijgt.

Volgens onderzoek heeft fysiek goud de neiging om te stijgen als de waarde van de S&P 500 daalt

In drie eerdere gevallen zagen we een aanzienlijke stijging in de prijs van goud. Dit omvat:

- Een stijging van minder dan $21/oz. in 1929 tot $35/oz. minder dan vijf jaar later.

- Een beweging van ongeveer $40/oz. in het begin van 1969 tot ongeveer $664/oz. tegen het begin van 1980.

- Een sprong van ongeveer $260/oz. in 2001 tot $1.770/oz. 10 jaar later.

Met een vierde geval dat nu gaande is, zou de geschiedenis suggereren dat er een nieuwe stierenmarkt klaarstaat voor goud.

Bron: Marketwizard16

Maar het is niet alleen deze ratio die goud in de komende jaren vleugels kan geven

Sommige tastbare macro-economische factoren kunnen ook zorgen voor een aanhoudende rugwind voor zijn spotprijs.

Misschien wel de grootste katalysator voor edelmetalen zoals goud is de beweging die we hebben gezien in de Amerikaanse geldhoeveelheid

Economen en beleggers besteden veel aandacht aan twee geldhoeveelheidsmetrieken: M1 en M2.

M1 is een maatstaf voor alle munten en biljetten in omloop en zaken als reischeques. Denk aan M1 als geld dat door consumenten op elk moment kan worden uitgegeven. M2 houdt rekening met alles in M1 en voegt geldmarktfondsen, spaarrekeningen en depositocertificaten (CD’s) bij financiële instellingen toe.

Tijdens de COVID-19-pandemie zorgde de uitgifte van meerdere rondes stimuleringscheques ervoor dat M2 geschiedenis kon schrijven. In slechts een periode van 12 maanden breidde M2-geldhoeveelheid met 26% uit.

Het uitbreiden van de Amerikaanse geldhoeveelheid met biljoenen dollars in zo’n korte tijd zou onvermijdelijk gevolgen hebben. De historisch hoge inflatie was een directe weerspiegeling van fiscale en monetaire beleidsmaatregelen tijdens de pandemie.

Echter, dalingen in M2-geldhoeveelheid kunnen gunstig zijn voor goud. Er zijn slechts vijf gevallen geweest waarbij M2-geldhoeveelheid met ten minste 2% daalde op jaarbasis. In vier van die vorige gevallen ontwikkelden zich drie depressies en een paniek.

Om eerlijk te zijn: De depressie uit de jaren 1870 en paniek uit 1893 vonden plaats vóór de oprichting van Federal Reserve. Ondertussen kwamen depressie uit 1921 en Grote Depressie kort na oprichting Federal Reserve tot stand. Met nu meer dan 110 jaar kennis en gegevens tot zijn beschikking is Federal Reserve beter gepositioneerd om economische zwakte aan te pakken.

Desalniettemin is een daling in M2 meestal een voorteken voor economische zwakte die nog moet komen. Dat is een recept dat doorgaans gunstig is voor veilige-haven activa zoals goud.

Twee edelmetaalaandelen klaar om te schitteren als goud opstijgt

Als we aan de rand staan van een grote stierenmarkt voor goud, zullen mijnbouwaandelen – niet fysiek goud – zorgen voor beste investeringen. Mijnbouwbedrijven kunnen altijd hun operationele prestaties verbeteren en anders dan fysiek goud kunnen mijnbouwbedrijven dividenden betalen.

Twee edelmetaalmijnwerkers zijn met name klaar om te schitteren als geschiedenis rijmt.

De eerste waarschijnlijke winnaar is Wheaton Precious Metals (WPM)

Wheaton is eigenlijk geen mijnbouwbedrijf in traditionele zin. In plaats daarvan is het een royaltybedrijf dat vooraf kapitaal verstrekt aan mijnbouwbedrijven die nieuwe activa willen ontwikkelen of bestaande mijnen willen uitbreiden.

In ruil voor een voorafgaande contante uitbetaling heeft Wheaton recht op percentage wat er wordt gedolven tegen kosten die ver onder markt liggen. Bovendien zijn veel hiervan deals voor hele levensduur mijn wat betekent consistente cashflow voor Wheaton Precious Metals jaren later.

Tijdens kwartaal dat eindigde in maart was gemiddelde cashkost per GEO (goudequivalent ons) $443 voor Wheaton Precious Metals . Het kon echter verkopen wat het ontving van zijn talrijke partners tegen gemiddeld $1827 per GEO . Als goud stierenmarkt ingaat zou lage kostenstructuur Wheaton Precious Metals kunnen toestaan om te stijgen.

Het andere gouddelfbedrijf dat kan schitteren als goud opstijgt is SSR Mining (SSRM)

Eén van de grootste verschillen tussen SSR Mining en de meeste traditionele gouddelfbedrijven is hun balans. Het managementteam van SSR heeft verstandig vermeden om de productie te veel uit te breiden en heeft een gezonde netto kaspositie behouden. Dit heeft SSR in staat gesteld om aandelen terug te kopen en een dividend in te stellen, dat momenteel rond een rendement van 2% ligt.

SSR Mining heeft ook een vrij duidelijk pad naar een aanhoudende jaarlijkse GEO-productie van 700.000 ons (of hoger) gedurende het hele decennium. Productie-uitbreiding in de laaggeprijsde Copler-mijn in Turkije, samen met extra investeringen in de Marigold- en Seabee-goudmijnen, zouden de all-in duurzame kosten aanzienlijk moeten laten dalen tot halverwege het decennium.

Hoewel de goudmarkt niet op een dubbeltje draait, lijken de puzzelstukjes op hun plaats te liggen voor het glanzende gele metaal om in de komende jaren beter te presteren.

Conclusie

Als we kijken naar historische gegevens en huidige economische factoren, lijkt het erop dat goud op weg is naar een nieuwe stierenmarkt. Voor beleggers die willen profiteren van deze potentiële rally, kunnen mijnbouwaandelen zoals Wheaton Precious Metals en SSR Mining aantrekkelijke opties zijn.

Deze bedrijven hebben sterke balansen en zijn goed gepositioneerd om te profiteren van een stijging van de goudprijs.

Het is echter belangrijk om te onthouden dat beleggen altijd risico’s met zich meebrengt en dat het verleden geen garantie biedt voor toekomstige resultaten. Beleggers moeten hun eigen onderzoek doen en hun eigen beslissingen nemen voordat ze geld investeren.

In dit artikel hebben we gekeken naar de historische gegevens en huidige economische factoren die suggereren dat goud op weg is naar een nieuwe stierenmarkt. We hebben ook twee mijnbouwaandelen besproken die goed gepositioneerd zijn om te profiteren van een stijging van de goudprijs. Hopelijk heeft dit artikel je geholpen om meer inzicht te krijgen in de potentiële toekomst van goud en hoe je als belegger kunt profiteren van deze ontwikkelingen.

Bron: The Motley Fool