Waarom zijn de kroon en de yen zo zwak? Wat zijn de vooruitzichten en risico’s voor deze valuta’s?

De valutamarkt is een dynamisch en complex speelveld, waar verschillende factoren de waarde van de munten beïnvloeden. Twee munten die recent veel aandacht hebben gekregen zijn de Noorse kroon en de Japanse yen. Beide munten hebben te maken met uitdagingen en kansen, maar om verschillende redenen. In dit artikel zullen we analyseren wat de oorzaken zijn van de zwakte van de kroon en de onderwaardering van de yen, en wat we kunnen verwachten voor de toekomst. We zullen ook kijken naar de risico’s en mogelijkheden voor beleggers die deze munten willen verhandelen.

De Noorse kroon blijft het moeilijk hebben

De Noorse kroon is sinds eind september het meest gedaald van de belangrijkste valuta’s. De munt is met meer dan 2% gedaald ten opzichte van de Amerikaanse dollar en de euro. Dit komt door een combinatie van factoren, zoals zwakke economische groei, lage inflatie, dalende olieprijzen en geopolitieke onzekerheid.

Economische groei en inflatie vallen tegen

De Noorse economische groei kwam voor augustus zwakker uit dan verwacht. Gewoonlijk weegt een verslechtering van de economische vooruitzichten op de munt. Bovendien kwamen de inflatiecijfers vorige week lager uit dan verwacht. Dit wijst erop dat de centrale bank mogelijk de rente minder sterk hoeft te verhogen. De CPI voor september kwam uit op 3,3% j-o-j, terwijl 4,0% werd verwacht (4,8% in augustus). De onderliggende CPI kwam ook lager uit op 5,7%, tegen 6,1% verwacht en 6,3% eerder. De inflatie is dus sneller gedaald dan verwacht.

Olieprijzen en geopolitieke onzekerheid wegen op de kroon

Bovendien zijn de olieprijzen recent weliswaar hersteld, maar ze liggen nog steeds onder het niveau van eind september. Dit is negatief voor de kroon, omdat Noorwegen afhankelijk is van de inkomsten van olie-en gas uitvoer. Tot slot is meer geopolitieke onzekerheid over het algemeen niet positief voor de minder liquide valuta’s zoals de kroon.

Vooruitzichten voor de kroon zijn positief

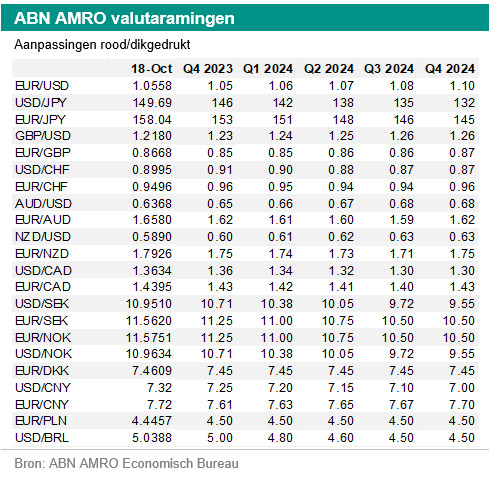

Analisten van ABN Amro verwachten dat de kroon zal herstellen. Ten eerste moet de centrale bank het monetaire beleid verder verkrappen om de inflatie verder omlaag te brengen, want die zit nog niet op de doelstelling van 2%. De centrale bank neemt op 2 november een besluit over het monetaire beleid. Analisten van ABN Amro verwachten een renteverhoging van 25 basispunten. Het tempo van renteverhogingen neemt af, maar zij denken niet dat Norges Bank al klaar is met renteverhogingen. De centrale bank is misschien dicht bij het einde van de cyclus, maar zij verwachten niet dat de versoepelingscyclus binnenkort zal beginnen. Dit alles zou de kroon moeten ondersteunen. Bovendien heeft Noorwegen de opbrengsten van zijn energierijkdom opgespaard en blijven de fundamentals solide. Er zijn echter potentiële marktsituaties denkbaar waarin de kroon weer kan dalen ten opzichte van de euro en de dollar: een aanhoudende periode van risk-off, waarbij de olieprijzen dalen en de Noorse centrale bank agressiever versoepelt dan andere centrale banken. Zij verwachten dergelijke situaties niet binnen hun voorspelhorizon.

Niet het moment om yen te verkopen

De Japanse yen is enorm ondergewaardeerd ten opzichte van de dollar en de euro. De markt blijft echter speculeren op een verdere zwakte van de yen, omdat Japan een lage rente en een ruim monetair beleid heeft. Dit is echter een riskante strategie, want de yen kan snel stijgen bij een verandering in het beleggerssentiment of het renteverschil.

Yen is enorm ondergewaardeerd

USD/JPY bevindt zich momenteel net onder het psychologische niveau van 150 en EUR/JPY staat dicht bij 160. De yen is enorm ondergewaardeerd ten opzichte van de dollar en de euro. Koopkrachtpariteit (PPP) suggereert dat USD/JPY onder 90 zou moeten staan. Er zijn altijd periodes geweest van grote afwijkingen ten opzichte van PPP en deze afwijking is geen indicatie dat er volgende week of volgende maand een herstel van de yen zal plaatsvinden. Het geeft een indicatie van de risico’s in de loop van de tijd.

Renteverschillen zullen kleiner worden

Analisten van ABN Amro denken dat het risico van een substantiële rally in de yen en een beweging omlaag in USD/JPY en/of EUR/JPY groter is dan een substantiële verdere zwakte van de yen. De zwakte van de yen is voornamelijk het gevolg van de stijgende renteverschillen tussen de VS en Japan en de eurozone en Japan. Zodra de Fed en de ECB beginnen met een agressieve versoepeling van het monetaire beleid, zullen deze verschillen aanzienlijk kleiner worden. Dat zal resulteren in een daling van de dollar en euro ten opzichte van de yen. Dit zal waarschijnlijk tijd kosten.

Yen kan snel stijgen bij verslechterd beleggerssentiment

Maar de yen verkopen rond de huidige niveaus als de markt heeft al yen verkocht is gevaarlijk, want als de yen begint te herstellen zal de beweging waarschijnlijk groot zijn. Bovendien, als het beleggerssentiment aanzienlijk zou verslechteren (niet in hun scenario), zou de yen (als veiligehavenvaluta) ook snel kunnen stijgen.

Conclusie

De Noorse kroon en de Japanse yen zijn twee valuta’s die interessant zijn om te volgen. De kroon heeft te lijden onder een aantal negatieve factoren, maar heeft ook potentieel om te herstellen als de centrale bank doorgaat met renteverhogingen en de olieprijzen stabiliseren. De yen is daarentegen sterk ondergewaardeerd, maar wordt nog steeds verkocht door speculanten die profiteren van het renteverschil. Dit kan echter snel veranderen als de Fed en de ECB hun monetaire beleid versoepelen of als er een schok in het beleggerssentiment optreedt. Beleggers die deze munten willen verhandelen moeten zich bewust zijn van de risico’s en kansen die zich kunnen voordoen.

Bron: ABN Amro