De rentevoeten zijn een van de belangrijkste indicatoren voor de gezondheid van de economie. Ze beïnvloeden de investeringen, de consumptie, de overheidsuitgaven en de internationale handel. Maar wat als de rentevoeten plotseling stijgen en hoog blijven? Wat zijn de oorzaken en de gevolgen van deze verandering? En hoe zeker kunnen we zijn dat dit het nieuwe normaal is?

In dit artikel bespreken we deze vragen aan de hand van de analyse van Paul Krugman, een bekende econoom en Nobelprijswinnaar. Hij heeft een verrassend en soms controversieel perspectief op de rentevoeten en de overheidsschuld. Hij legt uit waarom we ons zorgen moeten maken, maar ook waarom we niet te snel conclusies moeten trekken. Hij geeft ons ook enkele tips om de situatie beter te begrijpen.

Ben je klaar om meer te weten te komen over de rentevoeten en hun impact op de economie? Lees dan verder!

De vlekkeloze desinflatie

Aan het begin van 2023 maakten velen zich grote zorgen over inflatie. Er werd beweerd dat het verlagen van de inflatie tot een acceptabel niveau een recessie en een langdurige periode van hoge werkloosheid zou vereisen. Echter, recente gegevens geven aan dat de inflatie terugkeert naar haar streefpercentage van 2 procent, wat suggereert dat het mogelijk niet langer een belangrijke zorg hoeft te zijn. Dit fenomeen wordt door Krugman omschreven als “vlekkeloze desinflatie.” Het lijkt erop dat het probleem van hoge inflatie nu opgelost is.

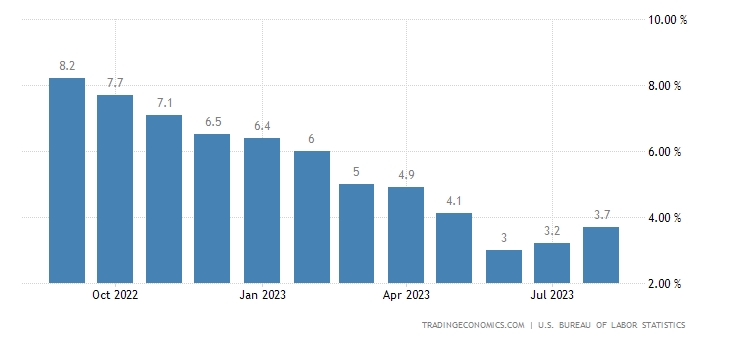

Amerikaanse inflatie

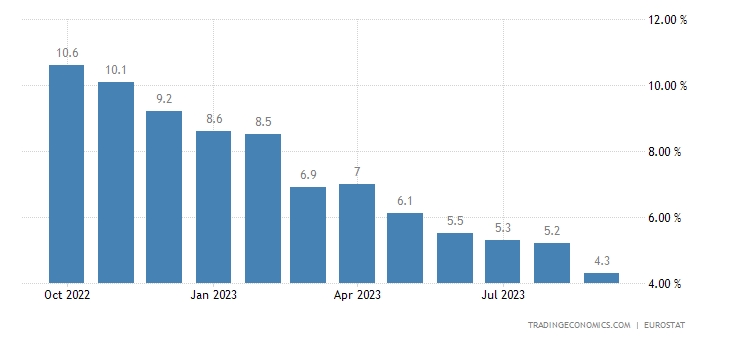

Eurozone inflatie

De grafiek laat zien dat zowel in de VS als in de eurozone, na een piek in 2022, de inflatie is gedaald tot rond het streefcijfer van 2 procent. Dit is een opmerkelijke prestatie, gezien de enorme verstoringen die de pandemie heeft veroorzaakt in de economie. Krugman noemt dit een “vlekkeloze desinflatie”, omdat de inflatie is gedaald zonder dat de economie in een crisis is geraakt. Hij legt uit dat dit komt door het snelle herstel van de vraag en het aanbod, en door het effectieve beleid van de centrale banken om de inflatieverwachtingen te verankeren.

De nieuwe zorg: hoge rentevoeten

Nu is de aandacht echter verschoven naar hoge rentetarieven. De Federal Reserve en andere centrale banken hebben de korte rentetarieven aanzienlijk verhoogd als reactie op de inflatiezorgen. Maar wat opvalt, is dat de langetermijnrentevoeten niet in dezelfde mate zijn gestegen, wat heeft geleid tot een omgekeerde yield curve, die vaak wordt gezien als een teken van een dreigende recessie.

De grafiek laat zien dat de yield curve in de VS, die de relatie weergeeft tussen de looptijd en het rendement van staatsobligaties, negatief is geworden. Dit betekent dat beleggers meer rente krijgen voor kortlopende obligaties dan voor langlopende obligaties. Dit is ongebruikelijk, omdat beleggers normaal gesproken een hogere rente verwachten voor langere looptijden, om het risico te compenseren. Een omgekeerde yield curve suggereert dat beleggers pessimistisch zijn over de toekomstige groei en inflatie.

Een omgekeerde yield curve suggereert dat beleggers pessimistisch zijn over de toekomstige groei en inflatie. Maar is dit pessimisme gerechtvaardigd? Volgens Krugman niet per se. Hij denkt dat de obligatiemarkt misschien overreageert op recente gegevens en dat de hoge rentetarieven, net als de hoge inflatie, tijdelijk zullen zijn. Hij wijst op enkele factoren die de rentetarieven in de toekomst kunnen doen dalen, zoals de demografie, het monetaire beleid en de onzekerheid.

De rol van de demografie

Een van de factoren die volgens Krugman hebben geleid tot een daling van de rentetarieven vóór de pandemie was de demografie. Hij legt uit dat een langzame bevolkingsgroei betekent minder behoefte aan nieuwe huizen, minder behoefte aan nieuwe winkelcentra en minder behoefte aan nieuwe fabrieken en kantoren. Dit vermindert de vraag naar investeringen en dus ook naar leningen. Hij noemt Japan als een voorbeeld van een land dat al lang te maken heeft met een dalende bevolkingsgroei en zeer lage rentetarieven.

De grafiek laat zien dat zowel in de VS als in Japan, de bevolkingsgroei is afgenomen sinds de jaren 1960. In Japan is de bevolkingsgroei zelfs negatief geworden sinds 2010. Dit heeft gevolgen voor de economische groei en de rentetarieven.

Krugman vraagt zich af waarom we niet zouden verwachten dat de rentetarieven terugkeren naar het niveau van vóór de pandemie, zodra de Fed klaar is met het bestrijden van inflatie. Hij denkt dat de demografische trends nog steeds gelden en dat ze op lange termijn een neerwaartse druk op de rentetarieven zullen uitoefenen.

Het effect van het monetaire beleid

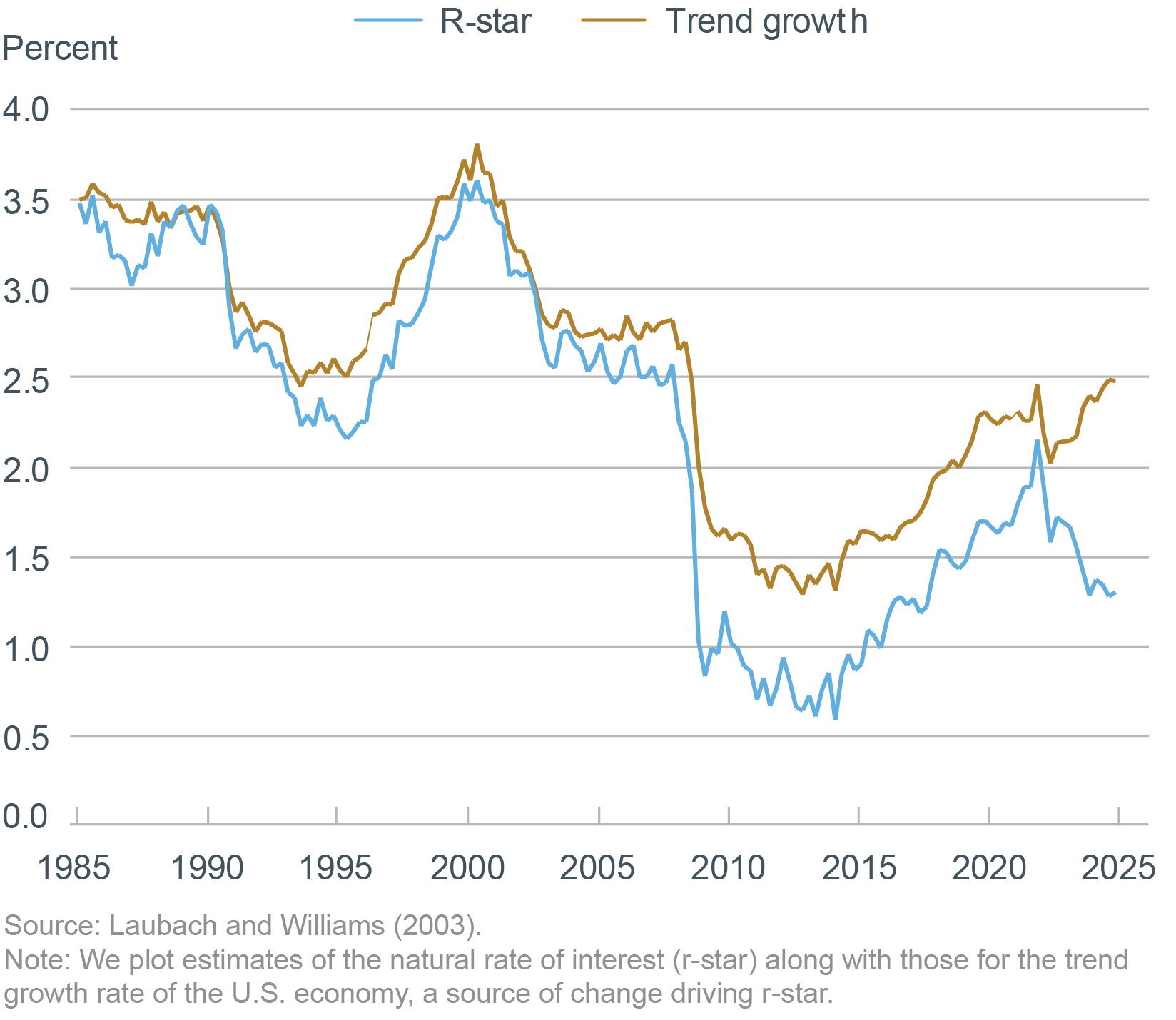

Een andere factor die volgens Krugman invloed heeft op de rentetarieven is het monetaire beleid. Hij wijst erop dat er verschillende modellen zijn om te schatten wat het natuurlijke niveau van de rentevoeten is, dat wil zeggen het niveau dat consistent is met een stabiele inflatie en een volledige werkgelegenheid. Hij vergelijkt bijvoorbeeld het model van de New York Fed met dat van de Richmond Fed, die tot zeer verschillende conclusies komen.

!R-ster volgens New York Fed en Richmond Fed

De grafiek laat zien dat volgens het model van de New York Fed, r-ster (de natuurlijke rentevoet) ongeveer gelijk is gebleven sinds 2019, terwijl volgens het model van de Richmond Fed, r-ster aanzienlijk is gestegen sinds 2020. De obligatiemarkt lijkt meer te geloven in het model van de Richmond Fed, wat impliceert dat de huidige rentetarieven niet te hoog zijn.

Maar Krugman betwijfelt of dit model klopt. Hij denkt dat het monetaire beleid nog steeds een belangrijke rol speelt in het bepalen van de rentetarieven. Hij verwacht dat als de Fed zijn renteverhogingen stopzet of omkeert, dit ook een effect zal hebben op de lange rentevoeten. Hij denkt dat het mogelijk is dat de Fed te ver is gegaan in zijn strijd tegen inflatie en dat dit onnodig schade heeft toegebracht aan de economische groei.

De invloed van onzekerheid

Een laatste factor die volgens Krugman meespeelt in de rentevoeten is de onzekerheid. Hij merkt op dat er veel onbekende factoren zijn die de toekomstige economische ontwikkelingen kunnen beïnvloeden, zoals de pandemie, de klimaatverandering, de geopolitieke spanningen en de politieke instabiliteit. Deze factoren kunnen zorgen voor meer volatiliteit en risico op de financiële markten, wat weer kan leiden tot hogere rentevoeten. Hij adviseert ons om niet te veel te vertrouwen op voorspellingen of modellen, maar om alert te blijven op nieuwe informatie en signalen.

Conclusie

Wat is nu de conclusie van Krugman over de rentevoeten en de overheidsschuld? Hij zegt dat we ons zorgen moeten maken, maar niet moeten panikeren. Hij denkt dat de hoge rentevoeten misschien niet blijvend zijn, maar dat ze wel een potentieel probleem vormen voor de houdbaarheid van de overheidsschuld. Hij pleit voor een voorzichtig en flexibel beleid, dat rekening houdt met de verschillende scenario’s en onzekerheden. Hij waarschuwt ons ook voor de mogelijke gevolgen van een recessie of een crisis, die de rentevoeten nog verder kunnen opdrijven. Hij zegt dat we moeten afwachten hoe de situatie zich ontwikkelt, maar dat we ook bereid moeten zijn om actie te ondernemen als dat nodig is.

Gebruikte bronnen: