Hieronder schets ik twee gevallen van monetair terrorisme. Niet identiek, wel vergelijkbaar en enorm verschillend qua gevolgen.

Geval #1

In 1913 is de Federal Reserve opgericht, een instantie die eigendom is van enkele particuliere banken. Een van de vier doelstellingen van de Fed luidt als volgt:

- “Conducting the nation’s monetary policy by influencing the monetary and credit conditions in the economy in pursuit of maximum employment, stable prices, and moderate long-term interest rates”

Ondanks dat het bewerkstelligen van stabiele prijzen tot de kerntaken behoort, heeft de dollar sinds de oprichting van de Federal Reserve ruim 98% van zijn koopkracht verloren:

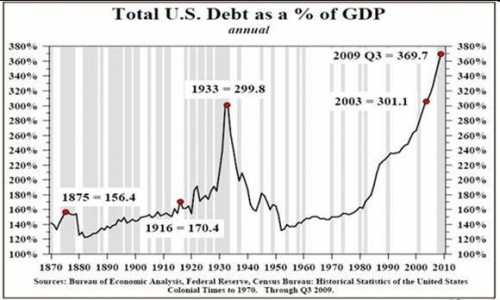

En dan hebben we het alleen over de koopkracht van de dollar op basis van het aantal dollars dat in omloop is gebracht. Zoals mijn column over de kostprijs van het broodje kaas laat zien, hebben we – gelukkig – het basisgeld nog niet in de koopkrachtuitholling van de dollar hoeven mee te nemen. In 1944 stond na het Bretton Woods-akkoord 1 ounce goud tegenover 35 dollars. In 1971 was dat inmiddels 198 dollars en in 2010 zo’n 3.689 dollars. En wanneer we het herberekende M3-cijfer van John Williams nemen staan ultimo 2010 53.957 dollars tegenover 1 ounce puur goud. Deze dollars zijn vooral in de economie beland doordat Amerikaanse overheden, bedrijven én burgers schulden hebben gemaakt, heel veel schulden.

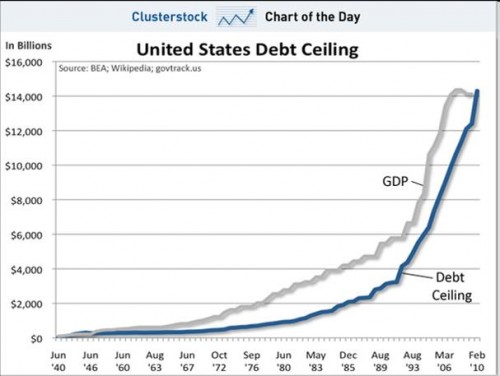

Zelfs een middelbare scholier kan u uitleggen dat de rek erop een gegeven moment uit moet zijn. Momenteel is de rek er bijvoorbeeld al uit wanneer we kijken naar de ‘debt ceiling’, het staatsschuldplafond van Amerika. Wettelijk is vastgelegd dat de Amerikaanse overheid niet meer mag lenen dan $ 14.294 miljard. In de afgelopen week zijn er drie porties nieuwe obligaties in de markt gezet: $35 miljard 2-jarig papier, $35 miljard 5-jarig papier en $29 miljard 7-jarig papier. Ik lees verschillende berichten over het totaalcijfer aan schuld: de één zegt dat dat nu $14.258 miljard is, de ander zegt dat het inmiddels $14.311 miljard is. Het verschil houdt verband met het feit dat niet alle schulden onder het plafond vallen. Zou het om het laatste geval gaan, dan is het plafond al doorbroken. Dat betekent dat de voorspelling van Timothy Geithner, te weten dat het plafond tussen 7 april en 31 mei zou worden bereikt, te rooskleurig was.

Voor Obama wordt het nog een harde strijd om het plafond te verhogen. De Republikeinse senator Marco Rubio liet in zijn column in de Wall Street Journal weten niet in te stemmen met een verhoging van het plafond tenzij het de laatste verhoging ooit is. Voor Obama zelf is het wrang dat hij in 2006, toen nog als senator, één van de 48 tegenstemmers was van de wet die het plafond destijds verhoogde naar 8,6 biljoen dollars (nu dus 14,3 biljoen dollars!). De wet werd overigens met 52 voorstemmers aangenomen. Obama verweet Amerika bij de toelichting van zijn nee-stem een gebrek aan leiderschap wanneer het schuldenplafond opnieuw aangepast zou worden:

Het nu niet verhogen van het plafond is geen optie aangezien dan alles acuut stopt. Het onderzoeksbureau van het Congres becijfert dat de federale regering bijna 70% van de uitgaven voor de verplichte programma’s dient te verminderen, dan wel de belastinginkomsten met bijna tweederde dient te vergroten of enige combinatie van deze acties in de tweede helft van 2011 om te voorkomen dat een verhoging van het plafond nodig is. Dit zijn simpelweg onhaalbare maatregelen; de Amerikaan moet immers blijven eten, dus de Republikeinen en Democraten zullen er samen uit moeten komen.

De oplossing waarmee de Republikeinen en de Democraten ongetwijfeld gezamenlijk zullen komen zal in elk geval betekenen dat de Fed de geldpers weer zal aanzetten en dat de koopkracht van de dollar nog verder wordt uitgehold.

Geval #2

De 67-jarige Bernard von Nothaus werd op 18 maart jl. door een jury in Statesville, North Carolina, veroordeeld vanwege het uitgeven, verkopen en bezitten van zogenaamde Liberty Dollarmunten. De Liberty Dollars werden geproduceerd door een organisatie die inmiddels ter ziele is en die luisterde naar de naam “National Organization for the Repeal of the Federal Reserve Act and the Internal Revenue Code,” of NORFED in het kort. Het doel van NORFED was volgens oprichter Bernard Von NotHaus om te voorzien in een alternatief betaalmiddel voor hetgeen door de Amerikaanse federale overheid wordt uitgegeven, te weten een munt die wordt ondersteund door goud en zilver en dus inflatieproof is. NORFED heeft de Liberty dollars vervaardigd in verschillende denominaties, te weten $1, $5, $10 en $20 in zilver en $500 in goud.

Volgens de US Mint zijn de Liberty Dollars verwarrend voor de consument aangezien ze dusdanig ontworpen zijn dat ze zeer veel lijken op de Amerikaanse munten in omloop. In het bijzonder is dat van toepassing op de in 2007 nieuw uitgegeven 1-dollarmunt. Door de onbekendheid bij het publiek zal men de Liberty Dollar snel aanzien voor de nieuwe 1-dollarmunt.

Von Nothaus kan op grond van een van de drie onderdelen van de uitspraak al tot maximaal 15 jaar gevangenisstraf en $250.000 boete veroordeeld worden. Daarnaast op twee van de drie onderdelen tezamen nog eens 5 jaar gevangenisstraf en $250.000 boete. En tenslotte nog een verbeurdverklaring van 16.000 pond aan Liberty Dollars, met een huidige waarde van bijna $7.000.000.

De landsadvocaat Tompkins zei bij de aankondiging van de uitspraak het volgende ter toelichting: “Attempts to undermine the legitimate currency of this country are simply a unique form of domestic terrorism“, ofwel pogingen om het wettige betaalmiddel van Amerika te ondermijnen zijn niets anders dan een unieke vorm van binnenlands terrorisme.

We zien hier twee gevallen van het ondermijnen van de Amerikaanse dollar. Von Nothaus wil zelfstandig, buiten de US Mint om, dollars produceren die gedekt worden door goud en zilver en dus altijd hun waarde blijven behouden. Maar aangezien het zelf slaan van munten gezien wordt als binnenlands terrorisme wacht hem maximaal 20 jaar gevangenisstraf en $500.000 boete. Bernanke en de Amerikaanse overheid produceren op grote schaal dollars die niet gedekt worden door goud en zilver waardoor het betaalmiddel van alle Amerikanen en de reservevaluta van de wereld zwaar ondermijnd wordt. Het keer op keer aanzetten van de geldpers is echter niet strafbaar en leidt dan ook niet tot strafvervolging. Twee gevallen van monetaire terrorisme derhalve, echter met zeer verschillende gevolgen voor de betrokkenen.

Elmer Hogervorst

http://weblog.goudtekoop.nl

4 gedachten over “Monetair terrorisme”

Het is een crisis van het beheer van geld, en het resultaat van het toestaan door overheden en dus door ons dat meedogenloze particuliere bankiers de controle hebben over “ONS” geld. Jawel, want geld is een soeverein recht dat voortvloeit uit het recht van een individu tot het aangaan van onderlinge contracten. Door toe te staan dat private banken tussenbeide komen als de wettige verschaffer van deze contracten in een transactie tussen partijen hebben we het meest wezenlijke verloren, nl; de economische macht die vrije en democratische mensen hebben. Mensen zijn verward over geld. Over wat het nu is, waar het vandaan komt, maar nog belangrijker, wat het zou moeten zijn, en waar het vandaan moet komen.

Geld kan bijna elke vorm aannemen, van goud tot runderen, van graan tot zout, en van water tot land. Dit zijn allemaal vormen van rijkdom. Geld is geintroduceerd als contract of eigenlijk een overdrachtsbewijs voor b.v. handel in graan, metalen, edelstenen of andere zaken van waarde en dient al heel lang als een veiliger, handiger middel van overdracht van betaling tussen twee handelende partijen. Hierdoor is de reputatie en integriteit van de uitgevende instelling de belangrijkste factor in de aanvaarding en vertrouwen van ons geld.

Het punt is dat “geld”, of ruilmiddel niet de plaats inneemt van de items die worden uitgewisseld. Als posten van waarde worden uitgewisseld, heet dat “ruilhandel”. Geld wordt gebruikt in plaats van ruilhandel. Geld is niet de dingen zelf.

Voor het bewaren van de integriteit van geld moet het vrij zij van externe corruptie en manipulatie zoals met name ¨rente¨dat doet in combinatie met de uitgifte door private instellingen met als enige doelstelling winstbejag.

We dienen daarom ons soevereine recht terug op te eisen tot het uitgeven en beheren van ONS geld en dat beheer uit te voeren aan de hand van rekenkundig geperfectioneerde modellen. Dat is wat Mathematically Perfected Economy (MPE) doet, MPE herstelt niet alleen ons soevereine recht om onze eigen universele betaalbeloftes onderling uit te wisselen, maar biedt ook het money management dat noodzakelijk is om de integriteit van die betaalbeloftes te bewaken en te waarborgen.

http://endtheecb.ning.com/forum/topics/het-is-een-crisis-van-het

Geithner: U.S to reach debt limit by May 16, lees ik nu op internet.

kruipt nu toch wel aardig richting de datum die Martin Armstrong telkens aangeeft, of niet Elmer ?

Morgan Stanley On Why Stock investors Should Be Terrified About The End Of QE2.

Zie : http://www.businessinsider.com

Ook weer rond de datum die Martin Armstrong aangeeft in juni.

Alles schijnt bij mekaar te komen rond die datum.

werkelijk subliem!!!

En volgens sommigen is dan nieuws de oorzaak van de beursbewegingen. Wetmatigheden? Cyclische patronen? Onmogelijk! 🙂