Met het aantreden van Haruhiko Kuroda als gouverneur van de Bank of Japan begint een nieuwe fase in het wereldwijde spel van monetaire versoepeling. De nieuwe premier Shinzo Abe had bij zijn aantreden al aangekondigd dat hij er alles aan zou doen om na twee decennia van deflatie Japan weer aan de gang te krijgen. De begrotingssluizen werden meteen opengezet.

In anticipatie op het te verwachten ruimere monetaire beleid begon de yen al te vanaf Abe’s aantreden te dalen: in de grafiek de USD/YEN-koers.

In een van onze vorige columns (Valutaoorlogje) heb ik overigens laten zien vanuit een lange termijn gezichtspunt de yen nog een lange weg heeft te gaan.

Gouverneur Kuroda heeft er ook geen gras over laten groeien en op 4 april aangekondigd om maandelijks links en rechts voor € 34 mrd aan obligaties op te kopen en ook nog eens zo’n € 20 mrd aan aandelen van o.a. onroerend goed ondernemingen. Bij elkaar gaat het een bedrag ter grootte van 10% van het Japanse BBP. Dit is enorm zwaar geschut, relatief drie keer zo sterk als het beleid van de Fed in de V.S. De doelstelling is om een inflatiepercentage van 2% te bereiken.

En wat te verwachten was, de NIKKEI, de Japanse beursindex is in dezelfde periode omhoog geschoten:

Wat hebben wij hieraan? Kunnen wij als vermogensbeheerder hier iets mee?

In de eerste plaats is de stijging van de NIKKEI voor een groot deel weer teniet gedaan door de depreciatie van de yen: 30% koersstijging sinds 1 november en 20% yendaling. Het maakt niet veel uit of je dollar of euro tegenover de yen zet.

Maar wellicht kan de stijging van de Japanse beurs aanhouden ook als de yen zich stabiliseert? Jeroen Blokland laat In een artikel op IEXProfs-site (Yentje lacht, yentje huilt) zien dat de stijging van de Japanse beurs ook ophoudt als de yen niet meer daalt.

Ik heb dit verband, dat sinds 2005 opgaat hieronder nog eens in een grafiek weergegeven.

In het blauw de USD/YEN-koers (aantallen yens per dollar).

De vraag is dus of de yen verder kan dalen. Het huidige beleid draagt daar in beginsel zeker aan bij. Als de omstandigheden in de rest van de wereld ongewijzigd blijven – denk aan concurrenten als Korea – kunnen Yen en Nikkei nog wel even samen in de pas lopen.

Maar tegenover deze kansen op koerswinst staan voor de Europese belegger ook risico’s.

George Soros heeft al gewaarschuwd dat een “lawinegevaar” voor de yen dreigt. Als de Japanners zelf gaan verwachten dat door oplopende inflatie hun geld minder waard waar, dan zouden ze wel eens massaal hun yens voor andere valuta kunnen gaan omwisselen. De daling gaat dan veel sneller dan verwacht.

Aan de andere kant is er ook het risico dat de beursballon te snel wordt opgeblazen, het verband met de reële economie raakt zoek. Zoals The Economist deze week zegt: Businesses do not invest because the economy is weak; the economy stays weak because businesses do not invest. De afzetmarkten van Japan blijven zwakjes, zelfs de belangrijke Chinese groeimarkt hapert.

Op de achtergrond speelt natuurlijk ook nog de totale schuldpositie van Japan: 236% van het BBP. Weliswaar wordt de staatsschuld binnenlands gefinancierd maar om de rentelasten in de hand te kunnen houden mogen de tarieven niet (te ver) oplopen. Als premier Abe en de centrale bank er inderdaad in slagen om de inflatie op te stuwen, kon dat nog wel eens een probleem worden, tenzij men ten eeuwigen dage obligaties wil blijven opkopen.

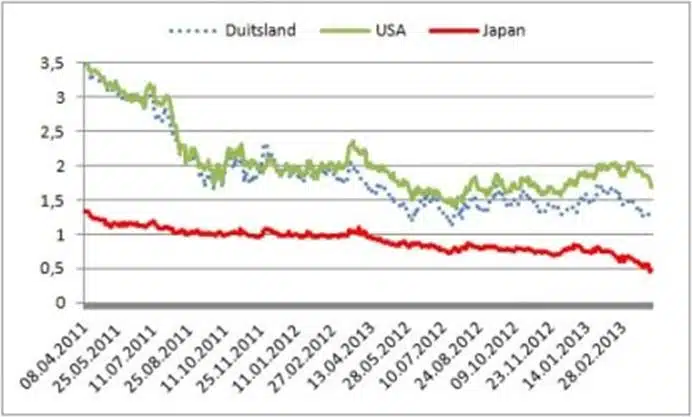

In de grafiek de tienjaarsrente in Japan vergeleken met die in Amerika en Duitsland.

Alle grafieken: bron VWD

Al met al biedt de Japanse beurs kansen voor de niet-yen belegger. Er dreigen echter gevaren die een aardige koerswinst in één keer kunnen wegvagen. Wij veranderen niets aan onze onderweging in Japan.

Franke J. Burink

Castanje Vermogensbeheer

4 gedachten over “Japan: opblazen die ballon!”

De kredietkraan moet op blijven staan, anders dreigt de economie stil te vallen. In Amerika is het een groot succes, de beurs staat op een all time high, terwijl de banengroei nog tegenvalt. De centrale banken stimuleren totdat de economie op eigen benen kan staan en totdat de rente gaat stijgen. De centrale banken moeten dan wel gas terugnemen.

Dit is hetzelfde als in de US, het maakt het alleen maar erger.

De europese aandelen zijn spotgoedkoop in vergelijking met de DOW. De DOW staat op het hoogste punt ooit en wij staan ongeveer op de helft. Ik denk dat we op het einde van dit jaar wel eens op een AEX 480 kunnen staan. Je ziet dat de beurzen omhoog willen.

‘Geert’, heb jij enig idee dat aandelenbeurzen net even anders werken dan wat men ‘denkt’?