Het zijn gouden jaren geweest voor de zogeheten Opkomende Markten. Ze hebben ten volle geprofiteerd van de pogingen van centrale banken, de Fed voorop, om de economie uit het slop te trekken. Daartoe is er door hen ongelooflijke hoeveelheden geld in de economie gepompt om zo de rente omlaag te duwen. Dat beleid is in zoverre succesvol gebleken, dat de rente op bijvoorbeeld Amerikaanse treasuries tot ver onder 2% daalde.

Er viel derhalve weinig op obligaties te verdienen. Institutionele beleggers zijn daarom op zoek gegaan naar rendement en kwamen daarbij uit bij de Opkomende Markten. De getallen liegen er niet om. Nog in de eerste helft van dit jaar stroomde er voor een bedrag van $ 46 miljard naar deze markten. In het afgelopen jaar ging het om $ 90 miljard. Dat zijn althans de bedragen die onderzoeksbureau EPFR Global in kaart heeft kunnen brengen.

Binnenlands

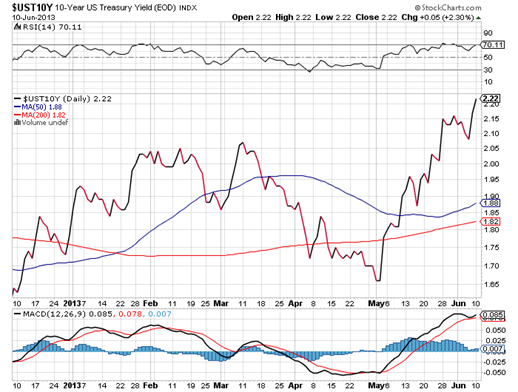

Maar het feest is over. Alleen al in de laatste week van mei verkochten institutionele beleggers voor een bedrag van $ 2,9 miljard aan aandelen uit die regio’s en voor $ 224 miljoen aan schuldpapier. De oorzaak? Het begint er naar uit te zien, dat de Fed eindelijk meer succes gaat krijgen in haar pogen de economie in de VS te stimuleren. Dat zou betekenen dat het monetaire verruimingsprogramma QE3 zijn langste tijd gehad heeft. Een aankondiging van een geleidelijke afbouw is op zich al voldoende om de koers van de dollar omhoog te stuwen dollar. De rentevergoeding op schatkistpapier is alweer boven 2% uitgekomen. Dat heeft binnenlandse oorzaken. Zo zal een aantrekkende economie meer investeringen aan trekken. De vraag naar geld neemt toe en dus stijgen de prijzen. Het wordt steeds aantrekkelijker om je liquiditeiten in de VS zelf te parkeren.

Risico’s

Dat is de positieve kant van het verhaal. Er is ook nog een negatieve. Veel institutionele beleggers herinneren zich nog 1994. Dat was het jaar dat Greenspan, toen voorzitter van de Fed, besloot een krapper valutabeleid te gaan voeren. Het resultaat was een slagveld in de Opkomende Markten. Beleggers besloten hun tegoeden en masse naar de VS terug te halen. De crisis van toen bracht de wereld aan de rand van een diepe recessie. Landen als Argentinië, Mexico en Peru moesten letterlijk van de ondergang gered worden.

Nog altijd is het zo, dat institutionele beleggers liever kiezen voor een rendement op 2,2% op Amerikaanse treasuries dan voor een 5,2% vergoeding op tienjaars Chileens schatkistpapier. Dat heeft voor een deel te maken met het gevreesde valutarisico. De Chileense Peso wordt minder betrouwbaar geacht dan de Amerikaanse dollar. Daar komt nog bij, dat de inflatie in veel Opkomende Landen verhoudingsgewijs hoog is. Dan valt het netto rendement verhoudingsgewijs toch laag uit.

Herstel

En dan speelt de aard van het herstel een rol. Het ziet ernaar uit, dat die gedragen gaat worden door de herindustrialisering van de VS. Veel Amerikaanse bedrijven gaan weer op de thuismarkt produceren. Dat betekent, dat landen, minder dan in het verleden voor hun economisch herstel afhankelijk zullen zijn van importen uit de Opkomende Landen. Er zijn al met al voor beleggers voldoende redenen om de Opkomende Landen te laten voor wat ze zijn, temeer omdat rendementen daar ook onder druk staan. Door de toevloed van liquiditeiten zijn de rendementen op staatspapier in de landen omlaag gekomen. De GBI-EM Index van JP Morgan noteerde in mei een gemiddeld rendement van 5,2%. Dat was 120 basispunten minder dan een jaar geleden.

Slachtoffers

Welke landen of misschien wel regio’s zijn het gevoeligst voor een wijziging in het beleid van de Fed. Volgens de Japanse belegginsbank Nomura zijn dat in de eerste plaats die landen of regio’s die het meest geprofiteerd hebben van de toestroom van liquiditeiten. Daarbij mag je in het bijzonder denken aan landen als Brazilië en Mexico. Die zullen hun valuta’s zien depreciëren, hoewel de economische fundamentals nog steeds gezond zijn. Ook voor een land als Zuid Afrika geldt de zogeheten winners curse. Daar komt nog bij, dat het land economisch in het ongerede aan het raken is. Tekorten lopen snel op. Dat maakt het land extra kwetsbaar voor een snelle uitstroom.

Andere potentiële slachtoffers zijn landen die sowieso aangewezen zijn op instroom van buitenlandse investeringen. Het gaat dan in Latijns Amerika om landen als Chili, Columbia en Peru. Maar ook landen in Centraal en Oost-Europa zijn kwetsbaar, omdat hun economieën voor een deel leunen op een instroom van buiten. U mag daarbij denken aan landen als Polen en Hongarije en in mindere mate aan Turkije, alhoewel de economie van het laatst genoemde land in puike conditie is en de tekorten op de lopende rekening snel afnemen. Daar staat tegenover, dat Turkije de laatste drie maanden een instroom kende van $ 3,7 miljard!

INVINCO

De internationale valutamarkten zijn erg in beweging. Waar beweging is, daar liggen kansen voor beleggers, grote kansen zelfs. Actief zijn op Forex, de internationale valutamarkten is echter een riskante aangelegenheid. Als u uw risico’s graag minimaliseert en toch optimaal wil profiteren, is het misschien aan te raden in overleg te gaan met professionals. INVINCO heeft die in huis. Neem eens contact op. Ze staan u graag te woord.

Hoe werkt dat precies?

De valutahandel (Forex) werkt doorgaans met pakketten, die men in het jargon ook wel lot size noemt, ter waarde van $ 100.000. minimale beweging is 0,001 dat wordt een pip genoemd. Een pip vertegenwoordigt dan een waarde van $ 10. De margin verplichting is doorgaans 5%. Dat betekent dat de belegger slechts $ 5000 nodig heeft om met een zogeheten lot size van $ 100.000 op de markt te acteren. Sommige handelaren bieden ook mini lot sizes aan ter waarde van $ 10.000. In dat geval is een pip $ 1 waard. Sommige handelaren bieden zelfs micro lot sizes aan waarvoor de margin verplichting slechts een dollar of euro bedraagt. Zoals hierboven al staat te lezen ontrekt de handel zijn inkomen aan de spread. Die bedraagt voor de belangrijkste valutaparen 1,5 tot 3 pips. De valutahandel vindt in essentie plaats tussen twee valuta’s ofwel een valutapaar, bijvoorbeeld EUR/USD. De eerst genoemde valuta is de zogeheten base of transactievaluta en de tweede is de quote of contravaluta. Bedraagt bijvoorbeeld de euro/US 1,26, dan betaalt de handel $ 1,26 voor een euro. Stijgt die verhouding, dan wordt de dollar zwakker en omgekeerd. Het zal overigens weinigen verbazen dat de EUR/USD handel het grootste markaandeel heeft, gevolgd door de USD/JPY.

Gratis nieuwsbrief

INVINCO biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.