Het beursjaar 2014 kan de boeken in als een turbulent jaar. Desondanks zijn er nieuwe historische hoogtepunten bereikt. De eerste maanden van dit beursjaar verliepen uitstekend, maar medio 2014 zorgde een opeenvolging van gebeurtenissen voor een flinke correctie op de aandelen-beurzen. De oorlogshandelingen tussen de Oekraïne en pro-Russische rebellen met als trieste climax op 17 juli 2014 het neerschieten van vlucht Malaysia Airlines MH 17 boven Oost-Oekraïne, een epidemische uitbraak van de dodelijke ziekte Ebola in delen van Afrika en toenemende onrust in het Midden-Oosten zorgden voor onzekerheid op de financiële markten. Tot slot heeft de forse daling van de olieprijs ook nog een flinke impact gehad op de ontwikkeling van de aandelen-markten in 2014. In het laatste kwartaal wisten de aandelenbeurzen zich te herstellen op basis van positieve economische groeiverwachtingen gegeven de dalende renteniveaus, de lagere olieprijs en het vooruitzicht van nieuwe stimuleringsmaatregelen door de Europese Centrale Bank (ECB).

De Eurostoxx50-index is het vierde kwartaal -/-2,46% (Ytd +/+1,20%) lager gesloten. De Bel-20 aandelenindex steeg met +/+1,98% (Ytd +/+12,36%) en de AEX-index eindigde het kwartaal +/+0,79% (Ytd +/+5,60%) hoger. De S&P500 (€) steeg met +/+8,95% (Ytd +/+26,94%) en de MSCI World (€) aandelenindex eindigde het vierde kwartaal met een winst van +/+5,30% (Ytd +/+ 16,94%).

Verenigde Staten

In oktober 2014 is de Amerikaanse Centrale Bank FED gestopt met het inkopen van Amerikaanse staatsobligaties. De beleidsrente is al ruim 6 jaar historisch laag op een niveau tussen 0% en 0,25%. In december maakte het Amerikaanse ministerie van Handel bekend dat de economische groei in de Verenigde Staten in het derde kwartaal van 2014 is uitgekomen op 5% op jaarbasis en het is daarmee het hoogste groeipercentage in meer dan 10 jaar. De werkloosheid is tegelijkertijd gedaald naar circa 5,8%. Tot dusver gaf de FED echter aan dat de rente nog een ‘aanzienlijke tijd’ laag zou blijven, maar de verwachting is dat de beleidsrente van de FED vanaf medio 2015 toch verhoogd gaat worden.

Begin november vond de “mid-term” verkiezingen in Amerika plaats. De democraten blijken, ondanks de ontzettend lage opkomst, de grote verliezers te zijn. De grote strijd ging vooral om de Senaat. Democraten raakten hun meerderheid in de Senaat voor het eerst in acht jaar kwijt. Nu de Republikeinen zowel in de Senaat als in het Huis van Afgevaardigden de meerderheid hebben, is president Obama politiek vleugellam en kan hij alleen ingrijpen met zijn vetorecht. Op 17 december 2014 maakte president Obama bekend dat de Verenigde Staten een nieuwe relatie wil aangaan met Cuba. Obama wil het embargo tegen Cuba na 50 jaar opheffen en heeft al maatregelen genomen om het geld- en creditcard verkeer weer te activeren. De Republikeinen reageerden meteen afwijzend op het aanhalen van de banden met Cuba en het Castro-regime.

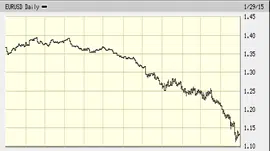

Zoals in onze vorige kwartaalvisie is aangegeven, zijn er twee belangrijke economische ontwikkelingen voor de Verenigde Staten gaande: 1. De stijging van de Amerikaanse dollar ten opzichte van de euro en 2. de daling van de olieprijs. Door de angst voor een hernieuwde economische recessie (“triple-dip”) in Europa is de Amerikaanse dollar in het vierde kwartaal verder gestegen ten opzichte van de euro tot $1,2098 en in januari tot $ 1,13. De olieprijs is in het vierde kwartaal gedaald naar circa $57,- en is januari 2015 verder gedaald naar $45 per barrel (vat van 159 liter). De “fracking”-revolutie, de alternatieve winning van schalie-olie en schalie-gas, heeft de Verenigde Staten in de afgelopen jaren op gebied van energie een zelfvoorzienend continent gemaakt. De VS hebben in het verleden altijd olie geïmporteerd maar door de “fracking”-revolutie is men zelfs exporteur van olie geworden. Dit heeft ertoe geleid dat het aanbod van olie op de wereldmarkt enorm gestegen is waardoor de olieprijs in 2014 is gedaald van $ 100 per barrel naar $ 45 per barrel.

Het oliekartel OPEC is in november in Wenen bij elkaar gekomen om de situatie op oliemarkt te bespreken. Het bleek dat de OPEC-leden hun productie niet wilden verlagen met als gevolg dat de daling van de olieprijs werd voortgezet. Het OPEC-kartel heeft géén invloed meer op de marktprijs van olie en dreigt daarmee uiteen te vallen. Sommige analisten beweren dat OPEC met opzet de olieproductie hoog houdt en de olieprijs fors laat dalen om de winning van schalieolie in de Verenigde Staten onrendabel te maken. Saudi-Arabië ontkent deze verklaring van de olieprijsdaling. De consensus is dat de olieprijs over enige tijd zal stabiliseren tussen $40 en $50 om daarna weer geleidelijk te gaan stijgen. Een lage olieprijs is voor veel olieproducerende landen niet houdbaar vanwege de grote invloed van olieinkomsten op de staatsbegrotingen. Veel olieproducerende landen krijgen te maken met een begrotingstekort dat op langere termijn niet houdbaar is.

Europa

Eind oktober werden de resultaten van de stresstest van de Europese banken bekend gemaakt. Binnen de eurozone zijn ruim 25 van de 130 banken niet geslaagd. Voornamelijk banken in de zuidelijke eurolanden voldoen niet aan de eisen van de Europese Centrale Bank (ECB). Negen Italiaanse banken zijn gezakt. Ook drie Griekse en twee Cypriotische banken kregen een onvoldoende van de ECB. Daarnaast moesten het Belgische Dexia en AXA Bank Europe extra kapitaal ophalen.

In december werd duidelijk dat in Griekenland nieuwe verkiezingen moesten worden gehouden en geruchten over een mogelijke exit van Griekenland uit de eurozone staken weer de kop op. Op zondag 25 januari 2015 werden nieuwe parlementsverkiezingen gehouden en extreem-links heeft de verkiezingen gewonnen omdat de Grieken alle bezuinigingen moe zijn. Extreem-links (Syriza) gaat met een rechtse partij “Onafhankelijke Grieken” een regeringscoalitie vormen. De Grieken eisen kwijtschelding van hun schulden aan Europa en dus kan Jeroen Dijsselbloem namens de eurogroep als gesprekspartner voor de Grieken zijn borst nat maken voor de komende onderhandelingen.

Een nul-groei en deflatie in de eurozone (-0,20% in december 2014) heeft de Europese Centrale Bank (ECB) doen besluiten om op 20 januari 2015 nieuwe stimulerende maatregelen aan te kondigen. Aan het begin van het vierde kwartaal 2014 had de voorzitter van de Europese Centrale Bank (ECB), Mario Draghi, aangekondigd om te gaan beginnen met het opkopen van door onderpand gedekte obligaties (covered bonds). Op basis van een negatieve inflatie in de eurozone van -0,20% heeft Mario Draghi op 20 januari 2015 bekendgemaakt dat de ECB voor een bedrag van EUR 60 miljard per maand obligaties gaat kopen tot in principe september 2016 waarbij Draghi ook aangaf dat men door zal gaan met het inkopen van obligaties totdat de inflatiedoelstelling van circa 2% is genaderd. Dus stimulerende maatregelen met een open einde.

Het bedrag van EUR 60 miljard wordt opgesplitst in EUR 50 miljard aan staatsobligaties en EUR 10 miljard aan bedrijfsobligaties waarbij de nadruk zou moeten gaan liggen op Duitse staats- en bedrijfsleningen. De obligaties die ingekocht gaan worden hebben een resterende looptijd tussen 2 jaar en 30 jaar. De operatie gaat voor 80% uitgevoerd worden door de Nationale Centrale Banken in de eurozone en dat de ECB 20% voor zijn rekening neemt. De Nationale Centrale banken en de ECB zijn zelf verantwoordelijk voor het dragen van eventuele verliezen op de ingekochte obligatieposities.

Analisten vermoeden dat Mario Draghi de Italiaanse banken gaat helpen met het opschonen van hun balansen. De president van de Nederlandse Centrale bank (DNB), Klaas Knot, heeft met 4 andere ECB bestuursleden tegen de stimulerende maatregelen gestemd omdat hij geconstateerd heeft dat de inflatiecijfers exclusief energie en voedsel al één jaar stabiel zijn. Bovendien is de rente al laag, verzwakt de euro en zijn de energieprijzen flink gedaald hetgeen voor iedereen per direct een koopkrachtvoordeel oplevert. Een extra monetaire stimulering is volgens Knot daarom niet nodig. Sommige analisten zijn zelfs van mening dat de lage olieprijs een groter stimulerend effect heeft dan de monetaire maatregelen van de ECB.

De dalende inflatie tendens in de eurozone werd eind 2014 nog versterkt door een forse daling van de olieprijs. Ook de effectieve rentevoeten op de 10-jaars staatsleningen van landen in de eurozone zijn in 2014 met 25% tot zelfs 70% gedaald. Zo daalde de effectieve rente op de Duitse Bund met ruim 72% tot 0,536%, op de Belgische staatsobligaties met ruim 67% tot 0,817% en op

de Nederlandse staatslening met ruim 70% tot 0,663%. Zwitserland heeft de laagste effectieve rente op 10-jaars staatsleningen in Europa met een rentevoet van 0,295%. Zwitserland heeft op 15 januari 2015 moeten besluiten om de koppeling met euro los te laten vanwege de monetaire stimulerende maatregelen die Draghi ging aankondigen. Daarop zou de euro zodanig verzwakken dat de koppeling met de sterkste munt ter wereld, de Zwitserse Franc, niet meer houdbaar bleek.

De Zwitserse Franc steeg op één dag met 15% van CHF 1,20 naar CHF 1,01 ten opzichte van de euro. Daarentegen heeft de Deense Centrale bank de depositorente voor banken verlaagt van -0,20% naar -/- 0,35% in een poging om de koppeling van de Deense kroon met de euro in stand te kunnen houden. In de afgelopen weken heeft zij ook al enkele keren de beleidsrente verlaagd.

Opvallende effectieve rentestijgingen in Europa deden zich voor in Griekenland, waar de 10-jaars staatsrente steeg naar boven de 10%, en Rusland waar de economie afstevent op een recessie als gevolg van onder andere de economische sancties die Europa en de Verenigde Staten aan Rusland hebben opgelegd naar aanleiding van de Russische invasie in de Krim en Oost-Oekraïne. Kapitaalvlucht uit Rusland zorgt ervoor dat de 10-jaars effectieve rente in december steeg tot boven 7,50%.

Overzicht Effectief Rendement 10-jaars Staatsobligaties

| Staatsobligaties | 31 dec 2012 | 31 dec 2013 | 31 dec 2014 | Rentedaling2014 |

| US Treasuries | 1,757 % | 3,028 % | 2,187 % | -/- 27,77 % |

| UK Gilts | 1,823 % | 3,019 % | 1,753 % | -/- 41,93 % |

| Duitse Bund | 1,312 % | 1,922 % | 0,536 % | -/- 72,11 % |

| Nederland | 1,488 % | 2,224 % | 0,663 % | -/- 70,19 % |

| België | 2,030 % | 2,538 % | 0,817 % | -/- 67,81 % |

| Japan | 0,780 % | 0,730 % | 0,314 % | -/- 56,99 % |

In lijn met de dalingen van de effectieve rendementen op staatsleningen zijn de gemiddelde spaarrentes bij de grote Nederlandse banken eind december verder verlaagd tot circa 1%. Terwijl banken in België nieuwe laagterecords hebben met een spaarrente van 0,25%, wordt in Duitsland bij banken zelfs negatieve rente in rekening gebracht op spaargeld. Particuliere klanten moeten dus betalen om hun geld bij de bank te stallen. Deze negatieve rente volgt op de invoer van een negatieve depositorente door de Europese Centrale Bank, waardoor banken moeten betalen voor het geld dat ze stallen bij de Centrale Bank. Gegeven de inflatie en de vermogensbelastingen verliezen spaarders in de eurozone koopkracht op hun spaargeld. Spaarders worden daardoor gedwongen om te kijken naar beleggen in effecten als alternatief voor sparen. Alleen door te gaan beleggen kan men koopkrachtbehoud van zijn vermogen realiseren.

Op het World Economic Forum in het Zwitserse Davos komen jaarlijks de topmensen van het bedrijfsleven en de politiek bijeen om te discussiëren over de economische en politieke toestand in de wereld. Men komt tot de conclusie dat alle voorwaarden voor nieuwe bedrijfsinvesteringen in de eurozone aanwezig zijn: een lage rente, een zwakke euro, een lage olieprijs en zelfs een stimulerend monetair beleid. De nationale overheden zijn nu aan zet om te investeren in infrastructuur en structurele hervormingen, op het gebied van o.a. arbeidsmarkt, gezondheidszorg, pensioenen, fiscale unie en bankenunie, door te voeren zodat het voor bedrijven aantrekkelijk wordt om nieuwe investeringen te doen en daarmee werkgelegenheid te creëren. Vooral de massale jeugdwerkloosheid in de eurozone werd door de deelnemers in Davos genoemd als een groot probleem dat aangepakt moet worden. De verwachting is dat, door de sterke dollar en een dalende olieprijs, Europese bedrijven gaan profiteren in 2015. Een verbeterde exportpositie en goedkopere productiekosten geven de economische groei in de eurozone een positieve impuls. Toch verwachten analisten dat de werkloosheid de komende 5 jaar zal blijven stijgen. Technologische ontwikkelingen en een grotere concurrentie op de wereldmarkt zijn hier onder andere de oorzaak van.

Azië – Opkomende Markten

Op het World Economic Forum in Davos gaf de Chinese premier, Li Keqiang, een belangrijke keynote speech waarbij hij het economisch beleid van de Chinese regering verhelderde. Hij gaf aan dat de economische groei in China wel vertraagt maar dat de Chinese economie in volle snelheid door dendert en dat er géén sprake van een “harde landing” zal zijn. De Chinese economie is in 2014 met 7,5% gegroeid en analisten verwachten dat de groei zal afnemen tot circa 6,5% in 2015. Nog steeds een indrukwekkend percentage. De Chinese premier bevestigde dat structurele economische hervormingen noodzakelijk zijn om de economie op snelheid te houden. De financiële sector zal hervormd worden en marktwerking zal meer ruimte krijgen in de allocatie van middelen. Ook de rol van de Chinese munt de Renminbi neemt sterk toe in de wereldhandel. De Chinese economie is de afgelopen jaren veel minder afhankelijk geworden van de export door de forse toename van de binnenlandse consumptie. Tenslotte wenste premier Li Keqiang iedereen vrede en vooral samenwerking in de wereld.

Door de economische recessie in Rusland heeft de Roebel het zwaar te verduren. Bovenop de economische sancties en kapitaalvlucht zorgt de lage olieprijs voor grote problemen voor de Russische schatkist. De Roebel is daardoor fors gedaald ten opzichte van alle belangrijke valuta in de wereld. De dalende roebel zorgt voor een stijging van de inflatie in de binnenlandse economie. Om de kapitaalvlucht en de daling van de Roebel te stoppen heeft de Russische Centrale Bank de rente verhoogd van 10,5% (begin vierde kwartaal) naar inmiddels 17%.

Om de economie te blijven stimuleren houdt de Bank of Japan (BoJ) de geldpers open. Eind oktober breidde de Centrale Bank zijn stimuleringsprogramma uit van JPY 60-70 triljoen naar JPY 80 triljoen. Het stimulerende monetaire beleid van president Kuroda van de Japanse Centrale Bank heeft tot op heden géén inflatieverhogend effect gehad getuige de effectieve rente op de 10-jaars Japanse staatsobligatie van 0,314% eind 2014. De inflatiedoelstelling van 2% is nog lang niet gerealiseerd in Japan.

Internationale Valuta Overzicht

| Valuta | 31 dec 2012 | 31 dec 2013 | 31 dec 2014 | Eurot.o.v. VreemdeValuta in 2014 |

| EUR / US-dollar | $ 1,3193 | $ 1,3743 | $ 1,2098 | -/- 11,97 % |

| EUR / CAD | CAD 1,3095 | CAD 1,4601 | CAD 1,40534 | -/- 3,75 % |

| EUR / GBP | £ 0,8119 | £ 0,8302 | £ 0,77652 | -/- 6,47 % |

| EUR / CHF | CHF 1,2076 | CHF 1,2274 | CHF 1,20295 | -/- 1,99 % |

| EUR / Noorse Kr. | NOK 7,3423 | NOK 8,3436 | NOK 9,0162 | +/+ 8,06 % |

| EUR / Turkse Lira | TRY 2,3532 | TRY 2,9529 | TRY 2,8286 | -/- 4,21 % |

| EUR / JP Yen | ¥ 114,46 | ¥ 144,73 | ¥ 144,85 | -/- 0,08 % |

| EUR / AUD | A$ 1,2692 | A$ 1,5412 | A$ 1,47995 | -/- 3,97 % |

| EUR / RUB | RUB 40,2480 | RUB 45,2954 | RUB 73,5019 | +/+ 62,27 % |

| EUR / BRL | BRL 2,7074 | BRL 3,2453 | BRL 3,2164 | -/- 0,89 % |

| EUR / ZAR | ZAR 11,1583 | ZAR 14,4266 | ZAR 13,9994 | -/- 2,96 % |

Asset Allocatie

Dohmen & Otten Vermogensbeheer is van mening dat risico en rendement met elkaar verbonden zijn. Op grond van uw beleggingshorizon, uw risicoprofiel en uw persoonlijke doelstellingen is met u een bepaalde asset-allocatie afgesproken. Vanwege de benodigde risicospreiding wordt ook belegd in (index) trackers zoals bijvoorbeeld iShares.

Obligaties (Onderwogen)

De effectieve rente op staatsobligaties is gedaald naar historisch lage niveaus. Dit geldt ook voor bedrijfsobligaties. High-yield obligaties zijn op dit moment niet aantrekkelijk, de vergoeding voor het te lopen risico is te laag geworden. De effectieve rentes zijn zo laag geworden dat de kans op een stijging van de rente een groot risico vormt voor obligaties. Een stijging van de effectieve rente zorgt voor een daling van de obligatiekoersen. Beleggers in obligaties hebben de voorkeur voor korte looptijden om het renterisico beperkt te houden. Inflatie-gelinkte obligaties lijken op dit moment wel aantrekkelijk gezien het feit dat de Centrale Banken monetair stimuleren om op termijn een de gewenste inflatiedoelstelling van 2% te realiseren.

Vastgoed (Neutraal)

In 2014 heeft beursgenoteerd vastgoed een goed rendement gerealiseerd door de voortdurend dalende renteniveaus. De kans op toekomstige rentestijgingen wordt steeds groter omdat de rente historisch lage niveaus heeft bereikt. Beursgenoteerd vastgoed gaat in prijs dalen op moment dat de rente weer gaat stijgen. De rente wordt door de stimulerende maatregelen van de Centrale Banken op kunstmatig lage niveaus gebracht. Na een klein herstel van de Nederlandse woningmarkt in 2014, door de invoering van een eenmalige schenkingsvrijstelling van EUR 100.000,-, lijkt de huizenmarkt, vooral in het hogere prijssegment, opnieuw te haperen.

Grondstoffen (Neutraal)

De prijzen van diverse edelmetalen zoals goud en zilver, maar ook koper vormen langzamerhand een bodem. Uiteraard worden deze edelmetalen in eerste instantie als een verzekering in een portefeuille genomen en een verzekering kost geld. Toch bieden deze lage niveaus ook kansen om speculatief interessante aandelen in de portefeuille op te nemen. Een misvatting bij beleggers is dat vooral goud als veilige haven wordt gezien, maar de vraag naar goud neemt juist toe wanneer de economie goed draait en vanwege de toenemende welvaart. De vraag naar koper op de wereldmarkt stijgt gestaag, terwijl het aanbod steeds minder wordt. Tot op heden was het aanbod groter dan de vraag, maar langzaam lijkt er een trendommekeer plaats te vinden en zal de vraag op termijn groter zijn dan het aanbod, hetgeen erop kan duiden dat de koperprijs kan gaan stijgen.

Aandelen (Overwogen)

Honderden miljarden euro’s zijn door spaarders gestald op spaarrekeningen. In België stond in 2014 voor meer dan EUR 250 miljard aan gelden op een spaarrekening, in Nederland is dat bedrag circa EUR 325 miljard en in Duitsland staat EUR 2.000 miljard aan spaargeld op rekeningen die 0,25% tot 0,50% per jaar aan rente opbrengen. Dividenden zijn een alternatief in tijden dat de spaarrente minder dan 1% bedraagt. Industriële dividendaandelen en “value”-aandelen vormen in tijden van een negatieve reële rente een degelijk alternatief voor het spaarbankboekje. Spaarders teren in op de koopkracht van hun vermogen. In Duitsland is uit een onderzoek gebleken dat zelfs verzekeringsmaatschappijen zwaar onderwogen zijn in aandelen met gewichten van 5% tot 10% van de totale beleggingsportefeuille. Duitse bedrijfspensioenfondsen beleggen gemiddeld 24% van het belegde vermogen in aandelen terwijl buitenlandse pensioenfondsen met een gewicht van 47% in aandelen belegd zijn. Honderden miljarden euro’s dienen dus nog in aandelen belegd te worden.

Vooruitzichten & Asset Allocatie 2015:

* Aandelen stock-picking / Industriële “value”-aandelen / Industriële dividend-aandelen ;

* Beursgenoteerd vastgoed ;

* Goud en Zilver ;

* Inflatie-gelinkte staatsobligaties;

In het kort:

- Centrale banken blijven gericht op het voorkomen van deflatie en het creëren van inflatie;

- Structurele hervormingen in Eurozone moeten het investeringsklimaat verbeteren;

- Een rotatie van obligaties naar (dividend)aandelen;

- Een negatieve reële rente op spaargeld (na aftrek van inflatie en belastingen). Spaarders leveren koopkracht in. Rentevergoedingen op spaargeld dalen verder;

- Spaargeld is niet meer veilig bij banken. Spaarders gaan betrokken worden bij een toekomstig faillissement van banken.

Dit artikel is tot stand gekomen met medewerking van mijn collega drs Jan Willem Werker RBA, waarvoor mijn dank!

drs. Maurice Essers (linkedin)

Dohmen & Otten Vermogensbeheer en Lunar Vermogensbeheer