In tijden van onrust is goud historisch gezien een veilige haven. Midden in de coronacrisis tikte het edelmetaal nog een recordhoogte aan, maar sinds begin dit jaar zagen we de goudprijs dalen met 7%. Een flinke underperformance, wat volgens Ben Laidler, Global Marketing Strategist bij beleggingsplatform eToro verschillende implicaties heeft.

De zwakkere goudprijs suggereert dat beleggers zowel de kans op aanhoudend stijgende inflatie als een marktcrash laag inschatten. “Als beleggers zich daadwerkelijk zorgen zouden maken over oplopende inflatie en dalende aandelenmarkten, dan hadden we meer investeringen in goud en een hogere goudprijs gezien,” aldus Ben Laidler.

Wat we in plaats daarvan zien is dat beleggers in toenemende mate hun interesse in goud als veilige haven verliezen. Exchange Traded Funds (ETF’s) zijn de meest gebruikelijke manier om te beleggen in goud. De vraag naar goud vanuit beleggers is goed voor 40% van de totale vraag; de overige 60% komt van buiten de financiële markt, namelijk de juwelen- en technologiesector, die beiden profiteerden van het herstel van de wereldeconomie.

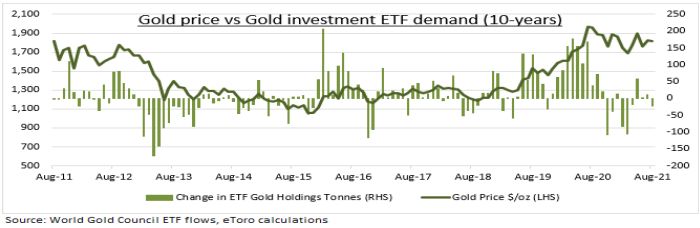

De stijging van de goudprijs werd afgeremd, doordat de vraag vanuit beleggers afnam. Dit is te zien in onderstaande grafiek, waarin de maandelijkse goudvraag (in ton) van ETF’s wordt vergeleken met de goudprijs. Nadat de vraag van beleggers in het derde kwartaal van vorig jaar daalde, is de goudprijs niet verder gestegen.

Naast het feit dat beleggers zich weinig zorgen lijken te maken over inflatie of een mogelijke marktcrash, zien we ook dat ze geleidelijk hun interesse in goud als veilige haven verliezen omdat ze op zoek zijn naar alternatieven. Uit eToro’s afgelopen driemaandelijkse RIB-onderzoek blijkt dat beleggers meer cryptoassets dan grondstoffen, valuta’s of alternatieve beleggingen (bijv. onroerend goed of private equity) bezitten.

Ben Laidler merkt op: “Beleggers zijn ofwel bullish op de markten en willen geen activa aanhouden die geen rente opleveren en een negatieve correlatie hebben met aandelen (d.w.z. dat de goudprijs zal dalen als aandelen stijgen), of ze zijn voorzichtig en op zoek naar de bescherming die goud van oudsher biedt, maar vinden die nu in andere assets, zoals crypto.”

Zowel goud, als crypto als risicohedge

Beleggers die al langere tijd in goud beleggen, zijn zich de laatste tijd gaan verdiepen in cryptocurrency, en met name bitcoin dat soms wordt omschreven als het ‘digitale goud’. Volgens JP Morgan kan de recente stijging van bitcoinbeleggingen worden toegeschreven aan institutionele beleggers die op zoek zijn naar een hedge tegen inflatie, die dit jaar relatief hoog is. In Nederland steeg de inflatie voor goederen en diensten in september tot 2,7%, het hoogste punt sinds eind 2019. Terwijl de consumentenprijzen stijgen, wijzen bitcoinbeleggers erop dat de waarde van de digitale munt in 2021 met 40% is gestegen.

Ook liet Jerome Powell, voorzitter van het U.S. Federal Reserve, vorige maand weten dat een verbod op bitcoin in de VS vrijwel is uitgesloten, in tegenstelling tot China, waar bitcoin onlangs verboden werd. Dit was een stimulans voor nieuwe bitcoinbeleggers. Tot voor kort was het nog ondenkbaar dat financiële analisten en professionele vermogensbeheerders crypto als serieus alternatief voor goud zouden beschouwen. Bitcoin werd lang gezien als een risicovolle, speculatieve belegging voor de korte termijn. De munt treedt echter steeds meer op de voorgrond en meer beleggers spelen hierop in.

De digitale staat van de crypto brengt als voordeel met zich mee dat de kosten voor onderhoud, opslag, toegang en beveiliging die met goud gepaard gaan, beperkt zijn. Ook zorgt de blockchain voor liquiditeit, aangezien de munt gemakkelijk verhandeld kan worden op verschillende platforms. Sommige bedrijven en overheden hebben bitcoin zelfs al geaccepteerd als betaalmiddel, hoewel het nog geen wettig betaalmiddel is.

Zo biedt de populaire Nederlandse maaltijdbezorgdienst Thuisbezorgd.nl de mogelijkheid om met bitcoin te betalen. Goud dient in tegenstelling tot bitcoin een meer defensief doel (namelijk het vasthouden van waarde) en heeft een gevestigde status. Geen enkele asset heeft zo’n lange en rijke geschiedenis als goud, dat al sinds het begin van de internationale handel fungeert als ruilmiddel met vaste waarde. Bitcoin bestaat daarentegen nog maar net een decennium.

Goud heeft zich dus al bewezen als bescherming tegen inflatie en onrustige markten. Daarnaast is bitcoin veel volatieler dan goud, tien keer zoveel om precies te zijn. Hoewel bitcoinbeleggers zich niet laten afschrikken door deze volatiliteit, ziet de sceptische meerderheid in deze volatiliteit het bewijs dat bitcoin niets meer is dan een speculatieve belegging.

Welke van de twee een betere inflatieafdekking zou zijn, blijft een discussiepunt. Volgens fervente bitcoinbeleggers zal het niet lang meer duren voordat de belangrijkste cryptocurrency de omvang van de miljardenmarktkapitalisatie van goud heeft bereikt.

Sommigen voorspellen dat de digitale munt tegen 2030 een waarde van $500.000 zal bereiken – momenteel schommelt de waarde rond de $60.900 (€53.000) – hoewel de hoge volatiliteit van de activa betekent dat deze voorspellingen zeer speculatief zijn. Wat goud betreft, rekent de World Gold Council – een belangengroep voor de goudindustrie – erop dat particuliere beleggers de komende maanden zullen blijven investeren in indexfondsen die de goudprijs volgen (ETF’s). Deze groep beleggers heeft in 2020 gezamenlijk een recordbedrag van $47,9 miljard (€40,76 miljard) in dergelijke fondsen gestoken.

Zowel goud, als bitcoin blijven grotendeels speculatieve beleggingen. Zelfs professionele bitcoinbeleggers raden af om meer dan 10% van een portefeuille aan de digitale munt toe te wijzen. Dat is ongeveer dezelfde maximale allocatie die Wall Street-strategen traditioneel aanraden voor goud. “Beleggers gebruiken bitcoin steeds meer als een inflatiehedge (vanwege het aanbodlimiet) en een hedge naar aandelenmarkten (vanwege een lage prijscorrelatie) in plaats van goud. Bitcoin werd vaak afgedaan als zeer volatiel, maar als het digitale goud kan het een nuttige rol spelen in een multi-assetportefeuille. Goud heeft waarde en is schaars, bitcoin is dat ook. Het hangt ervan af welk doel de belegger voor ogen heeft – beide zijn goed voor een gediversifieerde portefeuille,” concludeert Ben Laidler.