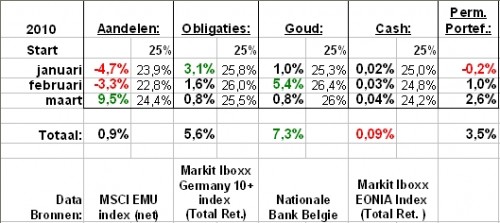

Ondanks de recente rally in aandelen (+9,5% in maart) zijn ze met +0,9% nauwelijks gestegen dit jaar. Net zoals in het rampenjaar 2008, zijn het weer obligaties (+5,6%) en vooral goud (+7,3%) die de kar trekken in 2010 en de permanente portefeuille reeds +3,5% rendement heeft opgeleverd.

Hier de resultaten van de permanente portefeuille en zijn activa voor het eerste kwartaal 2010:

In tegenstelling tot mijn verwachtingen kregen we in maart een nieuwe rally in aandelen met +9,5% terwijl goud en obligaties even pauze namen. Hierdoor wist de permanente portefeuille op slechts 1 maand +2,6% toe te voegen aan uw kapitaal. Dat dit in maart dankzij aandelen is slaagt toch wel alle records. Vorige maand was er paniek over Griekenland en de golf aan zorgen blijft het nieuws halen. Dat in dergelijk klimaat aandelen sterk herstellen spreekt boekdelen over de onvoorspelbaarheid van de markten.

“Yesterday is history, tomorrow is a mystery, today is a gift, that’s why it’s called the present.”

En wij hebben ons cadeautje niet gemist door ook tijdens de Griekenland paniek braafjes in aandelen te blijven terwijl de beste investeerders er al een tijd zijn uitgesprongen. Nu hoor je mij niet zeggen dat aandelen een goede investering zijn op dit moment. Ik geloof dat dit de grootste sucker rally sinds de jaren 30 is. Maar toch ben ik blij dat ik weiger mijn kapitaal volgens mijn voorspellingen te investeren of ik had in maart geen +2,6% behaald.

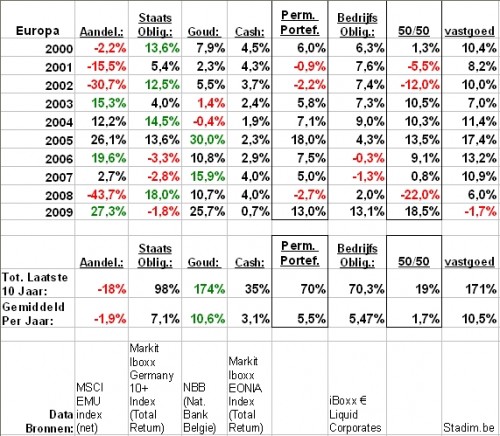

Nu moeten de aandelen bulls niet te snel juichen. Aandelen hebben in maart gewoon goed gemaakt wat ze in januari en februari verloren waren. Uiteindelijk hebben aandelen tot nu toe nauwelijks iets gedaan in 2010. De echte ster in 2010 is wederoml goud dat je kapitaal heeft doen stijgen op 3 maand met +7,3% nadat het in 2009, 2008, 2007, 2006 en 2005 steeds schitterende resultaten gaf:

Roland Vandamme zit dus nog steeds goed met zijn voorspelling over goud en hij voorspelt dat deze goud rally nog zeer vele jaren te gaan heeft! Echter, ook de lange termijn staatsobligaties, het stiefkind van Vandamme en vele andere goede investeerders, heeft zijn steentje toch weer bijgedragen in 2010 met +5,6%. Al diegenen die vandaag aandelen en overheidsobligaties liggen shorten zullen het geweten hebben!

“The market can stay irrational longer than you can stay solvent” – John Maynard Keynes

Keynes had zeker gelijk wat dat betreft! Echter, als er 1 econoom is die de mensheid terug naar de middeleeuwen heeft gekatapulteerd is het wel John Maynard Keynes. Met zijn theorie dat de overheid en centrale bank de rol heeft de markten ’te stabiliseren’ ( lees: tegenwerken) door een streng monetair beleid te voeren tijdens goede tijden (weinig uitgeven, schulden afbetalen, weinig bijprinten, geld duur houden door hoge intrestvoeten te vragen) en een ‘los monetair beleid’ te voeren tijdens slechte tijden (veel uitgeven, veel schulden maken, veel bijprinten en geld goedkoop maken door lage intrestvoeten) heeft hij politici en bureaucraten het ultieme excuus gegeven van massaal aan valsmunterij te gaan doen en de overheidsfinanciën volledig te laten ontsporen zonder zich schuldig te hoeven voelen. Een opportunistische denkfout die hem heeft gekatapulteerd tot topeconoom in onze staatsgecontroleerde economie. Filips de Schone, de valsmunter van Middeleeuws Vlaanderen, zou dergelijke theorieën ook graag hebben zien passeren om zijn geweten wat te sussen.

Cash uitgeleend op korte termijn aan de overheid begint weer meer rente op te leveren, wat wijst op het herpakken van de inflatie, maar cash heeft toch nog steeds een historisch laag rendement van 0,04% in maart wat aantoont dat we volgens de cash markten nog steeds in een sterk deflatoir klimaat zitten en er helemaal geen reden tot vreugde is. Het rendement van +5,6% voor de lange termijn staatsobligaties op slechts 3 maand is sterk en enkel mogelijk doordat de intrestvoeten daar wel in dalende lijn zijn. Opletten dus voor zij die geloven dat de inflatie terug ‘alive and kicking’ is. Met het stand houden van aandelen en het stijgen van goud zou je dat durven denken maar de cash en obligatie markten zeggen nog steeds net het omgekeerde!

Immers cash dat nauwelijks interest opbrengt wijst op een vlucht naar veiligheid, zo ook dalende intrestvoeten op de lange termijn staatsobligaties wijst naar deflatie, geen inflatie! Hoe in dat klimaat aandelen dan kunnen stijgen of zelfs stand houden houdt een steek. 1 van de 2 is fout en we zullen het misschien gauw te weten komen! Of aandelen gaan verder omhoog en de obligatiemarkten doen 180 graden ommekeer en de rentevoeten stijgen terug waardoor obligaties dalen in waarde. Of de rentevoeten op de lange termijn staatsobligatie blijven verder zakken en de aandelenmarkt doet binnenkort 180 graden ommekeer en zakt weg.

Nu, een combinatie van beiden is ook mogelijk. De rentevoeten van de lange termijn staatsobligatie blijven langzaam verder dalen terwijl aandelen verder stijgen, dan heb je winst in zowel je aandelen als obligaties, net zoals dat de hele jaren 80 en 90 is geweest. Echter, goud zou dan wel eens zwarte piet kunnen worden en wegzinken. Dat scenario is zeer onwaarschijnlijk maar blijft altijd mogelijk.

Ik ben zeer benieuwd wat er dit jaar nog gaat gebeuren en heb er al het vertrouwen in dat de permanente portefeuille zijn mannetje zal staan, wat er ook gebeurd. Ik hoop nog steeds op een serieuze deflatie omdat ik de mening ben toegedaan dat er nog steeds veel te veel malinvesteringen niet zijn weggezuiverd maar zal me niet slecht voelen indien het inflatie/devaluatie zou worden, of happy times. Bring it on!