Nederlandse huishoudens hebben de waarde van hun effectenportefeuille de afgelopen drie jaar met EUR 7 miljard zien afnemen. De samenstelling van de portefeuille is tevens gewijzigd. Obligaties zijn uit de gratie geraakt, terwijl beleggingsfondsen juist een hoge vlucht hebben genomen.

Dit blijkt uit een DNB-onderzoek naar de beleggingen van Nederlandse huishoudens vanaf januari 2010, enkele maanden voor het uitbreken van de schuldencrisis.

Bedroeg de waarde van de effectenportefeuille (beleggingsfondsen, aandelen en schuldpapier) in januari 2010 EUR 95 miljard, in juni van dit jaar is dat gedaald tot EUR 88 miljard. Deze afname van EUR 7 miljard is de resultante van twee tegengestelde ontwikkelingen. De verkoop van effecten heeft per saldo tot een waardedaling van EUR 14 miljard geleid, terwijl koersstijgingen over dezelfde periode juist voor een vermogensaanwas van EUR 7 miljard zorgden.

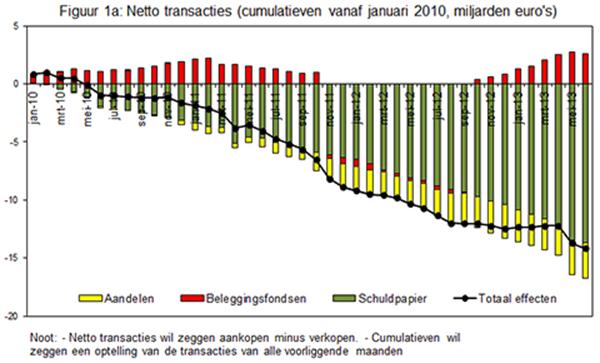

Huishoudens verkochten in de periode januari 2010 tot en met juni 2013 per saldo schuldpapier en aandelen, terwijl beleggingsfondsen juist werden aangeschaft. Vooral schuldpapier uitgegeven door financiële ondernemingen en overheden zijn van de hand gedaan. Tussen medio 2011 en medio 2012 was een lichte versnelling zichtbaar in de netto verkoop van effecten door huishoudens. Vanaf de tweede helft van 2012 verbeterde het beursklimaat weer en hebben huishoudens de omvang van hun portefeuille nauwelijks aangepast. De aankopen en verkopen houden elkaar dan redelijk in evenwicht (zie figuur 1a).

De koersstijgingen sinds januari 2010 ter grootte van EUR 7 miljard zijn grotendeels behaald vanaf juni 2012. In de periode daarvoor zorgde het slechte beursklimaat voor een verdamping van alle (papieren) koerswinsten die tussen januari 2010 en april 2011 waren behaald. Gecumuleerd over de gehele periode zijn de sterkste koerswinsten behaald op beleggingsfondsen (grafiek 1b).

Met een waarde van EUR 47 miljard maken beleggingsfondsen in juni van dit jaar 53% uit van de waarde van de totale effectenportefeuille. Drieëneenhalf jaar eerder was dat 47%. Aandelenfondsen (EUR 25 miljard) genieten de meeste belangstelling, gevolgd door obligatiefondsen (EUR 12 miljard). De overige EUR 10 miljard is verdeeld over gemengde fondsen, vastgoedfondsen en geldmarktfondsen.

Schuldpapier is in juni 2013 met een waarde van EUR 11 miljard goed voor 13% van de totale waarde van het effectenbezit van huishoudens, een halvering van het aandeel begin 2010 (26%).

Het belang van aandelen in de portefeuille is gestegen van 27% in 2010 naar 34% in juni 2013. Van de EUR 30 miljard die huishoudens dit jaar in aandelen hebben belegd, zit bijna de helft (EUR 13 miljard) in AEX-fondsen. In de periode januari 2010 tot en met juni 2013 hebben huishoudens per saldo zo’n EUR 2 miljard aan AEX aandelen van de hand gedaan. Van alle afzonderlijke AEX-aandelen hebben Nederlandse huishoudens het meeste geld belegd in aandelen van Royal Dutch Shell (EUR 4 miljard, zo’n dertig procent van de waarde van de AEX-portefeuille van gezinnen), gevolgd door ING Groep en Unilever.

Critivestor

In plaats van beleggingsfondsen kunt u ook trackers kopen. Zij worden steeds populairder ten koste van de ‘ouderwetse’ beleggingsfondsen. Het is een goedkope en effectieve manier van beleggen. Met Critivestor beleggen wij wereldwijd in aandelen,obligaties, grondstoffen etc met Trackers.

Critivestor staat dit jaar op een winst van 11,7%. Sinds de start op 1 oktober 2011 is een rendement van ruim 30% behaald. Het is belangrijk te weten dat deze goede prestaties exclusief dividend zijn. De beleggers die de portefeuille volgen ontvangen dit dividend (kan oplopen tot bijvoorbeeld 7,7 % ). Daardoor is hun rendement in werkelijkheid aanzienlijk hoger! Ook worden renteopbrengsten buiten beschouwing gelaten.

De markt nadert wel zo langzamerhand het kookpunt dus het is niet uitgesloten dat er binnenkort wijzigingen zullen volgen. Wilt u ook de portefeuille volgen? Meld u zich dan aan: KLIK HIER