Er is sprake van zwaar weer op de beurzen, dat zal niemand ontgaan zijn. Onzekerheid over de ontwikkeling van de Amerikaanse economie, angst voor een nieuwe recessie en zorgen over de schuldencrisis in Europa zijn beleggers niet in de koude kleren gaan zitten. Maar nu de koersen van veel aandelen fors gedaald zijn, begint het bij sommige beleggers weer te kriebelen: misschien vormen de huidige koersniveaus een mooie gelegenheid om weer in te stappen.

In het verlengde van de zoektocht naar het juiste instapmoment, kun je je als belegger afvragen of het investeren in individuele aandelen zo’n goed idee is. Je zou er immers ook voor kunnen kiezen om een tracker op de AEX-index te kopen. Een tracker, ook wel ETF (exchange-traded fund) genoemd, is een product dat het verloop van een index zo nauwkeurig mogelijk volgt. Wie een AEX-tracker koopt, koopt eigenlijk de AEX-index. Als de AEX met 1% stijgt, dan stijgt de waarde van jouw tracker eveneens met 1%. Bij een daling geldt eveneens, dat jouw tracker het verloop van de AEX volgt.

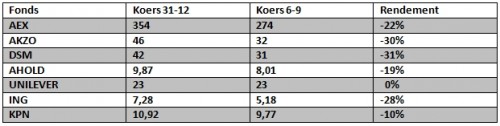

Is het opbouwen van een gespreide portefeuille van individuele aandelen de moeite van het puzzelen waard? Heb je voldoende kennis om de juiste aandelen te kopen? Heb je een gelukkige hand voor wat betreft de timing van je aankoop? Laten we concreet kijken naar het verloop van enkele AEX-aandelen en naar de ontwikkeling van de index zelf. In het bijgaande overzicht zie je de koersontwikkeling van die aandelen en de AEX van 31 december 2010 tot 6 september 2011.

Als je alleen Unilever en KPN had gekocht, dan had je als belegger een fors beter rendement gemaakt dan de AEX-index. Maar als je ook enkele van de andere fondsen in portefeuille had genomen, dan was het rendement al snel vergelijkbaar geweest met dat van de AEX. Om het beter te doen dan de AEX-index had je dus de krenten uit de pap moeten vissen (een kwestie van geluk of wijsheid?).

Kostenvoordeel

Ook het kostenplaatje is van belang bij de afweging tussen individuele aandelen en trackers. Als je het hierboven genoemde fondsmandje had gekocht, dan had je 6 aankooptransacties moeten doen om de portefeuille op te bouwen. Had je de AEX-tracker gekocht, dan was er sprake van slechts één aankooptransactie. Ofwel, je betaalt maar één keer transactiekosten in plaats van zes keer.

Spreid door de tijd

Doordat je met een tracker een kostenvoordeel realiseert, wordt de drempel om je aankopen te spreiden over verschillende momenten lager. In vergelijking met het opbouwen van een eigen mandje zoals in het genoemde voorbeeld, bespaar je zes transacties. Als je wilt, kun je die besparing aanwenden om door de tijd heen je posities in trackers verder uit te bouwen, en zo je aankoopmomenten te spreiden. Daarnaast kun je er natuurlijk voor kiezen om ook in de portefeuille zelf spreiding aan te brengen, door te beleggen in meerdere trackers. Deze indexvolgers zijn er namelijk in allerlei soorten en maten; je kunt er eenvoudig wereldwijd mee beleggen in aandelenindices, maar ook in andere asset classes, zoals grondstoffen. Als jij als belegger niet afhankelijk wilt zijn van een paar al dan niet gelukkig gekozen individuele aandelen uit de AEX, kan het de moeite waard zijn om na te denken over het beleggen in trackers.

Allard Gunnink

CoBeleggen

Disclaimer

Allard Gunnink is als redacteur en columnist betrokken bij CoBeleggen, een initiatief van de Beleggers Coöperatie. Deze column is niet bedoeld als beleggingsadvies. De auteur kan posities hebben in (beleggingsinstrumenten op) onderliggende waarden die hij beschrijft.

5 gedachten over “Waarom nog in aandelen beleggen?”

Stel je gebruikt een standaard broker Binck en voert een order uit voor 1030 EURO ga er voor het gemak van uit dat je 30% rendement haalt en ze in precies 1 jaar verkoopt.

Dan betaal je totaal aan kosten 20.60 EURO (inclusief bewaarloon) en kom je totaal uit op 2% kosten.

Natuurlijk als je rendement lager is betaal je ook minder kosten…. 😉

Wil je dus spreiden zeg in 30 fondsen dan heb je aan een portefuille van 31000 EURO genoeg. Het voordeel is wel dat je de kneusjes eruit kunt laten.

Toevoeging:

Das precies evenveel als een ETF met aan/verkoop kosten van 1% en een TER van 0.15%.

Allard, jouw laatste zin kan je dus ook omdraaien.

Als jij als belegger niet afhankelijk wilt zijn van een paar al dan niet gelukkig gekozen trackers, kan het de moeite waard zijn om na te denken over het beleggen in aandelen in de AEX.

Wat de trackers betreft kun je volgens mij het beste in fondsen beleggen die hun risico’s niet afdekken met derivaten maar de aandelen zelf in hun bezit hebben. Dat scheelt kredietrisico op de aanbieder van het fonds.

En verder kiezen voor fondsen die de beste indices tracken. Met name indices die meer kopen naarmate een bedrijf meer dividend uitkeert zijn waarschijnlijk beter.

Maar het antwoord op “Waarom nog in aandelen beleggen?” hangt af van welke aandelen. Met name laaggewaardeerde aandelen raad ik aan, met veel dividend, lage koers/winstverhouding en een lage koers/boekwaardeverhouding.

Om het goed uit te leggen heb ik er een boek over geschreven, dit is net verschenen.

Leuk om te lezen, kort en toch uitgebreid.

Zie http://www.aandelenselecteren.nl en download een inkijkexemplaar van 39 bladzijden.

Trackers koop je niet op de top van een markt…….