Vaak wordt aan de beurs een bijzondere voorspellingsgave toegedicht. De aandelenmarkten zouden vooroplopen op een eventuele opleving danwel stagnatie van de economie. De koersen pieken voordat er een recessie zich aandient. Na een zwakke periode leidt een bodem in de ‘ bear market’ tot een keerpunt die gevolgd wordt door een stijgende markt. Op zijn beurt zou dit een periode van economisch herstel aankondigen.

Beurs dit keer geen glazen bol

Aanhangers van deze glazen bol van de beurs voorzien dus een economisch herstel sinds de beursbodem van maart 2009. Dit komt echter niet overeen met de feiten. De economie is nog steeds kwetsbaar voor schokken. De banengroei is zwak en als gevolg daarvan blijft de werkloosheid hoog. De inkomsten van overheden trekken daarom niet aan. Een aantrekkende arbeidsmarkt is voor mij de echte maatstaf voor economisch herstel.

Recentelijk is er zwakte opgetreden op de aandelenmarkten. Het is dus de vraag of de stijging sinds maart van vorig jaar wel een periode van sterkere economische activiteit voorspelt.

Andere reden hogere beurzen

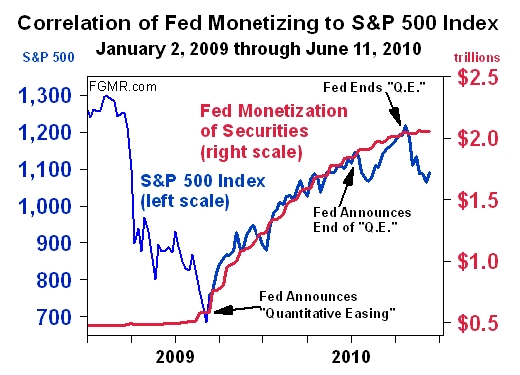

Is er wellicht een andere reden dat de beurzen zijn opgeklommen en daarom een vals signaal afgeven over de economie? De volgende grafiek, afkomstig van www.fgmr.com geeft een opmerkelijk beeld:

U kunt duidelijk een verband zien tussen de stijging van de toonaangevende Amerikaanse beursgraadmeter S&P 500 en de aankopen van de Fed van staatsleningen. De bodem op de beurs van maart 2009 viel precies samen met de kwantitatieve verruiming van de monetaire autoriteit. Met andere woorden: de aandelenmarkten stegen toen de Fed de geldkraan opendraaide. Ook de zwakte van de dollar kan hiermee verklaard worden. De Fed heeft staatsobligaties gekocht door meer dollars te printen waardoor de Amerikaanse munt onder druk kwam.

Ook is te zien dat de beurs daalde met de aankondiging van de Fed dat het zou stoppen met kwantitatieve verruiming. Later veerden ze op omdat de markt niet geloofde in de beëindiging van de steunmaatregel. De monetaire autoriteit heeft echter doorgezet en sindsdien is de S&P in een neerwaartse trend geraakt.

De extra dollars vonden met de historisch lage rente hun weg naar de aandelenmarkt. Met het afbouwen van het bijdrukken van dollars is de beurs ook gaan dalen waardoor de index weer een meer reële weerspiegeling is van de gezondheid van de economie.

James Turk, (van goldmoney.com) expert op bankgebied en edele metalen, verwacht dat het Congres op termijn opnieuw een pakket van stimuleringsmaatregelen zal goedkeuren. De Fed zal waarschijnlijk de aankoop van staatsleningen hervatten. Het resultaat zal een hernieuwde zwakte van de Amerikaanse dollar opleveren.

ECB draait geldkraan open

De ECB heeft onlangs, als onderdeel van het grote reddingsplan voor Europese overheden van de EU en het IMF, verschillende nieuwe maatregelen genomen om de rust op de financiële markten te herstellen. Eén daarvan is het opendraaien van de geldkraan door een soortgelijke maatregel te nemen als die van de Fed. Frankfurt besloot de geldpers aan te zetten en staatsleningen op te kopen. Sindsdien is de euro verzwakt ten opzichte van de “greenback”.

Opmars Goud

Wat volgens Turk als een paal boven water staat is de opmars van goud ten opzichte van valuta. De prijs van het edelmetaal heeft deze week een nieuw record neergezet ten opzichte van de dollar. De week ervoor tikte goud een nieuw hoogtepunt ten opzichte van de euro aan. Als de Fed wederom de geldpers aanzet zal dat de stijging van goud versnellen.

Conclusie

De stijging van de beurs is geen goede voorspeller van de economische activiteit. De koersen veerden niet op omdat een herstel verwacht werd, maar meer door de maatregelen van de centrale banken. Bij de geringste hapering van het infuus van de aandelenmarkten zijn ook de markten gestagneerd. Het toekomstige verloop van de koersen is dus in hoge mate afhankelijk van de geldkraan van de centrale overheden. Bij een hervatting van de kwantitatieve verruiming zal de stijging van de goudprijs versnellen.

Gratis e-mail alert

Wilt u op de hoogte blijven van de laatste berichten en opinies van De Kritische Belegger?

Abonneer u dan op onze gratis e-mail alert service.KLIK HIER

2 gedachten over “Geldkraan stuwt beurs”

Eindelijk een artikel over wat er echt speelt.

Shorters be aware!

Denk maar niet dat ze goud laten stijgen, nog voorraad genoeg om het fiatgeld enigszins te beschermen.

Interne discussie Fed over QE2:

The Fed is already eyeing the printing press again. “It’s appropriate to think about what we would do under a deflationary scenario,” said Dennis Lockhart for the Atlanta Fed. His colleague Kevin Warsh said the pros and cons of purchasing more bonds should be subject to “strict scrutiny”, a comment I took as confirmation that the Fed Board is arguing internally about QE2.

http://bit.ly/bS4MaN