In juni 2014 heeft Vopak enkele strategische uitgangspunten geformuleerd voor de korte termijn tot en met 2016. Het is de intentie van het bedrijf om aan het einde van die periode de opslagcapaciteit van het bedrijf met 3,5 miljoen m3 vergroot te hebben. Daarnaast viel het besluit om in deze periode ook 15 terminals te sluiten uit efficiency overwegingen. Die terminals waren in 2014 goed voor ongeveer 4% van het EBITDA. Dat bedroeg in dat jaar € 762,8 miljoen. Uiteraard is er ook bij Vopak veel aandacht voor de kostenkant. Die moet in 2016 € 30 miljoen lager liggen. Het bedrijf denkt dat te kunnen bereiken door maatregelen die de productiviteit en de efficiency verhogen. Tenslotte moeten ook de bedrijfsinvesteringen omlaag van pakweg € 800 miljoen in 2014 naar € 700 miljoen in 2016. Al deze efficiencyslagen moeten ervoor zorgen dat het EBITDA in dat jaar uitkomt op een bedrag van € 768 miljoen. Dan ligt het EBITDA weer op het niveau van 2012.

Vopak sprak in juni 2014 ook over de strategische noodzaak om zijn wereldwijd netwerk aan terminals op de juiste plaatsen en op het juiste moment te versterken. Het bedrijf wil aanwezig zijn op de belangrijkste hubs van deze wereld, op de belangrijke gasmarkten, op plaatsen waar behoefte is aan industriële terminals en op plaatsen waar door het sluiten van raffinaderijen een onbalans groeit tussen vraag en aanbod.

Figuur 1 Beleggers zijn ongerust

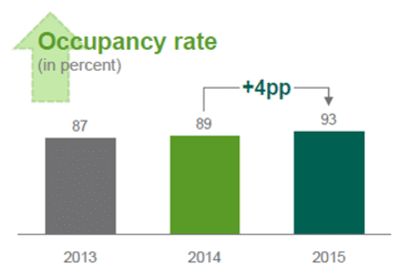

Vopak begon met voorzichtig optimisme aan 2015. Het bedrijf verwachtte dat de benuttingsgraad van de termminals, die in 2014 88% bedroeg, verder omhoog kon. Het bedrijf wees er echter ook op, dat de concurrentie nieuwe capaciteit in de markt had gezet, waardoor het verlengen van bestaande contracten geen vanzelfsprekendheid was. Volgens het management had in 2014 21% van de contracten een looptijd tot een jaar, 26% tot 3 jaar en 53% een looptijd langer dan 3 jaar. Het management waarschuwde bij de presentatie van de jaarcijfers ook voor te grote verwachtingen van de contango. Dat is de term die op de grondstoffentermijnmarkten wordt gebruikt om aan te geven dat de prijzen van termijncontracten hoger zijn dan de huidige prijzen. Het verwachtte niet dat het heel veel zou kunnen profiteren van de extra vraag naar olieopslag voor de korte termijn. Tenslotte wees het management op de groeiende onrust in de wereld en een mogelijke valutaire tegenwind die de resultaten in 2015 negatief zouden kunnen beinvloeden. Dat nam allemaal niet weg dat Vopak voor 2015 rekende op een EBITDA van tenminste € 768 miljoen. Daarmee zou de doelstelling voor 2016 al in 2015 werkelijkheid worden.

Halverwege 2015 was al duidelijk dat Vopak niet voor niets terughoudend was geweest aan het begin van het jaar. Bij gelegenheid van de presentatie van het 2de kwartaal bracht het bedrijf cijfers naar buiten die beneden de consensusschattingen van analisten lagen. Dat was niet te wijten aan Europa of aan Amerika. In Nederland steeg de benuttingsgraad van de terminals naar 94% tegen 92% in het 1ste kwartaal, terwijl in de VS de benuttingsgraad uitkwam op 91% tegen 89% een kwartaal eerder. De zwakke stee in het 2de kwartaal was Azië, waar de benuttingsgraad gedaald was naar 85% tegen 90% in het kwartaal daarvoor. Ultimo 2014 lag de benuttingsgraad zelfs nog op 93%. De snelle daling schreef het management toe aan de combinatie van een vertragende economie in China en het op de markt komen van nieuwe opslagcapaciteit in Singapore. Azie is belangrijk voor Vopak. De regio genereert 35% – 40% van het EBITDA van het bedrijf. In China is Vopak sterk in de opslag van chemische producten. Hoewel de Chemie ook lijdt onder de economische teruggang had Vopak in de loop van het 1ste half jaar van 2015 steeds meer concurrentie ondervonden van lokale spelers die extra opslagcapaciteit aanboden. Met het oog op de lastige omstandigheden in Azië verlaagde Vopak zijn verwachtingen voor het EBITDA van meer dan € 768 miljoen naar € 763 miljoen als onderkant van de verwachtingen.

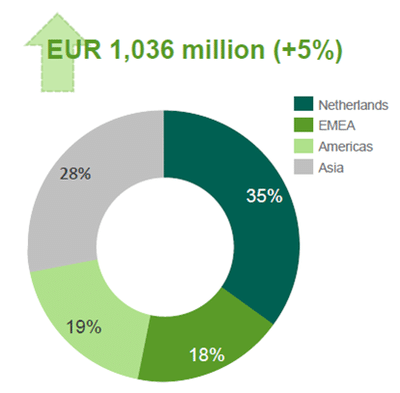

Figuur 2 Revenues

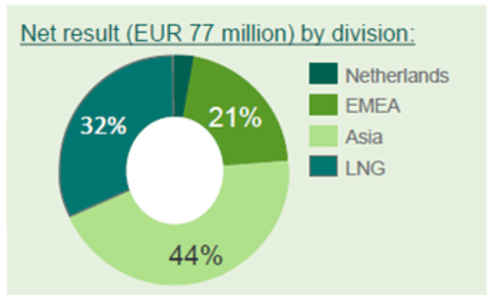

Het zal niemand echt verbazen dat het beeld dat opdoemt uit de cijfers over het 3de kwartaal niet wezenlijk beter was dan dat over het 2de. Het beeld is er een van trage groei in de ontwikkelde landen en een verzwakkende groei in de Opkomende Landen. Weliswaar steeg de algehele benuttingsgraad in het 3de kwartaal naar 93%, maar dat was vooral te danken aan goede prestaties in Europa (94%) en in het bijzonder in Nederland, waar de benuttingsgraad uitkwam op 95%. In Azië steeg de benuttingsgraad weliswaar naar 89%, maar de economische omstandigheden en het grote aanbod van capaciteit deden de prijs geen goed. De stijging is bovendien gedeeltelijk toe te schrijven aan ontwikklingen op de spotmarkt die meestal tijdelijk van aard zijn. De mindere prestaties in Azië vertaalden zich ook in mindere financiële resultaten. Het EBITDA kwam uit op

€ 193,7 miljoen tegen € 201,9 miljoen in het 3de kwartaal van 2014. In het 2de kwartaal van 2015 bedroeg het EBITDA nog € 202 miljoen.

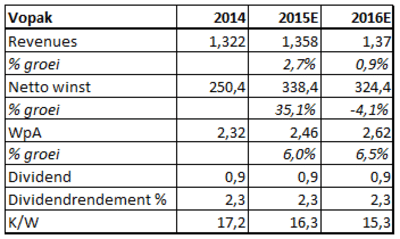

Volgens Vopak zal het resultaat over het 4de kwartaal niet veel afwijken van dat van het 3de. Daardoor kan over heel 2015 het EBITDA uitkomen op een bedrag van € 776 miljoen. Het management gaat ervan uit dat er in het 4de kwartaal geen wezenlijke marktveranderingen optreden in vergelijking met het 3de. Het bedrijf verwacht klaarblijkelijk geen verdere verslechtering meer! Of daarmee automatisch de weg omhoog weer is ingeslagen valt nog te bezien. Enige voorzichtigheid is hier op zijn plaats gelet op het gebrek aan duidelijkheid over ontwikkelingen in de Chinese markt. Is bijvoorbeeld het herstel in de benuttingsgraad slechts van tijdelijke aard? Hoe ontwikkelt zich het aanbod van nieuwe capaciteit? Onzekerheid is nog troef!

Daar staat voor de belegger echter tegenover dat het aandeel in 2015 zwaar is afgestraft. In april van dit jaar noteerde het aandeel nog meer dan € 54 maar in september was daar nog amper € 34 van over. Sindsdien is de koers voorzichtig opgekrabbeld naar een niveau van € 39. Al het slechte nieuws lijkt daarmee wel in de koers verdisconteerd en lijkt het wachten op een beetje goed nieuws om de koers wat sneller omhoog te brengen. Met een koers-winstverhouding van 16,8X is het aandeel niet overdreven gewaardeerd. Daarmee is niet gezegd dat het aandeel weer in elke portefeuille kan opgenomen worden. Beleggers die het aandeel al in portefeuille hebben, moeten het beslist aanhouden. Beleggers met een gebalanceerde of offensieve portefeuille kunnen het aankopen en daarmee voorsorteren op toekomstig herstel. Het is echter niet uitgesloten dat dat herstel nog wel enkele kwartalen op zich kan laten wachten!

Figuur 3 Kerncijfers Vopak

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.

Link naar de gebruikte afbeelding: https://flic.kr/p/6wAwmv