Vorige week hebben wij een inleiding geschreven over Technip als onderdeel van een reeks artikelen over beursgenoteerde bedrijven uit de off- en onshore exploratiesector. Onze verhandeling is niet uitputtend, er zijn veel meer bedrijven actief in deze hoek met een beursnotering. Zo hebben wij het niet gehad over de grote Amerikaanse ondernemingen in deze hoek noch over enige Noorse onderneming. In onderhavig artikel komen wij met onze slotconclusie over Technip en vatten wij onze conclusies over alle 8 de behandelde ondernemingen samen. Maar eerst gaan wij verder met Technip en de tweede converteerbare obligatie die Technip ter beurse heeft genoteerd.

Overname van Global Industries in 2011

Op 15 december 2011 heeft Technip nog een tweede converteerbare obligatie (of beter gezegd cumulatief preferent converteerbaar aandeel, een converteerbare cumpref) uitgegeven. Deze heeft als ISIN-code FR0011163864. De lening is uitgegeven ter financiering van de overname van Global Industries Ltd. De lening is € 497,6 miljoen groot en heeft soortgelijke condities als de converteerbare cumprefs uit 2010. De nominale waarde is gelijk aan de oorspronkelijke conversieprijs van € 96,09. Ook hier mag Technip de stukken vervroegd aflossen als de koers 30% hoger staat. In feite wordt er dan conversie afgedwongen omdat beleggers afgelost worden tegen de nominale waarde van € 96,09 terwijl zij op dat moment bij conversie een aandeel krijgen dat 30% hoger noteert.

Deze converteerbare cumprefs betalen een vaste rente van 0,25% per jaar of wel € 0,24 per cumpref. De meest recente slotkoers van deze cumprefs is € 115 en ook hier wordt maar weinig in gehandeld. Interessant is in dit geval nog dat er ook een zogenoemde Change of Control Put aan de obligatie is verbonden.

En ook in dit geval is de convertible in het geheel niet interessant ten opzichte van het aandeel, omdat u geen conversiepremie betaalt en tegelijkertijd een hoger dividend ontvangt (mits uiteraard Technip besluit dividend te betalen, maar dat lijkt ons in de komende jaren geen probleem).

Technische positie

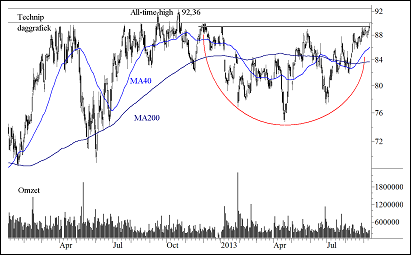

De laatste toets is de feitelijke technische positie. En daarvoor verwijzen wij naar figuur 2. Hierin hebben wij een meerjarige grafiek (2003 – 2013) van de koersontwikkeling van Technip opgenomen (weekkoersen en in €).

Figuur 2.

En de conclusie in figuur 1 is helder: dit is een lange termijn bulltrend. Er is sprake van een correctiefase die in 2012 is begonnen, maar het beeld is positief en er lijkt niets in de weg te staan voor een hervatting van de lange termijn oplopende trend op niet al te lange termijn. De koersdaling in 2008 moet u wel te denken geven. Als de investeringscyclus in de olie-industrie afneemt, dan is Technip een gevaarlijke belegging. Maar vooralsnog zit de wind mee.

De kortere termijn

Het korte termijn beeld is ook prima. Er is in 2012 een “All-Time-High” gezet en de koers is daarna in een zijwaartse richting gaan consolideren. De correctiefase heeft veel weg van een schotelpatroon. Een uitbraak omhoog hoeft niet meteen tot een snelle rally te leiden, vaak ontstaat er dan nog een zogenoemde “steel”, waarbij het beeld er als een steelpan gaat uitzien. De steel zou moeten liggen tussen € 89 en € 92,36. Elke koers boven € 92,36 is een sterk koopsignaal. De veiligheid gebied beleggers te wachten, maar het korte termijn beeld is ontegenzeggelijk goed.

Figuur 3.

Risico’s

Er zijn erg veel bedrijven die zich op het ogenblik storten op de markt voor diepwaterprojecten. De investeringscyclus in deze hoek is net aan een nieuwe groeifase begonnen. Maar de vraag of projecten daadwerkelijk worden opgepakt en uitgevoerd en de vraag of deze markt kan blijven groeien is zeer afhankelijk van de hoogte van de olieprijzen. Zolang die stijgen ziet de toekomst er rooskleurig uit voor Technip, maar een olieprijs die langdurig onder US$ 100 per vat (Brent) blijft is fout. Daarnaast heeft deze tak van sport alles in zich om in een beurshype uit te monden. In dat geval zit u nu nog goed, maar wanneer koersen buitensporig oplopen, wordt het zaak om uw risico’s in deze sector strak in de hand te houden.

En ten slotte, en dat geldt zeker voor Technip als hoofdaannemer, zijn de projecten soms enorm groot, met alle risico’s van dien. Eerder refereerden wij al aan de Brent Spar, Shell heeft dit platform jaren geleden willen afzinken op de oceaanbodem en vond toen Greenpeace tegenover zich. Nu is Technip de bouwer en niet de operator / opdrachtgever, maar dit soort problemen hebben ook invloed op de investeringsbereidheid van grote maatschappijen. En dan hebben wij het nog niet gehad over de problemen die SBM heeft ondervonden bij de bouw van het YME-platform.

Conclusie

Van alle bedrijven die wij tot op heden besproken hebben in de offshore-sector lijkt Technip degene te zijn die bovenmatig profiteert van de oplevende investeringsgolf in de offshore-olieindustrie. Het aandeel is niet de goedkoopste in de sector, maar duidelijk wel een van de favorieten bij analisten. En wij sluiten ons daarbij aan. Dit aandeel is koopwaardig boven € 92,36 en verdient, samen met SBM Offshore en Fugro onze voorkeur.

Samenvatting off- en onshore exploratiesector

In de voorbije maanden hebben wij 8 ondernemingen besproken die als contractor van de olie- en gasindustrie actief zijn in verschillende stadia van het exploratie- en winningproces van olie en gas. In tabel 2 hebben wij onze conclusies samengevat. Wij hebben de gegevens aangepast aan de meest recente taxaties waarover wij beschikken. Daardoor kunnen enkele gegevens in de tabel afwijken van de cijfers die wij eerder in de artikelen over deze bedrijven hebben opgenomen. De afwijkingen zullen klein zijn, maar toch.

| Onderneming | Koers (11-09) |

5-jarig doel | Prognose rendement | Dividend rendement | LT Criteria? | Advies |

| Bourbon | € 19,58 | € 98,15 |

38,0 % |

4,2 % |

Nee | -/- |

| CGG Veritas | € 18,39 | € 25,71 |

7,0 % |

0,0 % |

Nee | -/- |

| Fugro | € 47,03 | € 82,13 |

11,8 % |

4,3 % |

Ja | K > € 47 |

| Saipem | € 16,34 | € 47,33 |

25,8 % |

4,1 % |

Nee | -/- |

| SBM Offshore | € 15,56 | € 31,04 |

14,6 % |

0,0 % |

Nee | K |

| Technip | € 89,42 | € 164,92 |

19,8 % |

1,9 % |

Bijna | K > € 90 |

| Tenaris | € 17,52 | € 22,22 |

5,0 % |

1,8 % |

Bijna | -/- |

| Vallourec | € 49,67 | € 53,84 |

1,6 % |

1,4 % |

Nee | -/- |

Tabel 2.

Toelichting op de tabel

Als u de link op de bedrijfsnaam aanklikt komt u in het artikel over deze onderneming uit.

De koers is de slotkoers per 11 september 2013. Het 5-jarige doel is de koers, die wij als doelkoers hebben berekend in ons model.

Het prognose rendement is het jaarrendement dat u zou maken vanaf nu als in 5 jaar tijd die doelkoers daadwerkelijk wordt gehaald. Dit percentage is exclusief het dividendrendement. Dit is dus geen garantie, het is een rendement dat wij uitrekenen als het aandeel oploopt naar wat wij onder marktgemiddelde omstandigheden als de toekomstige koers zien over een periode van 5 jaar. Zo vinden wij het koersdoel voor Bourbon volstrekt irrealistisch, omdat hier een gemiddelde koerswinstverhouding wordt gebruikt van 12,5 terwijl de onderneming op dat moment op de top van haar cyclus zou staan en een veel lagere koerswinstverhouding (men spreekt wel van 4 tot 6) dan veel normaler is. Bij een KW van 4 blijft er nog maar een derde over van het koersdoel (€ 31,30 in plaats van € 98,15). Daarom ook is Bourbon, ondanks de hoge prognose in de tabel, voor ons geen aantrekkelijke optie. En in feite geldt dit probleem zij het in mindere mate ook voor Saipem.

Het dividendrendement is het rendement uitgerekend op basis van het laatst bekende dividend dat is uitgekeerd. Ook hier geldt dat dividenduitkeringen nooit door een onderneming gegarandeerd worden en al helemaal niet door cyclische ondernemingen zoals de meesten in dit rijtje. De kolom “LT Criteria?” geeft aan of de onderneming voldoet aan onze lange termijn criteria namelijk een gemiddelde REV van 12% of hoger en een groei van het Eigen Vermogen per Aandeel van 10% of meer. En in de laatste kolom is ons eindoordeel opgenomen, willen wij dit aandeel in onze portefeuilles zien of niet?

Eindconclusie

De conclusie is helder. SBM Offshore en Technip zijn onze favorieten. Fugro is de enige, die aan de lange termijn criteria voldoet en voldaan heeft en is om die reden wat ons betreft ook koopwaardig. De anderen vallen af omdat zij te kwetsbaar zijn. Dat wil niet zeggen dat de koersen van deze ondernemingen in de komende maanden niet zullen stijgen. Wij denken dat de sector als geheel een fase van koersstijgingen gaat ondergaan. Maar wij verwachten het meeste van onze drie favorieten.

Gijsbrecht K. van Dommelen

Vladeracken Vermogensbeheer

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken belegt en/of heeft belegd in de hier besproken effecten voor haar cliënten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten en conform de hier besproken methodiek belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken effecten zijn niet risicoloos.