Het onverantwoord gedrag van banken heeft de wereld in de ernstigste crisis gestort sinds de jaren dertig van de vorige eeuw. In de jaren na de crisis is er veel voor banken veranderd. Om de haverklap moeten ze zich tegenwoordig voor de rechtbank verantwoorden voor hun wangedrag in het recente verleden. Al die rechtszaken hebben banken tientallen miljarden euro’s aan boetes gekost.

Deutsche Bank

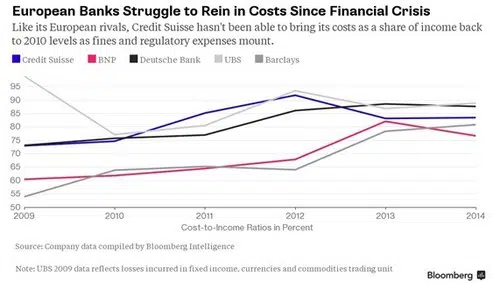

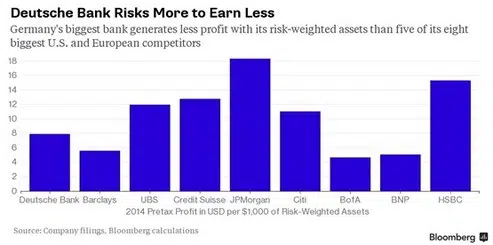

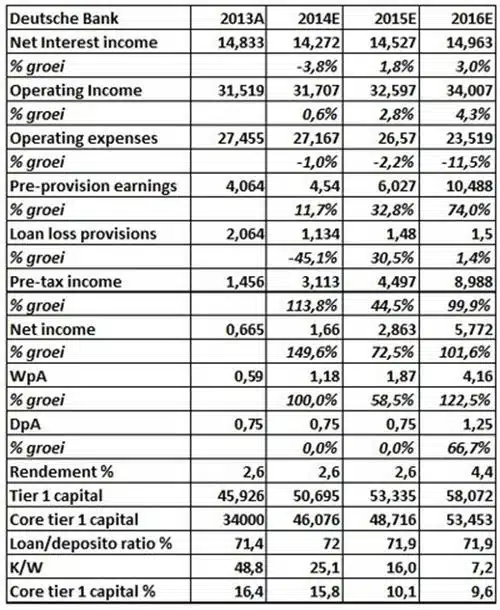

De banken zijn echter nog meer getroffen door de aangescherpte regelgeving en toezicht. Dat heeft als gevolg, dat banken de afgelopen jaren druk bezig zijn geweest met het verzetten van de bakens en hun bedrijf opnieuw hebben moeten inrichten of daar nog mee bezig zijn. Dat geldt ook voor de Deutsche Bank. De afgelopen jaren heeft de tweekoppige leiding van de bank, Anshu Jain en Jürgen Fitschen, alles in het werk gesteld om het traditionele bedrijf van de bank, investment banking en consumer lending, in stand te houden. De leiding is echter tot de conclusie gekomen, dat zulks niet meer mogelijk is. Deze aanpak is onhoudbaar geworden, mede omdat de kapitaalsvereisten sterk gestegen zijn. Volgens ingewijden zal Deutsche Bank komende jaren tenminste € 2 miljard aan kosten moeten wegsnijden en een deel van zijn effectenactiviteiten moeten afbouwen om haar winstgevendheid naar concurrerend niveau te brengen.

Hoe de nieuwe strategie er gaat uitzien, is nog onbekend. De leiding van de bank heft echter toegezegd die nieuwe strategie op korte termijn te presenteren. Dan zal ok duidelijk worden welke stappen de bank zal zetten om de kosten te verlagen. In het geruchtencircuit doen twee opties de ronde. Deutsche zou mogelijk het onderdeel Postbank van de hand kunnen doen. Het gaat dan om de tak die zich met consumer lending bezig houdt. Een tweede optie zou kunnen zijn om onderdelen van de retail banking divisie of investment banking divisie af te stoten. Daarbij zouden de gedachten uitgaan naar het afstoten van de fixed income business. Dat zou een regelrechte breuk met het recente verleden zijn. Deutsche Bank was in fixed income een van de vijf leidende partijen in de wereld. Strengere regelgeving maakt de fixed income business tot een kostbare zaak. Daar komt nog bij, dat het verruimend beleid van veel centrale bankiers de opbrengst van de handel in obligaties stevig onder druk zet.

Door te snijden in de activiteiten van de bank moet in 2017 een RoE, return on equity/ rentabiliteit van het eigen vermogen, behaald worden van 12%. In 2014 bedroeg de RoE een zeer bescheiden 2,7%, ver onder de doelstelling van tenminste 10%.

In afwachting van de nieuwe strategie is de koers van het aandeel behoorlijk opgelopen. Beleggers verwachten blijkbaars verregaande aanpassingen die voor een herstel van de winstgevendheid moeten zorgen. Maar die beleggers gaan wel voorbij aan enkele fundamentele problemen waard de bank mee kampt. Er lopen nog steeds juridische procedures die de bank opnieuw miljarden kunnen gaan kosten. Daarnaast lijken de kapitaalseisen no verder omhoog te moeten en kampen enkele belangrijke onderdelen van de bank met de negatieve gevolgen van de zeer lage rente. Het is daarom beter om het aandeel links te laten liggen totdat meer duidelijk is over de toekomst van de bank en over de nieuwe inrichting ervan. Wie het aandeel al in zijn portefeuille heeft, kan het daar houden. Er is geen reden om te verkopen. Het aandeel is wel geschikt voor beleggers, die denken dat het met de herstructureringen wel goed gaat komen en die daar een voorschot op willen nemen!

Credit Suisse

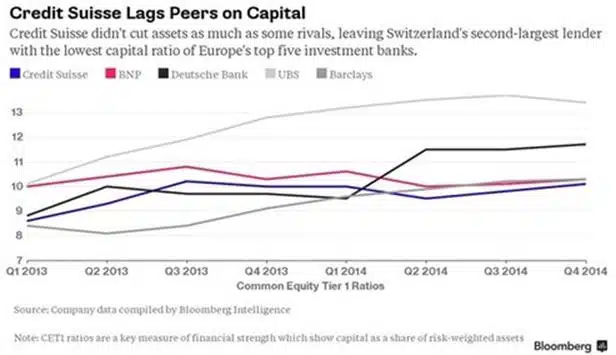

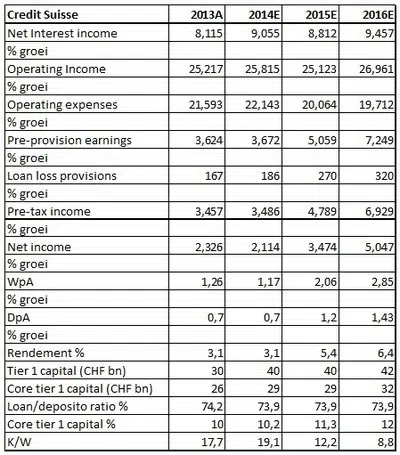

Waar Deutsche Bank nog aan het begin van een periode van ingrijpende herstructureringen staat, is het Zwitserse Credit Suisse hiermee al druk doende. De problemen waarmee deze bank kampt zijn groot. Ze komen bovendien deels van buitenaf. Nog meer dan Deutsche Bank zien de Zwitsers zich geconfronteerd met de wandaden uit het verleden. De bankiers hebben nog in dit jaar opnieuw SFr 277 miljoen gereserveerd voor proceskosten. De bank heeft de verwachting uitgesproken dat ze nog zeker SFr 1,8 miljard aan boetes betaald moeten worden in 2015. Al deze externe problemen beginnen te knagen aan de kredietwaardigheid van de bank. Het eigen vermogen gaat in dit jaar dalen tot om en nabij 10%. Dat komt op een moment dat de Zwitserse overheid de eisen juist omhoog schroeft. De zogeheten Tier 1 ratio moet naar 13%. Onderstaande grafiek laat zien dat Credit Suisse daar nog ver van verwijderd is. Concurrent UBS voldoet wel nagenoeg aan de nieuwe Zwitserse eisen. De verminderde buffers van de bank zal consequenties hebben voor het dividendbeleid. Evenals in 2014 zal de bank aandeelhouders waarschijnlijk de mogelijkheid van een stockdividend aanbieden, dividend in aandelen. De bank zal verder meer haast moeten maken met het afstoten van minder rendabele onderdelen van de bank.

Het ziet er naar uit dat de aandacht van de bank daarbij vooral zal uitgaan naar het kortwieken van de investment bank divisie. Ook bij Credit Suisse is de overtuiging gegroeid, dat door strengere regelgeving de gouden dagen van investment banking voorbij zijn. Door de nieuwe regelgeving is meer kapitaal vereist en dat tast de winstgevendheid aan en verkleint de slagkracht van de bank bij andere onderdelen. Credit Suisse was altijd een belangrijke partij in de markt voor high yield debt.

Dat de bank hier serieus over nadenkt blijkt uit het terugtreden van ceo Brady Dougan, een trader van huis uit. Hij wordt opgevolgd door Tidjane Thiam, een man die zijn sporen verdiend heeft als ceo van de verzekeraar Prudential. Naar alle waarschijnlijkheid zal met het aantreden van Thiam er geruisloze paleisrevolutie gaan plaatsvinden, waarbij het management dat nauw verbonden was met Dougan het verzoek krijgt om plaats te maken voor de vertrouwelingen van de nieuwe man. Die nieuwe bezem moet ervoor zorgen dat de cultuuromslag weg van investment banking soepel en snel gaat verlopen.

Onder Thiam zal de nadruk meer komen te liggen op Wealth Management, maar ook hier is werk aan de winkel. Wealth Management zag zijn omzet in 2014 met 2% teruglopen en kan momenteel concurrent UBS maar moeilijk bijbenen. Volgens ingewijden is het niet uit te sluiten dat Thiam daarom enkele acquisities zal doen. Daarbij valt herhaaldelijk de naam van het Britse Coutts International, dat nu nog onderdeel is van Royal Bank of Scotland. Een andere naam die regelmatig valt is die van het Zwitserse Julius Baer.

Wat voor Deutsche Bank geldt gaat ook op voor Credit Suisse, zij het dat Credit Suisse verder is. Gelet op de recente koerssprong hebben beleggers alle vertrouwen in de capaciteiten van Thiam. Dat wil echter niet zeggen dat succes verzekerd is. Bovendien kost het nog wel enkele jaren voordat alle noodzakelijke aanpassingen gedaan zijn. Voor Credit Suisse geldt ook: alleen opnemen in de offensieve portefeuille. Voor de defensieve en gebalanceerde portefeuilles is het aandeel nog iets te speculatief!

Europese banken moeten het over een andere boeg gooien

Deutsche Bank koers € 30,0

Credit Suisse Koers € 25,05

Conclusie

Europese beleggingsbanken hebben moeite om aan de kapitaalseisen van de ECB te voldoen

Banken als Deutsche Bank en Credit Suisse zijn gedwongen een investment banking activiteiten (deels) af te bouwen

Genoemde banken zijn alleen geschikt voor de offensieve portefeuille

Deutsche Bank kopen tot € 34; Verkopen vanaf € 38

Credit Suisse Kopen tot € 28; Verkopen vanaf € 30,50

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.

3 gedachten over “Europese banken kopen?”

Niet éen crisis is voorafgaand veroorzaakt door banken,’onverantwoord bezig’ of niet, zo is de huidige ook niet op het conto te schrijven van banken. Door de vele producten die banken aanbieden komen die daarentegen wel in de problemen vanwege de crisis.

Het is derhalve niet slim om bankaandelen te kopen, sterker nog je kapitaal bij een bank is in gevaar. Crisis…

Toch wil ik graag de aandelen van ABN hebben, Bij de eerste 20% zit je bij de winnaars. Dit kan niet fout gaan. Hopelijk komen ze snel naar de beurs. Het is een zeer aantrekkelijk aandeel.

Beste Hans, het is je zeker niet duidelijk dat er een crisis aanstaande is…

Maargoed, het zijn je eigen centen natuurlijk.