Dit artikel biedt een interessant perspectief op de toekomst van de gasmarkt en specifiek op de rol van Shell daarin.

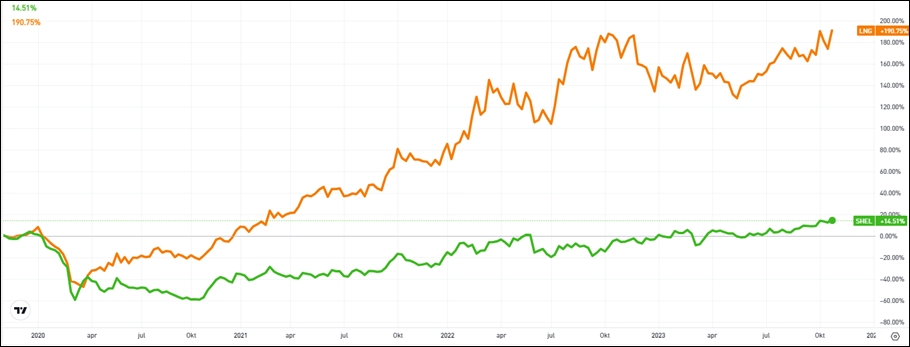

In het kielzog van oliegigant Shell publiceerde gisteren ook het Amerikaanse bedrijf Cheniere Energy zijn kwartaalcijfers. Daar waar Shell vierde staat op de lijst met grootste olie- en gasbedrijven ter wereld neemt Cheniere een bescheiden plaats 30 in. Cheniere is volledig gespecialiseerd in de productie en distributie van vloeibaar aardgas – beursticker: LNG – en daarmee interessant om te volgen voor een indicatie van de toekomstige gasprijzen, ook die in Nederland. Een snelle blik op de koersontwikkelingen (zie grafiek) laat zien dat het aandeel Shell in de afgelopen vier jaar is gestegen met 15%, terwijl Cheniere er maar liefst 190% bij kreeg.

Vraag naar gas blijft onverminderd groot

Na de financiële crisis van 2008 namen de Verenigde Staten het besluit om onafhankelijk te willen worden van het Midden-Oosten voor de energievoorziening. Het markeerde de start van de winning van schaliegas, waarmee de VS tien jaar later hun doel bereikten. De vervanging van Russisch gas in Europa gaf nog eens een extra impuls, maar de trend speelt al beduidend langer.

Het feit dat de koers van het aandeel Cheniere bijna op een all-time high staat geeft direct aan dat het moment nog steeds niet is verdwenen. Gasvoorraden in Europa zijn tot de nok toe gevuld, maar de winter staat voor de deur. Bovendien heeft Azië interesse in Amerikaans gas door stakingen bij de LNG-productie in Australië. De vraag uit Azië zal naar verwachting toenemen als de Chinese economie aantrekt, waardoor Europa zal moeten opbieden voor de gunst van de Amerikanen. Een groot deel van deze informatie is al in de koers verwerkt.

Koersontwikkeling Shell (ADR) en Cheniere Energy tussen nov. 2019 en nov. 2023

In de afgelopen vier jaar is de koers van het aandeel Shell (in USD) gestegen met 15% en de koers van Cheniere Energy met maar liefst 190%. Beide percentages zijn zonder dividend.

Bron: eToro. Koersen in US Dollar

Contracten van 15 of 27 jaar?

Producenten van aardgas zijn gebaat bij langlopende contracten met afnemers om het risico van overinvestering af te dekken. Lange tijd is Europa terughoudend geweest met het afsluiten van lange contracten, omdat de vurige wens is zo snel mogelijk over te stappen op duurzame energie. In de afgelopen weken echter lijkt op dat gebied een forse kink in de kabel gekomen te zijn. Miljardenafboekingen door leveranciers van windenergie Siemens Energy en Ørsted maken de snelle opmars van duurzaam onzeker. Bedrijven als Cheniere, dat zeker niet uniek is op dit vlak, zien meer welwillendheid aan de onderhandelingstafel. Ze zullen watertandend hebben gekeken naar de 27-jarige deal van Shell in Qatar. Vooralsnog lijkt Europa in te zetten op contracten met een looptijd van 15 jaar, maar, net als bij aardgas, onder druk wordt alles vloeibaar.

Wat vertellen de kwartaalcijfers van Cheniere?

De draai in het sentiment geeft het management van Cheniere ondernemersvertrouwen om door te investeren in nieuwe gasproductie. De recente kwartaalcijfers laat zien dat de winst kan worden verhoogd, ook al zijn de gasprijzen in het derde kwartaal met zo’n 60% fors gedaald. Met langlopende contracten speelt dat minder direct een rol. Zodra er geloofwaardige alternatieven voor vloeibaar aardgas aan de horizon verschijnen zal Cheniere daar als een van de eersten de gevolgen van voelen. Het aandeel Cheniere Energy is daarmee voor beleggers interessant als indicator voor de koersontwikkeling van Shell, dat van de Big Oil maatschappijen de grootste gasdivisie heeft.

Geschreven door eToro’s marktanalist Jean-Paul van Oudheusde