Christian Schmitt, een Senior Portfolio Manager bij Ethenea, denkt dat Europese aandelen dit jaar beter zullen presteren, ondanks problemen met de economie en politieke onzekerheid. Europese aandelen deden het in 2022 beter dan Amerikaanse aandelen, ook al was er een conflict tussen Rusland en Oekraïne. Schmitt raadt beleggers aan om individuele bedrijven en sectoren te onderzoeken, omdat sommige Europese bedrijven meer groeimogelijkheden hebben dan hun Amerikaanse tegenhangers.

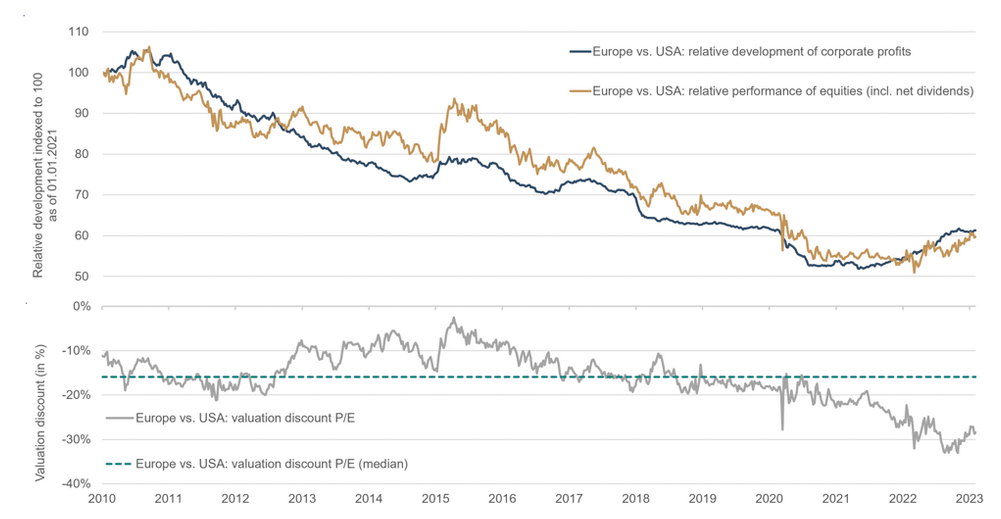

Europese aandelen kunnen dit jaar nog beter presteren, volgens Christian Schmitt, Senior Portfolio Manager bij Ethenea. Hoewel de huidige situatie geen duurzame terugkeer van Europese aandelen voorspelt, kunnen beleggers met een voorzichtige kijk op Europa wellicht iets over het hoofd zien. Sinds de wereldwijde financiële crisis van 2008/09 waren de relatieve prestaties van de belangrijkste Europese aandelenindices ten opzichte van hun Amerikaanse tegenhangers namelijk omlaag gegaan. Toch deden Europese aandelen het in 2022 beter dan Amerikaanse aandelen, ondanks de Russische aanvalsoorlog tegen Oekraïne in februari 2022.

“Het rendement van aandelen, zowel individuele aandelen als geaggregeerd op indexniveau, hangt in principe zowel af van de fundamentele ontwikkeling van de onderliggende bedrijven als van de respectieve waardering”, zegt Christian Schmitt. “Voor een langdurige (strategische) outperformance moet ook de fundamentele groei zich aanzienlijk beter ontwikkelen.” Schmitt wijst erop dat waarderingsverschillen een goed tactisch uitgangspunt kunnen zijn voor een relatieve outperformance.

Op de lange termijn werden de aanzienlijk betere prestaties van Amerikaanse aandelen grotendeels ondersteund door overeenkomstige fundamentele ontwikkelingen. Maar ook lijkt een zekere waardevermindering voor Europese aandelen gerechtvaardigd, als gevolg van een andere industrieel weefsel, een lagere winstgevendheid, strakker gereguleerde en gefragmenteerde thuismarkten, minder zelfvoorziening op het vlak van energie en een over het algemeen socialer kapitalisme. “Vanuit Europees perspectief resulteert dit in de huidige waarderingskorting van -29% (grijze lijn). De mediaan van de afgelopen 13 jaar was daarentegen 16% (groene stippellijn)”, zegt Schmitt.

Europese aandelen worden gewaardeerd met een factor 13,0 op basis van de verwachte winst voor de komende 12 maanden, terwijl Amerikaanse aandelen 18,2 maal de verwachte winst moeten betalen. De grafiek van Bloomberg Finance L.P. laat zien dat op lange termijn de aanzienlijk betere prestaties van Amerikaanse aandelen grotendeels werden ondersteund door overeenkomstige fundamentele ontwikkelingen. Toch lijkt een zekere waardevermindering voor Europese aandelen gerechtvaardigd, als gevolg van verschillende factoren. “Maar het is ook duidelijk dat de waardevermindering van Europa (niet alleen) nieuwe extremen bereikte bij het uitbreken van de oorlog in Oekraïne”, aldus Schmitt.

“Het is echter belangrijk om te benadrukken dat deze factoren de fundamentele groei van Europese bedrijven op de lange termijn niet in de weg staan”, voegt Schmitt toe. “Europa heeft veel sterke bedrijven in verschillende sectoren, zoals gezondheidszorg, consumptiegoederen en technologie, en veel van deze bedrijven groeien momenteel sneller dan hun Amerikaanse tegenhangers. We zien bijvoorbeeld een sterke groei in de Europese halfgeleiderindustrie, die momenteel profiteert van de wereldwijde schaarste aan chips. Ook zijn er Europese bedrijven die zich richten op de ontwikkeling van duurzame energie, een sector waarin Europa een leidende positie inneemt.”

Schmitt benadrukt dat het belangrijk is om te kijken naar de specifieke bedrijven en sectoren, en niet alleen naar de marktindices. “Er zijn altijd verschillen tussen individuele bedrijven, en sommige Europese bedrijven hebben aanzienlijk betere groeiperspectieven dan hun Amerikaanse tegenhangers. Daarom is het belangrijk om te beleggen op basis van fundamentele analyse en niet alleen op basis van de waardering van de markt.”

Hoewel Schmitt optimistisch is over de vooruitzichten voor Europese aandelen op de lange termijn, wijst hij erop dat er nog steeds uitdagingen zijn. “Europa kampt nog steeds met economische problemen, zoals hoge werkloosheid en hoge overheidsschulden. Ook is er nog steeds politieke onzekerheid, zoals de brexit en de opkomst van populistische partijen. Maar als beleggers geduld hebben en kijken naar de juiste bedrijven en sectoren, denken wij dat Europese aandelen goede kansen bieden voor groei op de lange termijn.”

Kortom, volgens Christian Schmitt, Senior Portfolio Manager bij Ethenea, kunnen Europese aandelen dit jaar nog beter presteren. Hoewel er nog steeds uitdagingen zijn voor de Europese economie en politiek, hebben veel Europese bedrijven sterke groeiperspectieven en kunnen beleggers kansen vinden door te beleggen op basis van fundamentele analyse en niet alleen op basis van de waardering van de marktindices.