Duurkoop is goedkoop? In het artikel van april 2011 brachten wij het bedrijf van Warren Buffett, Berkshire Hathaway, onder de aandacht.

De B-aandelen stonden destijds op een koers van $83. Wij hebben toen, voor zover dat mogelijk is, een ruwe schatting gemaakt van de intrinsieke waarde. Deze kwam uit op de koers waartegen momenteel het B-aandeel wordt verhandeld $124,27. Uiteraard is het bedrijf niet stil blijven staan en is Berkshire Hathaway nog steeds ondergewaardeerd. Vorig jaar heb ik Warren Buffett mogen ontmoeten (Op zoek naar Warren Buffett). Over 3 weken mag ik weer een bezoek aan hem brengen. Derhalve een update over Berkshire Hathaway.

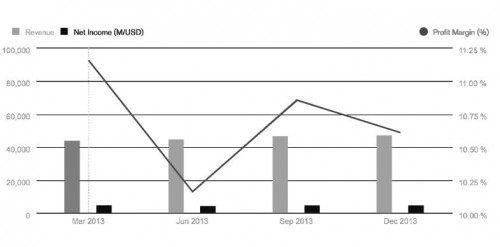

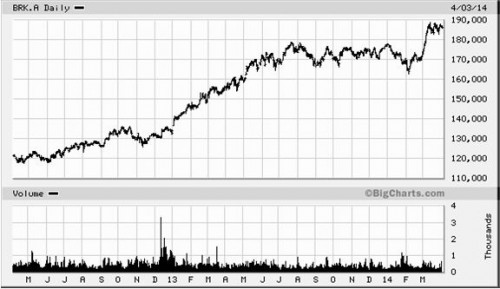

Berkshire Hathaway (NYSE: BRK) is een conglomeraat van bedrijven onder leiding van de wereldbefaamde belegger Warren Buffett. Het bedrijf heeft wereldwijd 330.745 werknemers, maar op het hoofdkantoor van Berkshire Hathaway werken slechts 23 mensen. Gemeten naar de huidige beurswaarde (USD 308 miljard) is Berkshire Hathaway het op drie na grootste bedrijf van de Verenigde Staten, met een FY2013 omzet van USD 182 miljard. De EBITDA over 2013 bedroeg USD 37 miljard, met een EPS (winst per aandeel) van USD 11.849,-. Warren Buffett kreeg op 10 mei 1965 de zeggenschap over de textielfabriek Berkshire Hathaway. De marktwaarde was toen USD 18 miljoen met een boekwaarde van USD 22 miljoen. Omgerekend was dit een boekwaarde van USD 19,46 per aandeel, maar Buffett kocht z’n eerste aandelen voor USD 7,50 per stuk. Eind 1965 sloot het aandeel op USD 19,02 en inmiddels wordt BRK/A (A-aandelen) verhandeld voor maar liefst USD 187.200,- per aandeel. Een kleine 9.842 x hoger dan in 1965!

Met andere woorden, als u in 1965 een kleine USD 10.000,- had belegd in aandelen Berkshire Hathaway (tegen USD 7,50 per aandeel) dan zou deze belegging anno 2014 meer dan USD 249.537.600,- waard zijn.

In 1983 stonden zowel de Dow Jones als Berkshire Hathaway op 1.000. Op 15 januari 2011 was de Dow Jones Industrial Average gestegen naar 11.780 punten en werd Berkshire Hathaway inmiddels verhandeld voor USD 121.200,-! Onder leiding van Warren Buffett is de boekwaarde van Berkshire Hathaway in 43 van de actieve 49 jaar gestegen. Het slechtste jaar was 2008 toen het bedrijf een negatieve groei van 9,6% noteerde. In vergelijking met de index van Standard & Poor 500 heeft Berkshire Hathaway het in de afgelopen 49 jaar meer dan 40 x beter gedaan dan de index. Het laatste jaar dat de S&P 500 een hogere groei noteerde dan Berkshire Hathaway was in 2009.

Ondanks deze uitstekende prestaties ligt de beurswaardering van Berkshire Hathaway veelal onder de intrinsieke waarde van het bedrijf. Dit heeft de volgende oorzaken:

Het is een zeer gecompliceerd bedrijf wat betreft het aantal en soort bedrijven.

De bedrijfsresultaten kunnen per jaar flink schommelen. Berkshire Hathaway heeft een lange termijn horizon en is niet gericht op het telkens weer behalen van prachtige resultaten per kwartaal, maar streeft naar het behalen van vermogensgroei op langere termijn.

Berkshire Hathaway aandelen werden altijd verhandeld tegen relatief hoge prijzen, met de A-aandelen op USD 122.200,- en de B-aandelen rond de USD 4.000,- (cijfers eind 2010). Dit was voor vele beleggers wat aan de hoge kant. Daar is sinds de overname van Burlington Northern Santa Fe spoorwegmaatschappij (2010) enige verandering in gekomen omdat de B-aandelen zijn gesplitst. De prijs van een B- aandeel staat nu op 1/1500 ten opzichte van de A-aandelen, en is hierdoor betaalbaar geworden voor de gemiddelde belegger. De B-aandelen noteren momenteel USD 124,88 per aandeel.

Er zijn maar weinig analisten van banken die Berkshire Hathaway volgen en hierover rapporteren.

Warren Buffett is niet geliefd op Wall Street. Met een superieur rendement op z’n beleggingsportefeuille heeft de beste man vrijwel alle fundmanagers en banken weten te verslaan, en daar maak je in New York geen vrienden mee.

Overzicht van de bedrijven van Berkshire Hathaway

Verzekeringen

Berkshire Hathaway’s belangrijkste bedrijven zijn de verzekeringsmaatschappijen Government Employees Insurance Company (GEICO), General Re, Berkshire Hathaway Reinsurance Group en Berkshire Hathaway Primary Group. Deze vier bedrijven zorgden voor USD 77,3 miljard aan vrij beschikbare premies aan het eind van 2013 en verdienden in datzelfde jaar USD 36,7 miljard aan premie en USD 3,09 miljard aan ‘winst vóór belasting’.

Verzekeringsmaatschappijen verdienen geld op twee manieren: enerzijds door meer te berekenen dan dat zij bij de inkoop betalen (zoals dat ook bij andere bedrijven gebruikelijk is), en anderzijds door het beleggen van de ontvangen premies die (nog) niet voor uitbetalingen worden gebruikt (de zogeheten float). Berkshire Hathaway is zeer succesvol in het voeren van deze strategie, en heeft dankzij de float een (bijna) gratis kapitaal beschikbaar om gedurende een langere periode mee te beleggen. Aan het einde van FY2013 bedroeg de float meer dan USD 77 miljard.

GEICO verkoopt autoverzekeringen direct aan de consument zonder tussenkomst van assurantietussenpersonen. Op deze manier kunnen de prijzen laag worden gehouden en blijven alle winsten binnen GEICO. Het bedrijf werd opgericht in 1936 en was één van de eerste grote aankopen van Warren Buffett in 1951. Het is inmiddels de nummer twee autoverzekeraar van de Verenigde Staten met een marktaandeel van 10+%. State Farm is nog altijd met afstand marktleider.

Berkshire Hathaway’s herverzekeringsbedrijf bestaat uit General Re en Berkshire Hathaway Reinsurance Group. Deze bedrijven zijn gespecialiseerd in “super cat” polissen. (“cat” staat voor catastrophe). Dit zijn bijvoorbeeld verzekeringen tegen de schade van een orkaan aan de kust van Florida. Na de laatste orkanen Katrina en Rita zijn de premies fors gestegen. Berkshire Hathaway heeft als voordeel dat het een zeer solide cashflow heeft waar de schades uit betaald kunnen worden.

Nutsbedrijven

Berkshire Hathaway’s tweede belangrijke groep van bedrijven zijn de nutsbedrijven die de afnemers voorzien van gas en elektriciteit in de Verenigde Staten en in het Verenigd Koninkrijk.

Deze bedrijven zijn ondergebracht in de MidAmerican Energy Holdings Company. Voor de som van USD 5,6 miljard werd nutsbedrijf NV Energy aan de portfolio vanMidAmerican toegevoegd. Al met al waren de Berkshire nutsbedrijven in 2013 goed voor een omzet van USD 12,7 miljard, met een ‘winst vóór belasting’ van USD 2,1 miljard.

Spoorwegmaatschappijen

Burlington Northern Santa Fe (BNSF) is een Noord-Amerikaans spoorwegtransportbedrijf dat zich richt op transcontinentaal vrachtvervoer. Het bedrijf is het resultaat van een fusie uit 1996 tussen de Burlington Northern Railroad en Atchinson,Topeka & Santa Fe Railway, en gaat vanaf 2005 als BNSF door het leven. Met een routenet van 51.000 km verspreid over 28 Amerikaanse staten en twee Canadese provincies is het de op één na grootste vrachtvervoerder per spoor in de Verenigde Staten. Het houdt zich bezig met intermodal freight (containervervoer) en is ‘s werelds grootste vervoerder van kolen. Binnen de VS is het bedrijf marktleider in het vervoer van graan, vliegtuigonderdelen, bier en aluminium. Met 44.000 werknemers, 5.000 locomotieven en 90.000 goederenwagons is BNSF goed voor een Fortune 500 notering, en noteerde in 2013 een omzet van USD 22 miljard. Een lichte groei van 6% ten opzichte van vorig jaar.

Een kleine 23% van BNSF was al geruime tijd in handen van Berkhsire Hathaway en gezien de gezonde resultaten kondigde Warren Buffett eind 2009 aan de volle 100% te willen bezitten. De overname werd op 12 februari 2010 afgerond, en was met USD 44 miljard de grootste acquisitie uit de Berkshire geschiedenis. Zoals wel vaker het geval met Warren Buffett was de timing van deze aankoop weer zeer vooruitziend. Dankzij de fracking technologie en het ontginnen van diverse grote schaliedeposito’s is er in de VS momenteel een ware energie-revolutie gaande.

De VS verwacht binnen 10 jaar energie-onafhankelijk te zijn, en voor het vervoer van al deze olie en gas wordt naast de gebruikelijke pijpleidingen veel gebruik gemaakt van spoorwegtransport-bedrijven.

Als tegemoetkoming aan alle kleinere aandeelhouders van het overgenomen BNSF kwam Buffett met een unieke en on-karakteristieke mededeling: er zou een splitsing van Berkshire aandelen komen! Iets wat hij tot dan toe had uitgesloten zou nu als onderdeel van het overnamepakket worden uitgevoerd. De prijzen van zowel de Berkshire Class A (BRK-A) als de Berkshire Class B (BRK-B) aandelen lagen historisch gezien altijd al te hoog voor wijdverspreide aankoop door kleine particuliere beleggers. Maar nu met de overname lagen ze ook te hoog voor compensatie aan BNSF aandeelhouders. Als oplossing voor dit (dubbele) probleem besloot Buffett om de BRK-B aandelen 50/1 te splitsen zodat een Class B aandeel in plaats van USD 3.500 voor

USD 70 kon worden aangekocht (cijfers van 11 feb 2010). Het zeer gewilde Berkshire aandeel kwam hiermee in het bereik van velen! Een ander voordeel van de splitsing was de notering van BRK/B aandelen op de Standard & Poor 500 index ter vervanging van het verdwenen BNSF aandeel. Om een S&P 500 notering te verkrijgen is ruime verspreiding en verkrijgbaarheid van de aandelen een vereiste, en dat was voorheen met BRK aandelen niet het geval. Maar dankzij de 50/1 split is dit inmiddels geen probleem.

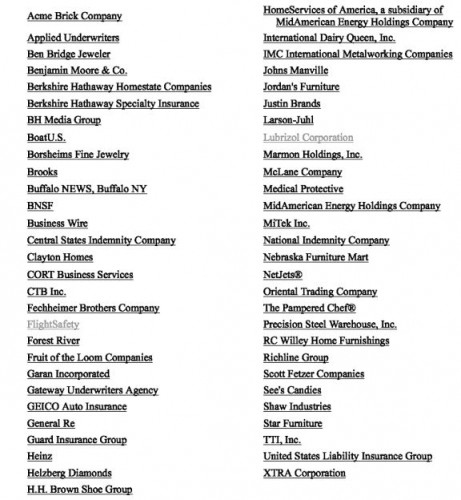

Overige bedrijven (subsidiaries)

Naast de eerder vermelde verzekeringen, nutsbedrijven, en spoorweg activiteiten heeft Berkshire Hathaway nog een kleine 50 subsidiaries in de portefeuille zitten. De nieuwste aanwinst binnen deze groep is de iconische H.J Heinz Company. Berkshire Hathaway ging in 2013 een samenwerking aan met het Braziliaanse beleggingsconsortium 3G, en nam voor USD 12,5 miljard een belang van 50% in de bekende ketchupfabrikant. Deze ‘overige’ bedrijven noteerden in 2013 een gezamenlijke omzet van USD 94,8 miljard, met een ‘winst vóór belasting’ van USD 7,7 miljard.

Lijst van de Berkshire Hathaway subsidiaries (incl. vezekeringen, nutsbedrijven, en spoor)

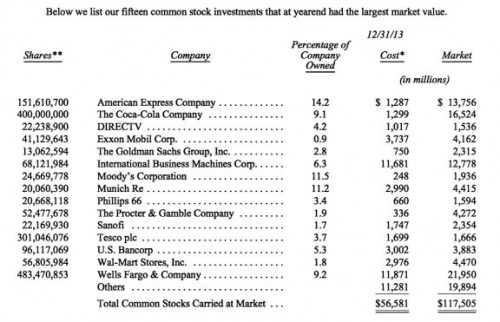

Beleggingen

Naast de eigen bezittingen heeft Berkshire Hathaway ook een beperkt belang in een aantal beursgenoteerde bedrijven. Deze portefeuille had per eind 2013 een marktwaarde van

USD 117 miljard, een kleine 38% van de huidige beurswaarde van Berkshire Hathaway.

De 4 grote posities zijn Coca-Cola, IBM, American Express, en Wells Fargo.

De 15 grootste posities van Berkshire Hathaway gemeten naar marktwaarde (31/12/13)

Is de leeftijd van Warren Buffett een risico?

De opvolging van Warren Buffett speelt ongetwijfeld ook een rol bij de onderwaardering van zijn bedrijf, want het succes van Berkshire Hathaway is zonder twijfel voor het overgrote deel te danken aan zijn ervaring, wijsheid, en fenomenale beleggingsinzicht. De beste man heeft met gezond verstand een belegging’s succes story neergezet die wellicht nooit meer wordt geëvenaard, en men vraagt zich af hoe het met dit bedrijf verder zal gaan als Buffett besluit te stoppen. Of in het ergste geval plotseling komt te overlijden. De beste man is recentelijk 84 jaar oud geworden, en al heeft hij naar eigen zeggen een calloptie op 120 jaar afgesloten, ook voor Buffett is het eeuwige leven niet weggelegd.

Maar goed, zolang hij in staat is het bedrijf te leiden zal hij doorgaan met beleggen op de manier die hij al 48 jaar heeft toegepast. Buffett heeft aangegeven dat als de tijd rijp is hij een CEO opvolger zal aanwijzen, alsmede enkele ondersteunende CIO’s (chief investment officers). Twee CIO’s heeft Buffett een tijdje geleden al geïnstalleerd, Todd Combs en Ted Wechsler, en beide heren zijn uitstekende beleggers die naar verluidt al een groot deel van de Berkshire Hathaway portefeuille met succes beheren. Daarnaast worden alle bedrijven van Berkshire door een eigen management aangestuurd, en werken dus geheel zelfstandig zonder de invloed van Warren Buffett. De filosofie van Buffett is altijd geweest om het dagelijks bestuur van aangekochte bedrijven intact te houden (slecht functionerende gevallen daargelaten), dus er is geen enkele reden om aan te nemen dat de succesvolle verzekeringsmaatschappijen, nutsbedrijven, spoorwegen, etc, bij een vertrek/overlijden van Buffett in een vrije val terechtkomen.

Het is aannemelijk dat de koers van Berkshire Hathaway bij een plotseling overlijden van Buffett zal dalen. Analisten buigen zich al geruime tijd over deze mogelijkheid, en de verwachting is dat het bedrijf initieel 10% – 20% op de markt zal moeten inleveren. Mocht dit gebeuren (en dat is nog maar de vraag) dan zal het Berkshire Hathaway in staat stellen om tegen een nog lager tarief aandelen terug te kopen, en is het ons inziens een prima moment om uw eigen positie verder uit te breiden. Maar zoals gezegd is genoemde daling slechts een gok. Als er een soort historisch vergelijk moeten worden gezocht komt het overlijden van Apple oprichter Steve Jobs aardig in de buurt. Jobs werd eveneens gezien als een visionair en was zonder twijfel de grote man achter het huidige succes van ‘zijn’ Apple. Dus toen hij op 24 augustus 2011 als gevolg van een ernstige ziekte zijn CEO verantwoordelijkheden neerlegde was er veel twijfel over de toekomst van het bedrijf. Maar de zorgen bleken ongegrond. De koers van Apple noteerde indertijd USD 380,- per aandeel, en werd daags na het nieuws slechts 1% – 2% lager verhandeld. En ook toen Jobs 6 weken later kwam te overlijden daalde het aandeel niet meer dan 1%. Inmiddels wordt Apple voor USD 541,- per aandeel verhandeld, en is het al geruime tijd ‘s werelds meest waardevolle bedrijf.

Buffett is net als Jobs de grote inspirator en leider binnen z’n bedrijf. Gelukkig is hij nog altijd gezond van lijf en leden, presteert beter dan ooit, en hopelijk kunnen we nog vele jaren van hem genieten. Maar mocht hij onverhoopt komen te overlijden dan is Berkshire Hathaway als bedrijf gezond genoeg om onder kundig beheer van Todd en Ted (e.a.) te blijven groeien.

Waardering

Hoe kom je tot een goede waardering van dit uitzonderlijke bedrijf?

De waarde van de investment portfolio (beursgenoteerde bedrijven en de liquiditeiten) is gemakkelijk te bepalen aan de hand van de actuele koersen. Maar een waardering van de rest van het bedrijf is wat moeilijker in te schatten, en zal ook altijd een schatting/aanname blijven.

Om ons stervelingen enigszins tegemoet te komen geeft Buffett in zijn beroemde “letters to stockholders” een leidraad voor de bepaling van de intrinsieke waarde van zijn bedrijf. Allereerst wordt per aandeel gekeken naar de ‘winst vóór belasting’ van de private activiteiten (excl. verzekeringen). Daar wordt per aandeel de ‘winst vóór belasting’ van de verzekeringsactiviteiten bij opgeteld, en dit wordt vermenigvuldigd met een factor 12. Bij deze uitkomst telt men de waarde van de investment portfolio (per aandeel) op, en dan heb je een aardige beraming van de intrinsieke waarde per aandeel van Berkshire Hathaway. Natuurlijk zijn er analisten die een wat meer conservatieve factor 10 (of 8) gebruiken ipv 12, of die de verdiensten van de verzekerings-tak uit behoudendheid halveren. En zo zijn er ongetwijfeld nog vele variaties op dit thema.

Wij hanteren in ieder geval de volgende berekening gebaseerd op de cijfers uit het jaarverslag 31/12/2013. De ‘winst vóór belasting’ (per aandeel) van de private activiteiten (excl. verzekeringen) kwam uit op USD 9.116,- per aandeel. De ‘winst vóór belasting’ van de verzekeringsactiviteiten kwam uit op USD 1.879,- per aandeel (dit werd berekend door winst uit verzekeringen (USD 3,09 miljard) te delen door de uitstaande aandelen BRK/ A equivalent (1,644 miljoen)).

USD 9.116,- + USD 1.879,- = USD 10.995,- Dit bedrag vermenigvuldigen we met factor 12 = USD 131.940,-

In het jaarverslag van Berkshire Hathaway staat dat de investment portfolio eind 2013 een waarde vertegenwoordigde van USD 129.253,- per aandeel Berkshire Hathaway. Als we hier het eerder berekende USD 131.940,- bij optellen komen we uit op een intrinsieke waarde voor Berkshire Hathaway van USD 261.193,- per aandeel.

Als we dit afzetten tegen de huidige beurskoers (4/4/2014) van USD 186.287,- per aandeel is er een verschil van USD 74.906,- tussen intrinsiek en beurs. Berkshire Hathaway wordt dus verhandeld tegen een discount van 29%, of anders gezegd voor elke dollar aan waarde betaal je nu slechts 71 cent.

Bovenstaande berekeningen zijn gemaakt aan de hand van de A-aandelen. Om de intrinsieke waarde per B-aandeel te berekenen: USD 261.193,- / 1.500 = USD 174,-

De B-aandelen worden momenteel (4/4/2014) verhandeld voor USD 124,31 per aandeel.

Berkshire Hathaway zag z’n netto waarde in 2013 met USD 34 miljard toenemen. Met strategische acquisities als Heinz, NVEnergy, IMI Engineering, belangenuitbreidingen van Iscar Metalworks en Marmon Holdings, en de beschikking over een fenomenale insurance float van USD 77 miljard, lijkt het aannemelijk dat Buffett en consorten de intrinsieke waarde van Berkshire Hathaway de komende jaren verder zullen uitbreiden. Of de huidige beurswaarde van het bedrijf ooit gelijk wordt aan de NAV (intrinsiek) weet niemand, maar gelet op de huidige onderwaardering van Berkshire Hathaway mag je bij BRK/A en BRK/B aandelen op z’n minst spreken van een aantrekkelijk groeipotentieel.

Credit rating agencies als Fitch en Moody’s hebben lauw gereageerd op de activiteiten van Berkshire Hathaway. Zij vinden dat er teveel wegen worden ingeslagen die afwijken van Berkshire’s ‘core business’, namelijk verzekeringen. Als gevolg krijgt Berkshire niet langer de felbegeerde AAA rating. Maar daar zullen ze in Omaha (Berkshire HQ) niet wakker van liggen. Fitch en Moody’s hebben in het verleden rijkelijk lopen strooien met allerhande malafide AAA ratings die in grote mate hebben bijgedragen aan de huidige wereldwijde financiële malaise. Er zullen weinig goed geïnformeerde beleggers zijn die zich nog om hun AAA rating bekommeren.

Dit artikel is tot stond gekomen door samenwerking met mijn collega Peter Havik van de Beleggersnieuwsbrief. Beleggersnieuwsbrief.nl is een innovatieve website in Nederland die financiële informatie verstrekt aan beleggers die interesse hebben in beleggen op de lange termijn.

Voor meer informatie over actuele ontwikkelingen en beleggingsadvies gericht op value fondsen, verwijs ik u graag naar de website www.beleggersnieuwsbrief.nl of mail naar m.essers voor een gratis rapport.

drs. Maurice Essers (linkedin)

Dohmen & Otten Vermogensbeheer en Lunar Vermogensbeheer

De klanten van Dohmen & Otten Vermogensbeheer en Lunar Vermogensbeheer hebben een positie in dit fonds. De auteur zelf heeft een positie in dit fonds. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.