Value beleggen is een techniek waarbij men op zoek gaat naar ondergewaardeerde bedrijven. Berkshire Hathaway Inc. is een beleggingsfonds dat op deze manier te werk gaat. Vorige keer is het bedrijf heel even ter sprake gekomen. Berkshire bezit aandelen van bedrijven en koopt hele bedrijven op. Het is een conglomeraat en heeft wereldwijd meer dan 286.000 werknemers. Verzekeren en herverzekeren is de kern van de onderneming. Warren Buffet is algemeen directeur van dit bedrijf. Gemeten naar beurswaarde behoort Berkshire tot de top vijf van grootste concerns in de Verenigde Staten.

Klik met de muis op de tabellen voor een vergroting (openen in nieuw venster)

Een van de factoren die bij Berkshire Hathaway Inc. de basis van succes vormen is, doordat er voor de bedrijven die worden overgenomen er nauwelijks iets verandert. Het belangrijkste is dat alle belangrijke bedrijven in Berkshire Hathaway Inc. een buitengewoon goede performance hebben behaald, goede vooruitzichten hebben en slechts gedeeltelijk een correlatie hebben met de economische omstandigheden van dit moment.

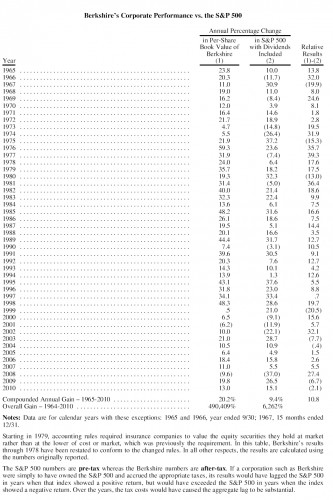

Een belegging van USD 10.000,- in 1965 in aandelen Berkshire Hathaway Inc. tegen een prijs van USD 7,50 zou nu een bedrag van USD 161.599.596,- op huidige beurskoers opleveren (zie performance).

Vanwege de complexiteit van het bedrijf wordt Berkshire niet altijd op de juiste manier gewaardeerd. Weinig analisten van banken volgens en rapporteren over Berkshire. Daarnaast werden de aandelen verhandeld op een relatief hoge prijs. De A-aandelen (hoog stemrecht) op USD 123.000,- en de B-aandelen rond de USD 4.000,-. De B-aandelen zijn echter opgesplitst en nu verkrijgbaar tegen een prijs van USD 83,-.

Waardering

Aan de hand van de actuele koersen zijn de beursgenoteerde bedrijven die in portefeuille van Berkshire zitten eenvoudig te bepalen. Het jaarverslag geeft aan dat deze een waarde vertegenwoordigen van USD 88.000,-

Vanuit het jaarverslag wordt in de “letter” aangegeven dat men voor bepaling van de waardering van Berkshire voor de winst voor belasting een factor van 12 gebruikt. Dit komt overeen met een koers/winst verhouding van 18.

De geschatte winst voor belasting is USD 5.200,- per aandeel en de opbrengst voor de verzekeringstak is USD 2.000,- per aandeel. Resulterend waarde per aandeel: (USD 5.200,- + USD 2.000,-) * 12 = USD 86.400,-.

Kortom USD 86.400,- + USD 88.000,- = USD 174.400,- per aandeel Berkshire.

Voor 2011 wordt een groei van 5% geraamd en een vrije cashflow van USD 4.000 per aandeel. Tezamen USD 186.400,- per aandeel!

De huidige waarde beurskoers per 31 maart 2011 is USD 125.300,- hetgeen wil zeggen dat het stijgingpotentieel 48,76% als de koers naar intrinsieke waarde gaat.

Verhouding A-aandelen : B-aandelen = 1: 1500 ofwel in beurskoers USD 186.400 : USD 124,27.

Gezien de grote omvang van het conglomeraat en de frequente overnames betreft de berekening een ruwe inschatting. Ook moet men niet vergeten dat Warren Buffet en zijn compagnon Charles Munger een respectabele leeftijd bereiken.

Ondergetekende heeft zelf geen positie in deze belegging. Klanten wel. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.