Hét kenmerk van het huidig economische herstel is wel, dat voor slechts een enkeling het aanvoelt als herstel. Steeds is er weer gerede twijfel aan de kracht ervan of ziet men nieuwe of oude bedreigingen opduiken. Het mooiste voorbeeld ervan is het alsmaar voortdurende Griekse drama. Het idee dat het herstel versnelt om spoedig daarna te vertragen, heeft al tot de stelling geleid dat sinds de crisis van 2008 het erop lijkt dat cycli korter worden. Daar is echter nog onvoldoende grond voor te vinden.

Een normaal herstel

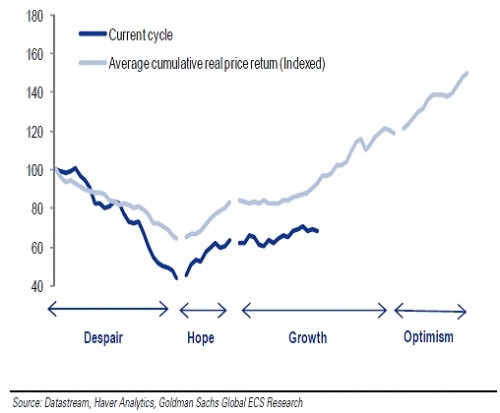

Als er vanuit een economisch perspectief weinig is dat een verkorting van de cycli staaft, geldt dan dezelfde conclusie als van het perspectief van de financiële markten naar de cyclus kijken? Goldman Sachs heeft een kwalitatieve vergelijking gemaakt met eerdere cycli. Daarvoor is de zogeheten ‘ equity cycle’ onderverdeeld in vier fases.

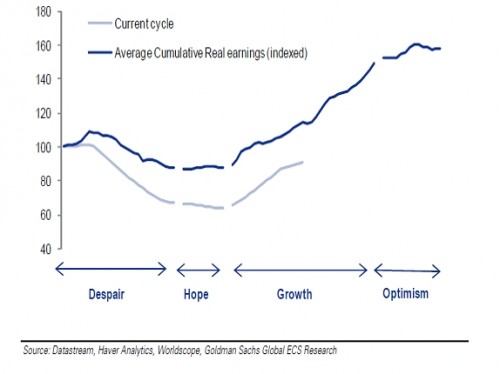

De eerste fase is die van de Wanhoop. De markt gaat uit van een verslechtering van de economie en dat heeft consequenties voor de winstverwachtingen. De koers-winstverhoudingen klappen in elkaar. De tweede fase is die van de Hoop: er is sprake van een kort maar heftig herstel van de markt. De kracht van het herstel is gebaseerd op een combinatie van het bereiken van het economisch dal en de verwachting dat nieuwe winstgroei in het verschiet ligt. De derde fase is de zogeheten Groeifase. Dit is een periode die gemiddeld 33 maanden duurt. Winstgroei drijft het herstel op de internationale markten. Deze fase eindigt wanneer het belang van de koers-winstverhoudingen belangrijker wordt voor het ondersteunen van de financiële markten dan de reële winstgroei bij bedrijven. Wanneer dat het geval is spreken we van de Optimistische fase.

Goldman Sachs laat de derde fase beginnen in januari 2010. Het herstel is gebaseerd op een sterke winstgroei bij bedrijven van gemiddeld 27,7%. Echter, in vergelijking met eerdere Groeifases blijft deze fase achter. Historisch gesproken bedraagt average rate of return in de Groeifase 10,9%. Daar steekt de huidige -0,7% duidelijk mager bij af.

Figuur 1

Daarmee is echter niet alles gezegd. De geschiedenis leert ook, dat in de loop van de fase opbrengsten de neiging hebben te groeien. Dat zou kunnen impliceren dat de huidige cyclus verre van over is en dat de fase van versnelling in de groei van de opbrengsten nog moet komen, maar nog een tijdje op zich zal laten wachten. Die stelling is zo vreemd nog niet als we beseffen, dat de winstgroei in deze fase ook achter blijft bij eerdere periodes. Historische feiten, zoals daar zijn de ontwikkeling van de output gap en de werkloosheid, onderstrepen de opvatting dat het nog wel even kan duren voordat de Optimistische fase aanbreekt. Zowel de ontwikkeling van de output gap en de werkloosheid blijven achter bij wat historisch gebruikelijk is.

Geschiedenislessen

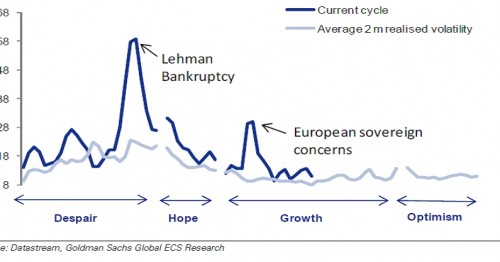

De geschiedenis leert geen echte lessen maar laat wel min of meer identieke situaties zien. Welke historische situatie laat zich het best vergelijken met die van de huidige cyclus, meer in het bijzonder met de huidige Groeifase. Goldman denkt dat de huidige gang van zaken zich nog het best laat vergelijken met de lange fase in de jaren negentig van de vorige eeuw, die volgde op de structurele schokken daaraan vooraf gaand. Ter schraging van hun keuze wijzen de bankiers op de volatiele ISM cijfers aan het begin van de jaren negentig en die van de huidige Groeifase. Op basis van al deze, voornamelijk kwalitatieve, bespiegelingen komen ze bij Goldman Sachs tot de conclusie dat de huidige Groeifase tot na 2012 zal aanhouden.

Maar het is echter geen gelopen race, omdat de bedreigingen voor het herstel groter zijn dan gemiddeld. Dat laat zich weer mooi aflezen aan de hoger dan gemiddelde volatiliteit in de huidige cyclus. Het is een uitdrukking van deze risico’s. Met andere woorden: wees op uw hoede en reken uzelf niet op voorhand rijk.

Dr. C.A.M. Wijtvliet

corwijtvliet@dekritischebelegger.nl

De auteur is zelfstandig gevestigd analist. Hij schrijft over uiteenlopende onderwerpen die de beleggingswereld raken. Daarnaast geeft hij lezingen en presentaties. De auteur is als partner verbonden aan De Weygerbergen, bureau voor performancemeting en vermogensbegeleiding in Eindhoven, www.Weygerbergen.com. Hij schrijft zijn columns op persoonlijke titel.

1 gedachte over “De aandelencyclus en herstel”

De geeschiedenis leert dat GS niet heel erg betrouwbaar is…niet omdat ze geen verstand van zaken hebben, maar een andere agenda hebben dan Jan met de Pet.

tot zover het herstel (GS kennende zitten ze short, nadat ze de wereld geadviseerd hebben long te gaan);

Arbeidsmarkt VS zet beurzen op verlies

Vrijdag 8 juli 2011 17:45

AMSTERDAM (ANP) – Slechte berichten over de Amerikaanse arbeidsmarkt hebben vrijdag gezorgd voor aanzienlijke verliezen op de Europese beurzen. Door de zorgen over het herstel van de economie leverden de koersen over een breed front in. Ook de olieprijs ging sterk omlaag.

In Amsterdam verloor de AEX-index 0,8 procent tot 342,48 punten. De MidKap eindigde 1,3 procent lager op 599,62 punten. In Londen, Frankfurt en Parijs gingen de graadmeters 0,9 tot 1,7 procent omlaag.

Uit nieuwe cijfers bleek vrijdag dat de werkgelegenheid in de VS afgelopen maand nauwelijks is gegroeid, terwijl de werkloosheid opliep tot het hoogste niveau sinds eind 2010. Die ontwikkelingen waren veel slechter dan voorzien.