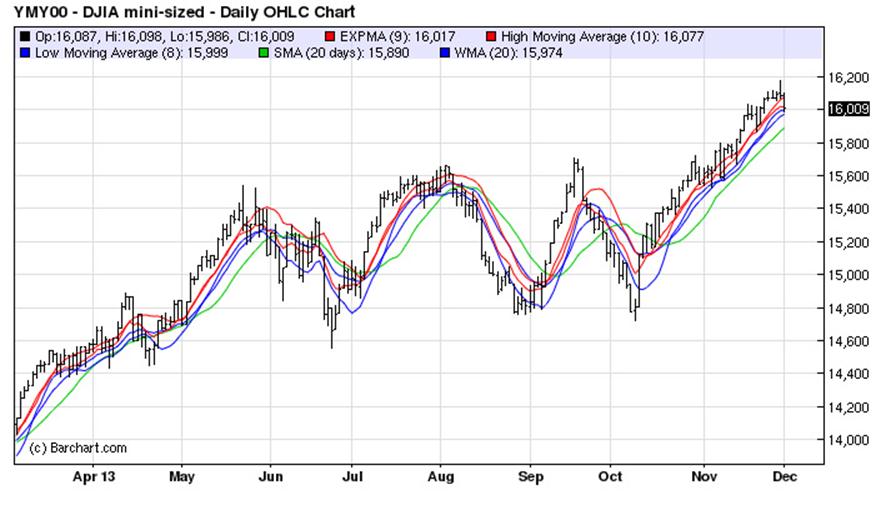

In Nederland beukt de AEX alweer een tijdje op de magische grens van 400 punten. Daarmee zou deze beurs terug zijn op het niveau van vóór de crisis. Het is onmiskenbaar dat de AEX ver vooruit loopt op het herstel in de reële economie. In de VS laten de financiële markten het ene na het andere record noteren. Voor het eerst sinds 13 jaar staat de Nasdaq weer boven het niveau van 4000 punten. De Dow en de S&P 500 noteren op nooit eerder geziene niveaus van respectievelijk 16000 en 1800 punten. De goede tijden van voor 2008 lijken definitief terug. Sterker nog, de tijden zijn zelfs beter, want alle assets blijven maar stijgen of het nu om bitcoins gaat of om landbouwgrond.

-

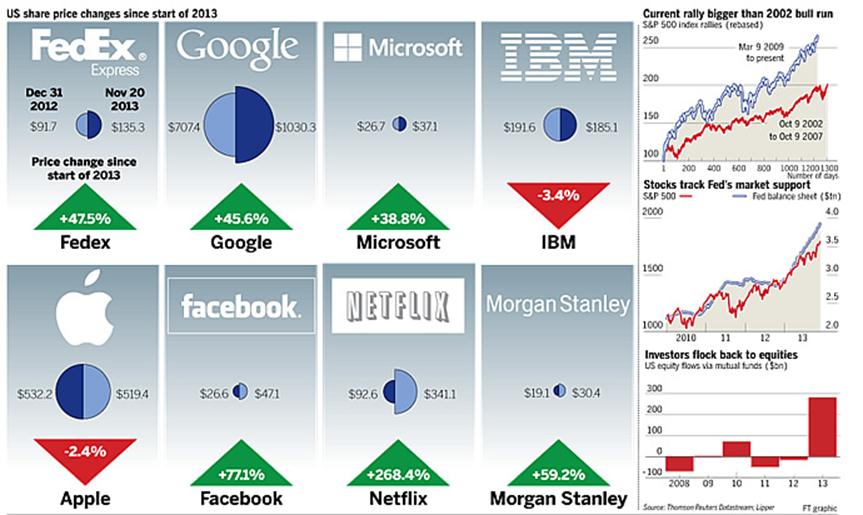

De stijging van de S&P 500 loopt parallel aan het uitdijen van de balans van de Fed.

-

Beleggers in de VS hebben dit jaar $ 285 miljard in aandelenfondsen en ETF’s gepompt

-

Amerikaanse indices voor transport en small-caps zijn dit jaar al 30% gestegen

- De zogeheten Shiller k/w voorspelt dat opbrengsten van beleggingen in de nabije toekomst gaan dalen

Toch is er alle reden om vraagtekens te zetten bij. Financiële markten lijken te profiteren van twee tegenstrijdige trends. De eerste is de realiteit van vandaag en de tweede die van morgen. Ze hebben gemeen, dat ze weinig van doen hebben met fundamentals, de zogeheten onderliggende waarden. De financiële markten worden vandaag de dag gestimuleerd door het monetaire verruimingsbeleid van centrale bankiers als Ben Bernanke en Haruhiko Kuroda. Als het aan Janet Yellen ligt, de opvolger van Bernanke, dan gaan de Amerikanen voorlopig nog door met stimuleren. Volgens haar is van gevaar van een bubbel op financiële markten nog absoluut geen sprake. De aanhoudende toevloed van liquiditeiten kan de markt voorlopig nog verder omhoog duwen. Volgens Marc Faber kan de markt nog wel met 20% omhoog onder de huidige omstandigheden. Hij waarschuwt echter tegelijkertijd voor een noodzakelijke correctie. Die kan in zijn ogen niet uitblijven.

Figuur 1 Marc Faber denkt dat een correctie onvermijdelijk is

Tegelijkertijd woedt de discussie over de vraag of en wanneer de Fed gaat afbouwen, taperen, onverminderd voort. Er is onder insiders een groeiende groep, die denkt dat op afzienbare termijn taperen onvermijdelijk is. Dat impliceert een sterkere dollar, verbeterde fundamentals en wellicht eindelijk een aantrekken van de bedrijfsinvesteringen. Ook dit geloof duwt de financiële markten verder omhoog. Het resultaat is, dat een reeks van bedrijven hun koersniveau met tientallen procenten hebben zien stijgen.

Figuur 2 Koersen stijgen naar astronomische hoogtes

Is de markt inmiddels overgewaardeerd, te duur? De koers-winstverhouding van de S&P staat nu op 17X tegen 14X aan het beging van het jaar. Ook hier zijn we terug op niveaus van voor de crisis. Dat wil volgens de bankiers van JP Morgan niet zeggen dat de markt overspannen is. Zij wijzen erop dat in 1999 de k/w voor de S&P 500 24X beliep. In hun ogen is er eerde sprake van een evenwichtige waardering. Dat klinkt tamelijk logisch, maar is het niet. De stijging van de markten is vooral het gevolg van de toestroom van liquiditeiten en niet van een verbetering van winsten. Die laatste verbeteren wel, maar dat is vooral te danken aan kostenbesparingen en aan een grootschalige inkoop van eigen aandelen.

Met andere woorden, de kloof tussen de markten en de reële economie wordt alleen maar breder. Het inkomen van de gemiddelde Amerikaan is absoluut niet gestegen. Sterker nog inkomens staan wereldwijd onder druk. Dat maakt het aannemelijk, dat de vraag in het komend jaar waarschijnlijk nog lager zal zijn dan dit jaar. Hoe logisch is het dan, dat prijzen voor allerlei assets alsmaar blijven stijgen? Het maakt het in ieder geval waarschijnlijk, dat de markt aan de vooravond staat van een grote correctie. Zo denkt althans Nobelprijs winnaar Robert Shiller in een recent interview met het Duitse blad Der Spiegel.

INVINCO

Een cynische Amerikaanse analist waarschuwde onlangs voor het zogeheten greater fool effect. Je koopt effecten in de hoop die voor meer aan een ander te kunnen doorverkopen. In dat geval slaat de gekte toe. Bij Invinco willen wij u waarschuwen voor deze gekte. Koop niet tegen elk aannemelijk bod, maar overleg eerst met professionals. De professionals van INVINCO staan u graag met raad en daad bij.

- Wij hebben een jarenlange ervaring en expertise in de wereld van de commodities en valuta’s

- Volledige vergunning van de AFM te Amsterdam en van de FSMA te Brussel

- Effectenrekening op eigen naam

- Full-Service, eigen accountmanager

- Liquide investering

Gratis nieuwsbrief

INVINCO biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van Invinco GmbH en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst.