“De angst om geld te verliezen is een krachtige factor in de beleggingswereld”, zo schreef ik in een column in 2008. Men is huiverig voor het gevaar van een beurskrach. Doemverhalen komen echter zelden uit. Dat blijkt uit een studie van William Goetzmann, Dasol Kim en Nobelprijswinnaar professor Robert Shiller.

Een typische belegger gelooft dat de kans op een enorme beurskrach groter is dan 20% in de komende zes maanden. Hun studie is gebaseerd op enquêtes die sinds 1989 gehouden worden. Er wordt gevraagd hoe groot zij de kans achten op een beurskrach à la 1987 of die van 1929. In het eerstgenoemde jaartal daalde de toonaangevende Amerikaanse beursgraadmeter Dow Jones met 22% in een handelsdag. In 1929 vond er een koersval van 12,8% plaats in 1 handelssessie.

In de afgelopen dertig jaar schatten geënquêteerden de kans op een dergelijke daling in de komende zes maanden op 19%. De gemiddelde schatting varieerde in de verschillende perioden maar is nooit onder de 10% gezakt. In de meest recente enquête lag dit zelfs boven het gemiddelde: 22,2%.

Het blijkt echter dat de kans op een beurskrach in de komende zes maanden feitelijk op slechts 0,79% ligt sinds 1896. Professor Xavier Gabaix heeft een aantal jaar geleden een formule opgesteld die de kans op een daadwerkelijke forse koersdaling berekend: slechts 0,92%.

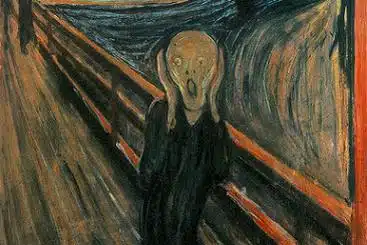

De discrepantie tussen ratio en emotie is dus aanzienlijk. Een typische belegger schat de kans op een beurskrach dus 24 maal hoger in dan het feitelijke risico. Hier speelt dus angst een belangrijke rol. Die wordt aangejaagd door media die gefocust zijn op slecht nieuws. Allerlei doemprofeten verschijnen ten tonele om het einde der tijden aan te kondigen. Goeroes crashen en per definitie op het hoogtepunt van hun roem. De status van een goeroe bereikt zijn piek wanneer hij volledig door de massamedia wordt geaccepteerd.

Een andere factor is dat beleggers verbanden graag lineair zien. Tijdens het hoogtepunt van de crisis van 2008-2009 schatten beleggers de kans op een beurskrach op 25% in. Terwijl de beurs een cyclisch fenomeen is wordt daar een lineair verband in gebracht.

De natuurlijke tendens van de beurs is om te stijgen met perioden van flinke correcties. Een beurskrach is dus uitzonderlijk. Daarnaast achten slimme beleggers na een forse koersdaling het opportuun om in te stappen. Natuurlijk is er ook kans op een Japan-achtige daling die meer dan 20 jaar duurt. In dat verband bracht consultancyfirma McKinsey een rapport uit dat de rendementen de komende 20 jaar zullen tegenvallen.

Niemand kan een beurskrach voorspellen. U kunt zich hiervoor verzekeren (door bijvoorbeeld putopties te kopen) maar dat kost geld en gaat ten koste van het rendement. Beleggen is ook een kwestie van tijd. Als u horizon steeds kleiner wordt en u heeft al veel rendement gemaakt is het raadzaam om “veiliger” te gaan beleggen door onder andere meer te spreiden. Een goed middel om gespreid te beleggen zijn de zogenaamde indextrackers.

1 gedachte over “Doemverhalen komen zelden uit”

Even geduld a.u.b…

Men wil gewoon te snel. Dat onheil komt er, maar wel even geduld..