Enige tijd geleden publiceerde Hans van der Helm op het Forum van DeKritischeBelegger.nl een handelssysteem op de DAX. In het kort kwam het hierop neer dat hij long ging na twee opeenvolgende dagen met lagere slotkoersen en hij ging short na twee opeenvolgende dagen met hogere slotkoersen.

Indien er een derde handelsdag ontstond met opnieuw een lagere slotkoers kocht hij een tweede positie. Hij verkocht zijn (afzonderlijke) posities als deze op winst stonden dan wel na drie dagen. Instappen en uitstappen geschiedde op het einde van de handelsdag dus op het einde van de tweede achtereenvolgende dag dat er een lagere slotkoers werd genoteerd (de tweede lagere notering is dan nog geen feit). Als scheidslijn tussen short en long gebruikte hij een 200-daags voortschrijdend gemiddelde van de slotkoersen (de MA200). Zijn winst kwam naar zijn zegge (en berekend sinds 2000) op 77%. Een simpel en eenvoudig systeem dat de aandacht verdient van beleggers die geïnteresseerd zijn in de korte termijn handel.

Aanvulling van een forumlid

Het systeem van Van der Helm had onze bewondering maar wij zouden er hier niet op teruggekomen zijn ware het niet dat een deelnemer aan het Forum opmerkte dat hij een aanvullende strategie had: “indien geen winst op de eerste dag: bijkopen en hiermede doorgaan tot het geheel op winst staat”. Hij koopt dus ook op hogere dagen bij, uiteraard zolang hij nog geen winst genomen heeft.

Martingale

Het systeem van het forumlid heeft duidelijk het karakter van de Martingale formule die in casino’s op de roulette wordt gebruikt. Het is een systeem dat altijd (ja, u leest het goed), altijd winst maakt. Men kan hier dus niet mee verliezen, maar men moet daarvoor wel aan bepaalde regels voldoen. Speel alleen maar op een en dezelfde mogelijkheid die alleen maar ja of nee geeft. Wij geven hier het voorbeeld van de keuze op de roulettetafel tussen rood of zwart. Men zet in op een van de twee kleuren.

Na ieder verlies verdubbelt men zijn inzet (nog steeds op dezelfde kleur) en men gaat net zo lang door totdat het balletje inderdaad op de gekozen kleur valt. Iedere keer als dit gebeurt begint men opnieuw. Het is eenvoudig in te zien dat men hiermede altijd wint. Het probleem is echter dat men een groot kapitaal achter de hand moet hebben. Stel dat zwart negen keer achter elkaar uitkomt terwijl men rood gekozen heeft. Men moet dan wel telkens zijn inzet inleveren en daarna moet men deze verdubbelen.

Zou men met één Euro beginnen dan moet men na de 9de (opeenvolgend verliezende) zet, € 512 inzetten, terwijl men intussen ook nog eens een bedrag van € 511 verloren heeft. De conclusie is dat het systeem werkt maar het eist forse reserves.

Consequenties voor de uitbreiding op Van der Helm

Terug naar de opmerking van de deelnemer aan het forum. Hij stelt dus dat hij Van der Helm niet volgt als deze op de derde dag na aankoop verlies neemt. Integendeel. Onze deelnemer heeft al bijgekocht op dat moment want hij koopt bij als de eerste dag volgend op de aankoop geen winst oplevert. Als hij dus op die tweede dag geen winst kan nemen koopt hij bij tegen de slotkoers van de dag volgend op de eerste aankoop (wanneer dit een dag met een lagere slotkoers is koopt Van der Helm ook).

Maar op de derde dag stapt Van der Helm, als hij zijn posities niet met winst kan verzilveren, eruit en neemt hij zijn verlies. Onze deelnemer daarentegen koopt dan opnieuw bij en hij gaat door totdat hij zijn winst kan nemen. Het essentiële verschil met het Martingale systeem, dat wij hierboven beschreven, is het feit dat hij zijn inzet niet hoeft te verdubbelen. Daarmede vermindert hij het kapitaalbeslag aanzienlijk, maar de vraag is natuurlijk of de beurs beantwoordt aan de kansberekening van het roulette spel want deze kansberekening stelt dat er altijd een keer zal komen dat de gekozen kleur inderdaad uitbetaalt.

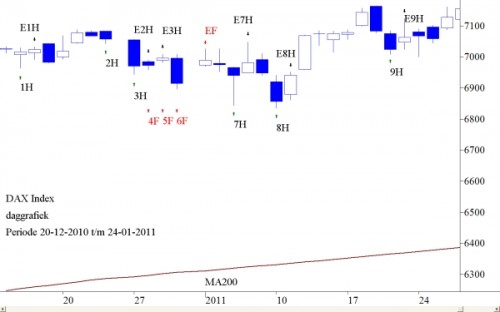

Een dergelijke garantie hebt u op de beurs niet (ook al heeft de beurspraktijk tot op heden anders uitgewezen). Wij hebben een en ander eens bekeken en wij hebben daarvoor net zoals Van der Helm deed, de DAX-koersen genomen. U vindt hieronder enkele grafieken die genomen zijn uit de lange reeks van koersen van de DAX, die ons ter beschikking staat. De keuze van de tijdsperiodes die wij hieronder laten zien is volslagen willekeurig inzoverre dat ons enige criterium was dat wij gezocht hebben naar grafieken waarin voorkwam wat wij zochten.

De eerste tijdperiode: Winsten

Wij laten een aantal tijdperiodes zien om u te wijzen op de mogelijkheden en de pittfalls van het systeem van onze forumdeelnemer. De gedeeltes van de grafieken die wij laten zien zijn geen eenmalige gevallen. Vergelijkbare periodes kan men terugvinden op andere tijden, zij het dat de eerste grafieken waarin wij enkele winstkansen laten zien, veel vaker voorkomen dan de grafiek die wij later tonen, waarin u het grote probleem van deze techniek tegenkomt. Het valt onmiddellijk op, als men naar de koersen kijkt, dat onder normale omstandigheden er zich geen enkel probleem voordoet.

De regelmaat van opgaande dagen wordt onderbroken door neergaande dagen maar de golfbeweging neemt normaliter in het algemeen nooit een dusdanige omvang aan, dat men door uitbreiding van de positie in echte problemen geraakt. Alleen in periodes waarin er veel candles gevormd worden van dezelfde kleur ontstaat gevaar. Wij geven hieronder een voorbeeld door middel van een stukje van de grafiek van de DAX in de periode 12-15-2010 tot 01-21-2011.

Wij zullen eerst zien wat het systeem van Van der Helm deed in deze periode. Let hiervoor op alle signalen die met een H zijn geïdentificeerd.

Op 15-12-2010 (bij 1H) wordt gekocht. De slotkoers van die dag is 7.016. Op 16-12-2010 (E1H = Exit 1H) volgt een hogere koers. De positie wordt gesloten tegen de slotkoers van 7.024. De winst bedraagt 8 punten. Neem er nota van dat wij alles berekenen zonder aandacht te schenken aan transactiekosten, slippage (handelsmarges) en dergelijke. Wij handelen ook steeds tegen de slotkoers al is dat niet altijd mogelijk.

Op 23-12-2010 (2H) volgt opnieuw een tweede lager slot. Wij kopen voor 7.057. De dag daarop (27-12-2010; 3H) is er opnieuw sprake van een lager slot. Wij kopen bij voor 6.970. Op 28-12-2010 (E2H) moeten wij de eerste positie verkopen want dit is de derde dag. Koers 6.972. Verlies 85 punten. Op 29-12-2010 (E3H) verkopen wij de tweede positie op 6.995 (derde dag). Winst 25 punten. Het netto resultaat van deze periode is een verlies van 60 punten.

Op 5-01-2011 (7H) volgt opnieuw een koopsignaal. Koers 6.939. Verkoop geschiedt op de dag erna tegen een koers van 6.981 (E7H). Winst 42 punten.

Op 10-01-2011 (8H) kopen wij tegen een slotkoers van 6.857. Verkocht wordt op 11-01-2011 tegen 6.941 (E8H). Winst 84 punten.

Tot slot volgt er nog een transactie op 20-01-1011 (9H). Koers 7.024. Verkoop geschiedt tegen 7.082 de dag daarop (E9H). Winst 58 punten.

Op dit stukje grafiek doet Van der Helm dus 6 transacties. 5 daarvan worden afgesloten met winst (in totaal 217 punten). Eén transactie wordt afgesloten met verlies (85 punten). Het netto resultaat was 132 punten.

Hieronder in tabel 1 volgt nog een overzicht:

Tabel 1

|

|

Transactie |

Slot |

|

Aantal |

Resultaat |

|

Datum |

nummer |

koers |

Investering |

posities |

|

|

15-dec-10 |

1H |

7.016 |

7.016 |

1 |

|

|

16-dec-10 |

E1H |

7.024 |

– |

0 |

8 |

|

23-dec-10 |

2H |

7.057 |

7.057 |

1 |

|

|

27-dec-10 |

3H |

6.970 |

14.027 |

2 |

|

|

28-dec-10 |

E2H |

6.972 |

6.970 |

1 |

-85 |

|

29-dec-10 |

E3H |

6.995 |

– |

0 |

25 |

|

05-jan-11 |

7H |

6.939 |

6.939 |

1 |

|

|

06-jan-11 |

E7H |

6.981 |

– |

0 |

42 |

|

10-jan-11 |

8H |

6.857 |

6.857 |

1 |

|

|

11-jan-11 |

E8H |

6.941 |

– |

0 |

84 |

|

20-jan-11 |

9H |

7.024 |

7.024 |

1 |

|

|

21-jan-11 |

E9H |

7.082 |

– |

0 |

58 |

|

Totaal |

132 |

Transacties van het forumlid

Ons forumlid doet alles wat van der Helm doet maar op 28, 29 en 30 december 2010 wijkt hij af, want hij koopt bij. De koersen die hij betaalt zijn respectievelijk 6.972, 6.995, 6.914. Zie de rood gekleurde signalen bij 4F, 5F en 6F. Op 03-01-2011 kan hij verkopen tegen 6.989. Zijn winst op deze 5 aankopen (dus inclusief de twee die ook in tabel 1 zijn opgenomen) is ruim 7 punten per positie. Niet veel zult u zeggen,maar van der Helm boekte op de eerste drie dagen van deze periode een verlies van 30 punten per positie. Ons Forumlid heeft het dus beter gedaan. Zijn maximale investering was echter 34.908 punten tegen die van Van der Helm 14.027 punten.

De conclusie uit deze exercitie is dat het systeem van ons Forumlid wel degelijk zijn vruchten af kan werpen, maar hij moet behoorlijk veel moed hebben en veel kapitaal.

Wij hebben alle mogelijkheden opgezocht in de grafiek van de DAX vanaf 1988. Het voorbeeld dat wij hier geven is zeer representatief. Het blijkt dat het blijven zitten en bijkopen vaak de stoploss verliezen weer goedmaakt. Onze cijfers hebben wij opgenomen in tabel 2 hieronder.

Tabel 2

|

|

Transactie |

Slot |

|

Aantal |

Gemiddelde |

Resultaat |

|

Datum |

nummer |

koers |

Investering |

posities |

per positie |

|

|

23-dec-10 |

2H |

7.057 |

7.057 |

1 |

7.057,0 |

68- |

|

27-dec-10 |

3H |

6.970 |

14.027 |

2 |

7.013,5 |

19 |

|

28-dec-10 |

4F |

6.972 |

20.999 |

3 |

6.999,7 |

17 |

|

29-dec-10 |

5F |

6.995 |

27.994 |

4 |

6.998,5 |

6- |

|

30-dec-10 |

6F |

6.914 |

34.908 |

5 |

6.981,6 |

75 |

|

03-jan-11 |

E |

6.989 |

– |

0 |

37 |

|

| Resultaten uit tabel 1 |

184 |

|||||

|

Totaal |

221 |

|||||

Tot zover ons verhaal. In deel 2 (tevens het slot van ons verhaal), dat volgende week verschijnt, zullen wij nader ingaan op een variant voor het forumlid en op de negatieve kant van deze systematiek.

Gijsbrecht K. van Dommelen

Vladeracken BV

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken BV volgt voor geen van haar cliënten de hieromschreven strategie. Dit stuk is geen beleggingsadvies. Wie volgens de hier besproken strategie en in de hier besproken producten belegt of wenst te beleggen, doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken strategie en de besproken producten vertegenwoordigen een hoog risico.

2 gedachten over “Martingale op de beurs (1)”

Het is niet moeilijk om variaties op mijn handelssysteem te bedenken die uiteindelijk meer winst genereren. Echter, over het algemeen houdt dit in dat er meer risico wordt aangegaan. Dit resulteert vaak in een groter kapitaalbeslag en/of grotere drawdown.

De uitdaging ligt in het zoeken naar die variatie op het systeem die meer rendement levert tegen een lager risico. Ik vrees dat het systeem dat hier is besproken niet in deze categorie valt. Ik kijk wel uit naar het tweede deel van dit artikel.

Groet,

Hans

Aangezien de roulette stochastisch is, is de enige voorwaarde vermenigvuldigen van de inzet. De factor is afhankelijk van de diepte van uw vestzakje.