Het wordt steeds duidelijker dat beleggers steeds meer gaan twijfelen aan de economische voorspoed in de rest van 2019 en daarna. Afgelopen woensdag, 29 mei, daalde het rendement op de 10jaars treasury naar 2,21%. Dat was het laagste niveau sinds september 2017. Aan de andere kant van de Atlantische Oceaan daalde het rendement op de Duitse Bund naar -0,18%. Dat is nog maar een haartje verwijderd van het negatieve record van -0,19% in 2016. Dat was nog niet alles. De rente op de 10jaars treasury dook op de genoemde woensdag 13 basispunten onder de rente op het driemaands papier. Zo negatief of inverse was de yieldcurve niet meer sinds 2007, aan de vooravond van de grote financiële crisis.

De boodschap is dan ook amper mis te verstaan voor beleggers. Er komt een recessie aan en die arriveert binnen 12 – 18 maanden, zo wil de traditie. De druk op de rente is dan ook toe te schrijven aan beleggers die een veilig heenkomen zoeken. Dat is ook te zien aan de bewegingen op de aandelenmarkten. De S&P 500 zakte door de grens van 2800 punten en zakte eveneens door zijn 200-daags moving average. Hetzelfde beeld is te zien bij de Stoxx 600 en het verhaal van de Duitse Bund is al verteld. Pessimisten kunnen ook nog wijzen op de bewegingen in de semiconductor sector. Die wordt zwaar geraakt door de tarievenoorlog. De Philadelphia Semiconductor Index ligt nu 18% onder de piek van april.

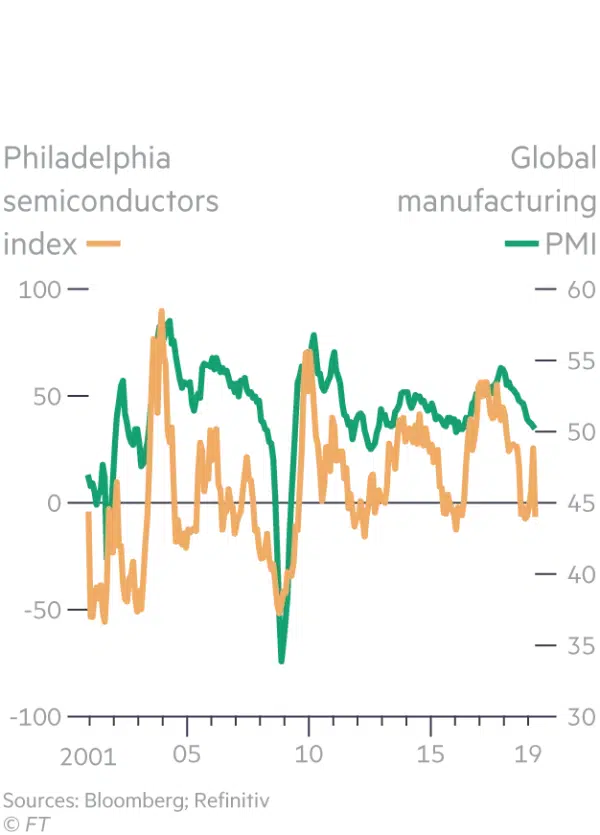

Bij de Deutsche Bank zijn ze er daarom van overtuigd dat een recessie al om de hoek gluurt. De koersontwikkeling van aandelen in de semiconductorsector loopt vooruit op de ontwikkeling van de wereldwijde manufacturing purchasing manager’s Index, zo denken ze daar. Ze voelen zich daarbij gesterkt door een recente studie van het IMF, die wijst op het belang voor de wereldeconomie van de smartphonecyclus. Het is juist de smartphone die een belangrijke twistappel is in de strijd tussen de VS en China. The global economic surprise index van Citi doet ook nog een negatieve duit in het zakje. Die is al in de min sinds april van 2018 en staat nu op -18,1.

Het is dan ook niet verwonderlijk dat sommige partijen als TS Lombard ervan overtuigd zijn, dat het doorzeuren van de handelsoorlog de wereldeconomie ook in de 2de helft van het jaar zal verzwakken. Dit kan dan weer negatief uitpakken voor de investeringsbereidheid van bedrijven met alle gevolgen van dien. De wereldeconomie lijkt zodoende in een neerwaartse vicieuze cirkel beland.

Indië verloren, rampspoed geboren. Nog niet alles is echter hopeloos en reddeloos. Zo kan er aan de vooravond van de G20 in juni nog een overeenkomst gesloten worden tussen de VS en China zodat de handelsoorlog eindigt. Financiële markten houden daar voorzichtig rekening mee. Ook kan de Fed besluiten de rente te gaan verlagen. Maar hoe waarschijnlijk is dat nu de inflatie al extreem laag is? De geschiedenis leert bovendien dat de centrale bank zich niet hoeft te haasten. De yieldcurve was invers voor het grootste deel van 2006 en 2007. Het komt erop neer dat de inverse yieldcurve wel een waarschuwing inhoudt, maar dat het best een tijd kan duren voordat de waarschuwing werkelijkheid wordt. Het geeft de optimisten altijd weer de gelegenheid om te stellen, dat het dit keer allemaal anders zal zijn. Die claim blijkt vaak door de praktijk neergesabeld te worden!

Cor Wijtvliet is zelfstandig gevestigd analist