Vorige week hebben wij een eerste stuk gepubliceerd over Gazprom. Voor u ligt het vervolg. Wij gaan eerst verder met onze analyse van Gazprom, waarbij wij nog kort even op de rating en risico’s van het bedrijf ingaan. Daarna bespreken wij een tweetal obligaties van Gazprom. Dan behandelen wij nog een aan Gazprom gelieerd bedrijf, te weten Gazprombank en ook van dit bedrijf behandelen wij een obligatie. Ten slotte treft u onze conclusies.

Rating van Gazprom

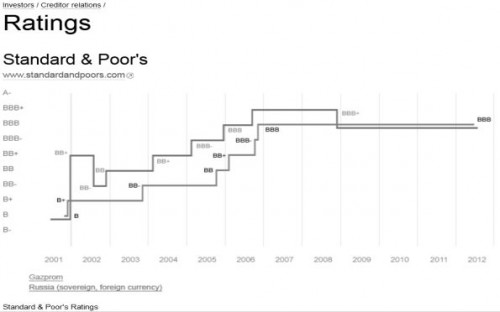

De rating van het bedrijf loopt vrijwel synchroon met de rating van Rusland als natie (zie figuur 4). Sinds 2007 is de rating constant BBB gebleven, ook in de fase waarin de kredietcrisis voor veel problemen zorgde. Alle grote ratingbureaus hebben een met BBB vergelijkbare kredietbeoordeling staan met een “stabiele outlook”.

Figuur 4 – Ratingontwikkeling Gazprom versus Rusland

Risico’s

Wij gaan er dan ook vanuit dat het risico aan obligaties van Gazprom met looptijden tot 10 a 15 jaar vooral bestaat uit het renterisico (de kans dat de lange rente stijgt) en het politieke risico dat aan Rusland is verbonden. Daarnaast is er natuurlijk nog het risico dat de gasprijzen in de wereld in elkaar storten. Studies daarover zijn niet eensluidend. Maar ook Shell heeft zich meer en meer op gas gestort, dus als gas als product een probleem is, dan heeft u aan de koersontwikkeling van het aandeel Koninklijke Olie een goede graadmeter.

Ook het Volume van de gasafzet kan aan fluctuaties onderhevig zijn. Stel maar eens dat Europa besluit om massaal vloeibaargasinstallaties te bouwen voor de import van gas uit andere delen van de wereld.

Beschikbare obligaties

Er zijn flink wat obligaties van Gazprom beschikbaar, maar ze zijn niet voor veel beleggers bereikbaar. Meestal is de minimale coupure 100.000. Dat kan US$ 100.000 zijn, € 100.000 of zelfs 100.000 Zwitserse Franken. En dan zijn er nog Gazprom-obligaties, die in roebel genoteerd zijn, maar zoals hiervoor al door ons is opgemerkt, daar willen wij onze handen niet aan branden.

Wij hebben twee obligaties geselecteerd van Gazprom die voor grotere beleggers met een goed gespreide obligatieportefeuille wellicht interessant kunnen zijn, die zullen wij hieronder nader bespreken. De eerste is een obligatie die aan ons gesuggereerd werd en die de aanleiding voor dit artikel vormt. De tweede is een alternatief waar wij meer vertrouwen in hebben maar die een lager effectief rendement kent.

Overigens is het niet makkelijk gebleken om een prospectus van deze leningen te bemachtigen. Gazprom publiceert de prospecti op haar eigen website, maar daar zijn ze alleen in de Russische taal beschikbaar. En die taal beheersen wij niet. De Engelse versies zijn er wel, maar die zitten dan weer achter slot- en grendel en zijn alleen toegankelijk als er voor betaald wordt. Wij hebben al vaker onze verbazing hierover geuit, maar toezichthouders hebben voor deze informatieongelijkheid geen enkele aandacht.

Gazprom XS0191754729

Deze obligatie is in US$’s genoteerd. Hij is uitgegeven in 2004 door een financieringsdochter van Gazprom te weten Gazprom Capital SA. De coupon is hoog, 8,625% en die wordt in twee halfjaarlijkse delen betaald, op 28 april en op 28 oktober van elk jaar. Het gaat hier om een zogenoemde Loan Participation Note, dat is een obligatie waarvan de opbrengst gebruikt wordt om deel te nemen in een andere obligatie-lening. Gazprom Capital SA geeft de opbrengst integraal door aan Gazprom zelf door het geld weer uit te lenen aan Gazprom onder dezelfde condities. De lening is niet-achtergesteld. Er is in totaal US$ 1,2 miljard uitgegeven en de obligatie kan worden gekocht (notering in Luxemburg) met een minimum van US$ 100.000 (circa € 73.000). De slotkoers van dinsdag 18 maart was 110,97% waarmee deze obligatie een effectief rendement heeft van 7,26%. Maar naast het politieke risico van Poetin en het $-risico is er aan deze lening door de lange looptijd van 20 jaar ook nog een fors renterisico verbonden (aflossing vindt plaats op 28 april 2034).

Gazprom XS0906949523

Deze obligatie noteert in €. Hij is uitgegeven in 2013 door Gazprom zelf en loopt tot 21 maart 2025. De coupon is met 4,364% een stuk lager dan de lening die wij hierboven noemden. Dat komt omdat deze lening veel recenter is uitgegeven. In 2004 was Gazprom een aanzienlijk groter risico voor beleggers (zoals u bijvoorbeeld uit de ratinggrafiek in figuur 4 kunt zien). Ook deze lening is niet-achtergesteld. Er staat van deze lening € 500 miljoen uit wat de verhandelbaarheid kleiner maakt. Ook deze lening is verhandelbaar in minimale coupures van € 100.000. De slotkoers van dinsdag 18 maart 2014 was 98,24% waarmee de obligatie een effectief rendement bood van 4,60% per jaar. Dat is aanzienlijk lager dan het rendement van de $-obligatie, maar dat komt op de eerste plaats doordat de looptijd veel korter is en op de tweede plaats doordat het hier om een €-lening gaat en niet om een $-lening. Dat is wel de reden waarom deze obligatie onze voorkeur verdient. De Nederlandse staat betaalt momenteel voor een 10-jarige obligatie nog geen 2%, dus u krijgt hier een risico-opslag van ruim 2,7% per jaar.

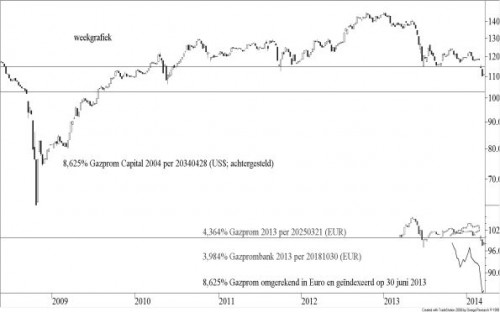

Koersontwikkeling

In de onderstaande figuur hebben wij de koersontwikkeling van beide obligaties opgenomen. De $-lening bestaat al veel langer dus daar zijn veel meer koersen van beschikbaar. Wij hebben deze daarom bovenin de grafiek gezet. Tijdens de kredietcrisis daalde de koers van deze obligatie naar een dieptepunt van 63,3%. Daarna is de obligatiekoers gestegen naar een top van 145,6% in 2012. De koersdaling daarna is vooral te wijten aan “tapering”, de aangekondigde vermindering van het programma van aankoop van Amerikaanse staatsobligaties door de FED. Maar met de inval in de Krim is ook deze obligatie verder in waarde gezakt. De koers noteerde ruim 118% vlak voordat bekend werd dat de Russen militairen op de Krim hadden gestationeerd. En de koers is nog dalende.

In de onderste helft van de grafiek hebben wij de koersontwikkeling van de €-obligatie opgenomen. Daarnaast hebben wij de koers van de $-obligatie omgerekend naar € en de lening ook nog eens geïndexeerd om de koersen van beide leningen vergelijkbaar te maken. En zoals verwacht, daalt de $-obligatie harde als men dat in € meet dan de €-obligatie. Dat ligt zowel aan de langere looptijd als aan het feit dat de $ al langere tijd ook ten opzichte van de € relatief zwak is.

Het moge duidelijk zijn, onze voorkeur gaat uit naar de €-lening.

Figuur 5.

Gazprombank

Er is ook nog een Gazprombank in Rusland. Deze bank, de 3de bank van Rusland, is nauw aan Gazprom gelieerd. Gazprom heeft deze bank in 1990 opgericht om te helpen in de financiering van haar eigen activiteiten. Gazprom bezit momenteel nog 35,54% van het bedrijf. De rest is voornamelijk in handen van enkele grote aan Gazprom gelieerde pensioenfondsen. Ook van deze bank zijn obligaties in het Westen te krijgen. Wij gaan ons niet bezondigen aan een analyse van een bankbalans als Westerse toezichthouders daar zelf al niet uitkomen. Maar wij kunnen u wel vertellen dat de balans van Gazprombank volgens kredietbeoordelaars zoals Moody’s een kleine slag zwakker wordt ingeschat als de balans van Gazprom (Baa3 bij Moody’s in plaats van Baa1 voor Gazprom zelf) en dat de kredietkwaliteitsbeoordeling door analisten voor deze bank momenteel weer verbetert. Moody’s geeft in haar laatste rapport (december 2013) aan dat de kans dat Gazprombank failliet zal gaan erg klein is gezien het belang dat deze bank heeft in de energiesector in Rusland en gezien het feit dat de Russische staat indirect de volledige controle heeft over deze bank. Als risico ziet zij het feit dat de bank veel niet-bancaire investeringen doet, die een ander risico kennen dan gewone bankactiviteiten en het feit dat de afhankelijkheid van Gazprom erg groot is. Aan beide zijden van de balans van Gazprombank speelt Gazprom een grote rol. Per saldo betekent dit dat u hier in feite een debiteur heeft die vrijwel gelijk staat met Gazprom zelf. De Tier 1-ratio van de bank is 10,3%, dat is nog aan de lage kant en moet dus nog verbeterd worden in de komende paar jaar. De balans van het bedrijf was medio 2013 ongeveer € 75 miljard groot, daarmee is het geen kleine bank, maar Gazprombank is wel duidelijk kleiner dan bijvoorbeeld ING.

Gazprombank XS0987109658

Dit is een €-obligatie met een coupon van 3,984%, uitgegeven door Gazprombank in 2013. Er staat in totaal € 1 miljard uit van deze obligatie en ook deze is slechts met een minimum van € 100.000 beschikbaar. Ook dit is een LPN (Loan Participation Note). De lening loopt tot 30 oktober 2018 en is daarmee relatief kortlopend. Met een koers van 98,14% (ook deze koers daalt sinds de Russen zich met de Krim zijn gaan bemoeien) is het effectieve rendement 4,47%, slechts marginaal minder dan de veel langer lopende Gazprom-lening. In figuur 5 is het in de onderste helft de rode grafiek

Appels en peren

Nu zijn beide bedrijven zeker niet gelijksoortig. Gazprom is afhankelijk van de olie- en gasmarkten wereldwijd terwijl Gazprombank een lokale Russische bank is. Gazprombank is ook aanzienlijk kleiner. Maar beiden zijn wel nauw aan de Russische staat gelieerd.

Conclusie

Voor grote obligatieportefeuilles is het ongetwijfeld interessant om naar dit soort obligaties te kijken. De kans dat deze bedrijven failliet gaan als gevolg van de huidige crisis rond de Krim is klein. Pas als de situatie volkomen escaleert en dan ook nog op een niveau dat de Oekraïne en Rusland overstijgt gaat hier een echt probleem ontstaan. Maar de koersen van al dit soort obligaties dalen momenteel. En dat biedt de geduldige belegger dus een kans. Wij gaan u dus niet adviseren om vandaag in te stappen. Maar het moment om in te stappen is wel dichtbij.

Welke obligatie verdient dan onze voorkeur? De €-obligatie van Gazprom is nummer een, maar voor beleggers die geïnteresseerd zijn in obligaties, die een korte horizon hebben, is de Gazprombank-lening zeker zo interessant. De $-lening zien wij niet zitten vanwege het $-risico en het renterisico.

Gijsbrecht K. van Dommelen

Vladeracken BV

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Vladeracken BV heeft voor sommige cliënten positie in een of meerdere van de hier besproken effecten. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand. De besproken effecten zijn niet risicoloos.

2 gedachten over “Bedrijfsobligaties: Gazprom en de Krim (2)”

beste,

hebben jullie vertrouwen in de bedrijfsresultaten van rickers holding aub ?

of hebben jullie jullie positie in de obligatie van rickerms reeds afgesloten ?

alvast bedankt

mvg

filip

Dag Filip,

Waar ik een beetje een probleem mee heb is dat Rickmers erg laat met de publicatie van cijfers is. Maar de onderliggende data ten aanzien van de containervaart zijn in orde, de wereldhandel trekt aan. Wij hebben de positie nog en zijn van zins om, ijs en weder dienende, de posities aant bouden tot aan de datum van aflossing. Het laatste nieuws van Rickmers is dat zij de lening begin maart nog een keer opengesteld hebben en uitgebreid hebben met Euro 250m/m. Dat werd vlot geplaatst. De koers is nadien ook keurig weer terug naar pari gelopen. Er is weinig handel en er zijn al enkele nerwaartse uitschieters geweest, mar dat wijten wij aan illiquiditeit en market-orders (zonder limiet). Wij zien dus geen reden om aan Rickmers te twijfelen.

Mvg,

Gijsbrecht K. van Dommelen