Tijdens of na afloop van lezingen krijg ik regelmatig de vraag: is goud nog net zo aantrekkelijk als de dollar op de lange termijn onderuit gaat?

Inmiddels lijkt iedereen het er over eens: er komt een moment, dan gaat de dollar onderuit. Het lijkt een abc’tje, immers, de Amerikaanse overheid heeft op dit moment al zo’n 13 biljoen dollar (13.000 miljard dollar) aan nieuw geld bijgedrukt om het bankenstelsel overeind te houden. Een onwaarschijnlijk getal dat niet veel afwijkt van het jaarlijks Amerikaanse GDP (Gross Domestic Product) ofwel het bruto binnenlands product van de VS (thans iets minder dan 14 biljoen dollar).

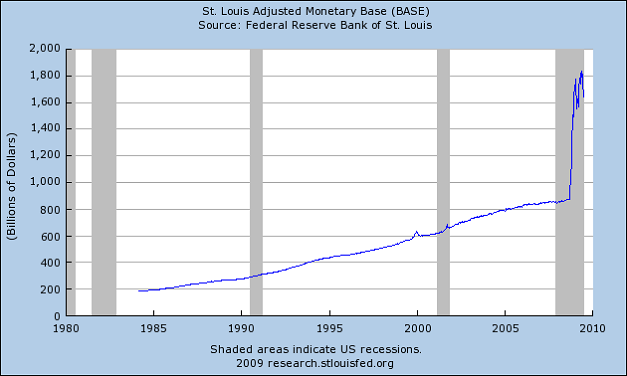

Veel van dat bijgedrukte geld heeft nu de status van basisgeld (Monetary Base), het zogenaamde M0-cijfer. In de grafiek hieronder zien we dat meer dan een verdubbeling van het basisgeld heeft plaatsgevonden.

Voorheen leidde iedere vergroting van M0 vrijwel automatisch, één-op-één, tot een daadwerkelijke vergroting van de geldhoeveelheid M1 (chartaal en giraal geld bij het publiek) doordat de financiële sector dit nieuwe geld in het maatschappelijke verkeer bracht (bijvoorbeeld door het uit te lenen aan bedrijven en particulieren). Dat dit momenteel niet één-op-één wordt doorgestoten heeft een aantal redenen. Een van de belangrijkste redenen is dat het nieuwe geld op de balansen staat, ter aanvulling van de – bijvoorbeeld als gevolg van de afschrijvingen op waardeloze hypotheekproducten – drastisch gekrompen Tier 1-ratio. De Tier 1-ratio is het percentage dat aangeeft hoeveel vermogen een bank achter de hand heeft om aan alle verplichtingen te kunnen voldoen. In gewoon Nederlands: met dat geld hebben de banken hun vermogen aangezuiverd.

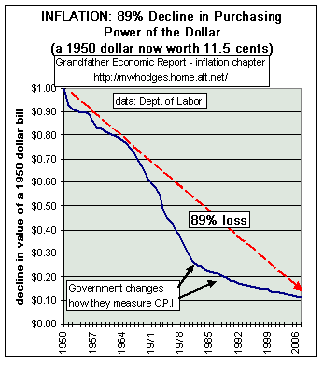

Eén ding is redelijk zeker: dit nieuwe, verse geld gaat niet meer terug naar de Centrale Bank (de Federal Reserve). Er komt derhalve een moment dat het geld z’n bestemming vindt met een zeer hoge inflatie of zelfs hyperinflatie tot gevolg. Wanneer het aantal dollars verdubbelt, halveert feitelijk de koopkracht van deze munt. Een logische conclusie is dan dat ook verwacht mag worden dat de koers van de dollar op enig moment onderuit zal gaan. Wanneer? Dat is de vraag. Het komende jaar of de komende twee jaar lijkt de vraaguitval nog zo groot, dat dat moment nog even op zich laat wachten. Maar mijn mening wil ik ook graag inruilen voor die van u. Laten we de markt vertellen wanneer een en ander aan de orde is.

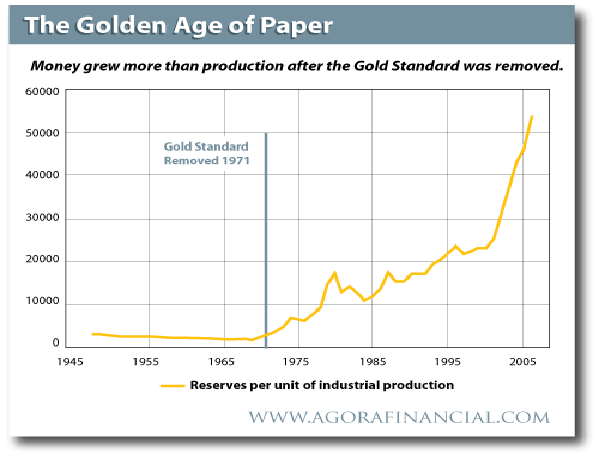

De handicap die we met goud hebben is dat het tot 15 augustus 1971 aan de dollar vastgeklonken zat (goudstandaard). Een dollar was tot die tijd dan ook ‘as good as gold’. Als gevolg van de kosten voor de Vietnamoorlog en het te veel bijdrukken van dollars in verhouding tot de goudreserves, is in 1971 besloten om die standaard los te laten. Met het loslaten van de goudstandaard wordt veel, zo niet alles op financieel vlak opgelost met nieuwe, verse dollars:

De koopkracht van de dollar heeft daar echter ook wezenlijk onder te lijden gehad:

Aangezien de dollar nog steeds de reservevaluta is, was een goudprijs die noteert in dollars redelijk logisch. De laatste tijd horen we steeds meer geluiden dat China en Rusland van die dollar als reservemunt af willen. Ik denk dat de opmerkingen serieus bedoeld zijn, maar ik denk niet dat het tot verandering zal leiden. De geschiedenis leert doorgaans dat we een échte grote crisis (veel groter dan de huidige) nodig hebben, alvorens we orde op zaken gaan stellen.

Dus de vraag of fysiek goud in dollars net zo interessant is als euro’s, is een terechte. Twee opmerkingen daarover. De eerste opmerking is dat m.i. fysiek goud geen speculatieobject is. Ik praat hier bewust enkel over fysiek goud. Natuurlijk kunt u papieren goudbezittingen kopen (trackers/ETF’s e.d.) om te speculeren op de goudkoers. Maar doet u dat dan náást fysiek goud. Fysiek goud koop je m.i. omdat je zeker wilt weten dat je in een worst-casescenario, bijvoorbeeld bij het ineenklappen van het financiële stelsel, nog een bezitting hebt die zijn waarde altijd behoudt (ook al fluctueert de koers per seconde). Je legt dus feitelijk een deel van je vermogen (stel 20%) vast in iets dat altijd waardevol blijft, hoe dan ook.

Een tweede opmerking gaat over de patronen van goud in euro’s. Onderstaand zien we een grafiek van goud in euro’s die ik gevonden heb bij the Bullion Desk.

We zien dat ondanks de grote koersval van de dollar in de afgelopen jaren, goud in een uptrend zit. Op dit moment zien we na de piek van goud rond de 780 euro een terugval naar 650 euro en daarna een opvering richting 700 euro. We schurken nu op dit moment weer tegen de 650 euro aan. Patroontechnisch zou ik zeggen dat we minimaal 3 bewegingen moeten zien. De eerste en de tweede hebben we dan waarschijnlijk gehad, de derde beweging kan ons dan terugbrengen naar 570-550 euro. Met andere woorden: goud heeft in euro’s nog een stukje daling tegoed. Daarna is een nieuwe opwaartse beweging zeer goed denkbaar en verdedigbaar. Laten we het gaan volgen.

P.S. Geef u mening over deze site als u dat nog niet gedaan heeft. Klik hier

Elmer Hogervorst

www.goudtekoop.nl