Beleggers lijken van slag en dat is te merken. Koersen lijken te tuimelen. Er is dan ook voldoende reden om je als belegger even achter de oren te krabben. Centrale bankiers lijken hun monetair beleid te gaan bijstellen, waardoor de rente weleens omhoog kan gaan kruipen. Er is het Chinese Evergrandeprobleem dat maar niet wil weggaan. Supply chains zijn wereldwijd verstoord en dat bedreigt het economisch herstel. Personeelstekorten kunnen uitmonden in looneisen en daardoor kunnen winsten onder druk komen. Veel beleggers zijn bang dat de inflatie weer de kop opsteekt. Centrale bankiers hebben al moeten toegeven, dat de huidige inflatiegolf zich moeilijker laat beteugelen dan eerder verondersteld. Sommige beleggers zijn niet alleen bang voor een oplopende inflatie, maar ook nog eens voor een stagnerende economische groei als omstandigheden niet snel verbeteren.

De laatste keer dat de wereld getroffen werd door de combinatie van een oplopende inflatie en een stagnerende groei dateert alweer van de 2de helft van de jaren zeventig van de vorige eeuw. Hoe reëel zijn de angsten van beleggers dat we een terugkeer gaan zien van dit spook uit een ver verleden. Misschien is die kans niet zo groot, misschien behoort de kans op oververhitting ook nog tot de mogelijkheden. Ook daar zitten financiële markten niet op te wachten, maar het is in ieder geval geen stagflatie.

Wat pleit eerder voor oververhitting dan voor stagflatie? In tegenstelling tot pakweg een halve eeuw geleden zitten bedrijven en consumenten op stapels cash. Voor bedrijven uit de S&P 500 was de pandemie een blessing in disguise. De marges zijn nog nooit zo hoog geweest en dat geldt ook voor Europese en Aziatische bedrijven.

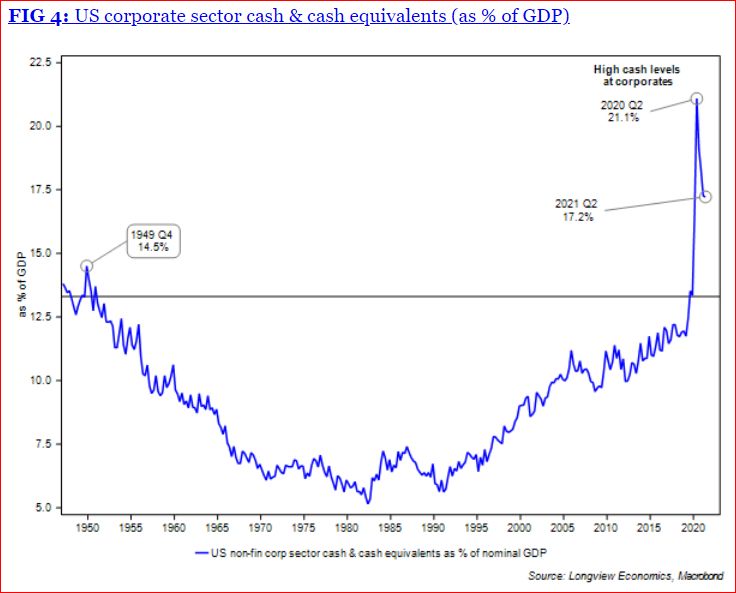

Wat voor de marges geldt, gaat ook op voor een ratio als return on equity. Veel Ceo’s houden deze brede maatstaf voor de winstgevendheid van bedrijven angstvallig in de gaten. Volgens Goldman Sachs is Energie de enige sector die achterblijft bij het gemiddelde over de afgelopen 46 jaar. Het kan dus bijna niet anders dan dat bedrijven zwemmen in het geld en dat is ook zo, volgens Longview Economics.

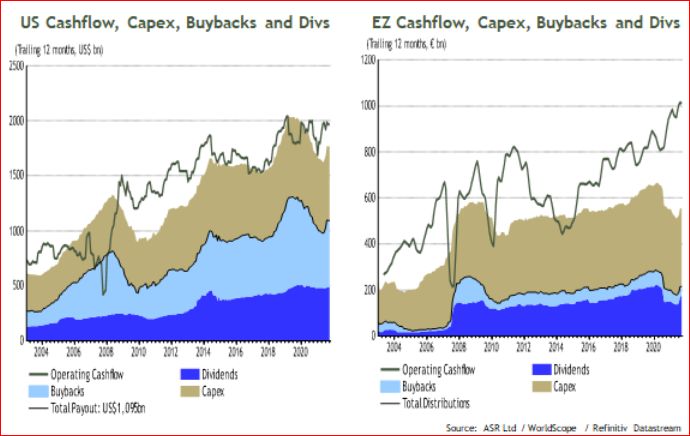

Het ligt voor de hand dat op enig moment bedrijven gaan spenderen. Dat kan in de vorm van de vermaledijde buybacks, maar het kan ook in de vorm van investeringen. Als bedrijven grootschalig geld gaan uitgeven, zeker in de vorm van investeringen, dan lijkt de kans op stagflatie sterk af te nemen. Zoals gezegd, niet alleen Amerikaanse bedrijven staan er financieel uitstekend voor, maar ook Europese bedrijven bulken van het geld.

Niet alleen bedrijven zijn financieel gezond, maar ook de doorsnee consument in de VS en Europa hoeft financieel niet te klagen. Hij/zij lijkt ook bereid om de portemonnee te trekken, als we bijvoorbeeld het Centraal Bureau voor de Statistiek (CBS) mogen geloven. Kortom, het lijkt niet logisch, dat de economie op korte termijn gaat stagneren. Het gevaar voor oververhitting lijkt reeler. Daarmee neemt wel de kans op inflatie toe!