In de afgelopen weken hebben wij naar aanleiding van de geldscheppende acties van de ECB enkele valuta aan een lange termijn analyse onderworpen. Wij bespraken eerder al de Amerikaanse $, de BRIC-valuta, de Noorse Kroon en in de voorbije weken hebben wij daaraan het Britse Pond toegevoegd, de Japanse ¥en en de Australische $. In dit artikel zullen wij ingaan op de positie van de Canadese $.

Waarschuwing vooraf

Om onze analyse overzichtelijk te houden nemen wij vooral in onze macro-economische interpretatie een aantal hele grote stappen, waarbij de nuancering van onze analyse te wensen over zal laten. Wij pretenderen dan ook niet een uitgebreide macro-economische analyse te maken van de situatie, daar zijn en zullen nog vele artikelen over worden geschreven. De vraag die wij ons stellen is wat we met de C$ als beleggingsvaluta in de komende maanden aanmoeten.

Canada, nog een grondstoffenexporteur

Net als Australië is ook Canada een grondstoffenexporteur. Bij Canada is echter de energiecomponent (olie) groter dan bij Australië. Canada profiteert meer van hogere olieprijzen dan Australië.

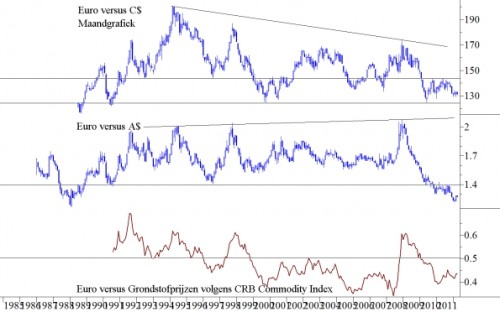

Figuur 1.

In figuur 1 hebben wij bovenin de koersontwikkeling op maandbasis opgenomen van de € versus de Canadese $. Een daling van de grafiek betekent dat de C$ sterker wordt ten opzichte van de €. Vervolgens hebben wij daaronder (de 2de curve) opnieuw de koersontwikkeling van de € ten opzichte van de A$ opgenomen, dezelfde figuur als in ons artikel van een week geleden (toen figuur 2).

En in de onderste curve hebben wij de grafiek van de CRB Commodities Index gemeten in € opgenomen, maar om deze vergelijkbaar te maken met de grafieken erboven hebben wij hier opnieuw de koersontwikkeling van de € uitgezet versus de CRB Index. In feite ziet u nu een omgekeerde prijsindex grafiek. Als de grafiek stijgt, dan wordt de € duurder en dalen de grondstofprijzen gemeten in €.

Vergelijking van de C$, de A$ en grondstofprijzen

Er zijn een aantal zaken die opvallen in figuur 1. Ten eerste is de correlatie tussen alle drie erg hoog. De pieken en dalen vallen vrijwel allemaal op dezelfde tijdstippen. Dat betekent dat de C$ en de A$ ten opzichte van de € synchroon lopen met de ontwikkeling van de grondstofprijzen. Als de prijzen oplopen, dan stijgen ook de koersen van de A$ en die van de C$ ten opzichte van de €. Dat is natuurlijk wat te verwachten viel.

Een tweede conclusie die getrokken kan worden is het feit dat de A$ meer op en neer beweegt dan de C$. Kennelijk is de C$ stabieler. Dat kan verklaard worden uit het feit dat de Canadese economie minder eenzijdig van grondstoffen afhankelijk is dan de Australische economie. Wij noemden al de grotere oliecomponent in de economie van

Canada, maar agrarische producten zoals graan en vlees zijn waarschijnlijk ook belangrijker voor de Canadese economie dan het geval is in Australië. Er is dus sprake van meer spreiding in de Canadese economie en derhalve ook van minder risico (ergo een lagere volatiliteit van de munt).

Prijsontwikkeling van Tarwe en Olie

Om dit te kunnen staven moeten wij naar de koersontwikkeling van de olieprijzen en van de graanprijzen kijken.

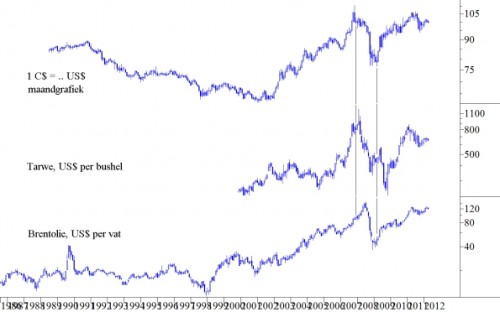

Figuur 2.

In de figuur ziet u boven elkaar de koersontwikkeling van de C$ versus de US$, de koersontwikkeling van Tarwe in US$ per bushel op de beurs van Chicago (CBOT spot) en de koersontwikkeling van Brentolie in US$ per vat, alle drie op maandbasis. Onze database voor de prijzen van Tarwe loopt slechts tot eind 2000 terug.

Wij hebben nu juist de koersontwikkeling van de C$ uitgedrukt in US$’s genomen omdat de prijzen van beide grondstoffen ook in US$’s worden genoteerd. Het effect van de € wordt hiermee even buiten spel gezet. En het beeld spreekt in feite voor zich. De correlatie tussen de koersontwikkeling van de C$ ten opzichte van de Amerikaanse $ loopt vrijwel naadloos synchroon met de koersontwikkeling van de tarweprijzen en de prijs voor Brentolie. De C$ is daarmee inderdaad gevoelig voor de prijs van deze twee grondstoffen en dus ook minder afhankelijk van uitsluitend grondstoffen uit de mijnbouw dan de A$.

Technische conclusie

Maar de belangrijkste conclusie is het feit dat de A$ in tegenstelling tot de C$ de steunlijn in de figuur, die al 20 jaar oud is heeft gebroken. Er is in de afgelopen maanden een flinke rally in beide valuta geweest, maar daarbij heeft de A$ in technische zin een belangrijke barrière t.o.v. de € genomen, waar de C$ dat niet heeft gedaan. Het maakt voor de belegger de C$ minder aantrekkelijk dan de A$ (opnieuw vanuit technisch perspectief).

In ons vorige artikel waarschuwden wij al dat de A$ in een fase van correctie was beland ten opzichte van de €, dat is bij de C$ al veel langer het geval. Ook hier wordt daarmee de stelling ondersteund dat de € voorlopig wel eens zijn moeilijkste moment achter de rug kan hebben.

Conclusie

Als u toch voor een grondstofgerelateerde valuta-eenheid kiest (en het moment is daar nu niet goed voor), kies dan voor de A$.

Gijsbrecht K. van Dommelen

Vladeracken Vermogensbeheer

www.vladeracken.nl

Disclaimer

De auteur is verantwoordelijk voor het beleggingsbeleid van Vladeracken BV, een vermogensbeheerder met vergunning van de AFM. Dit stuk is geen beleggingsadvies. Wie in de hier besproken effecten / valuta belegt of wenst te beleggen doet dat voor eigen rekening en risico. In dit kader wijzen de auteur en Vladeracken BV alle verantwoordelijkheid voor de inhoud van dit stuk van de hand.