Op het eerste gezicht lijken de hoeders van het monetaire beleid het nog steeds behoorlijk oneens over de vraag hoe de inflatie het best bestreden kan worden. Enige voorzichtigheid is geboden, want dat kan morgen alweer anders zijn. Maar toch, the Bank of England heeft de rente voorzichtig verhoogd, terwijl de ECB volhoudt nog geen echte plannen te hebben. Turkije voert een wel heel aparte koers. Daar verlagen ze de rente. De Fed probeert een beetje de kool en de geit te sparen. De Bank claimt dat ze de inflatie geen kans zal geven, maar probeert ook de markten niet de stuipen op het lijf te jagen. Probeer hier maar eens een vorm van eenheid te destilleren!

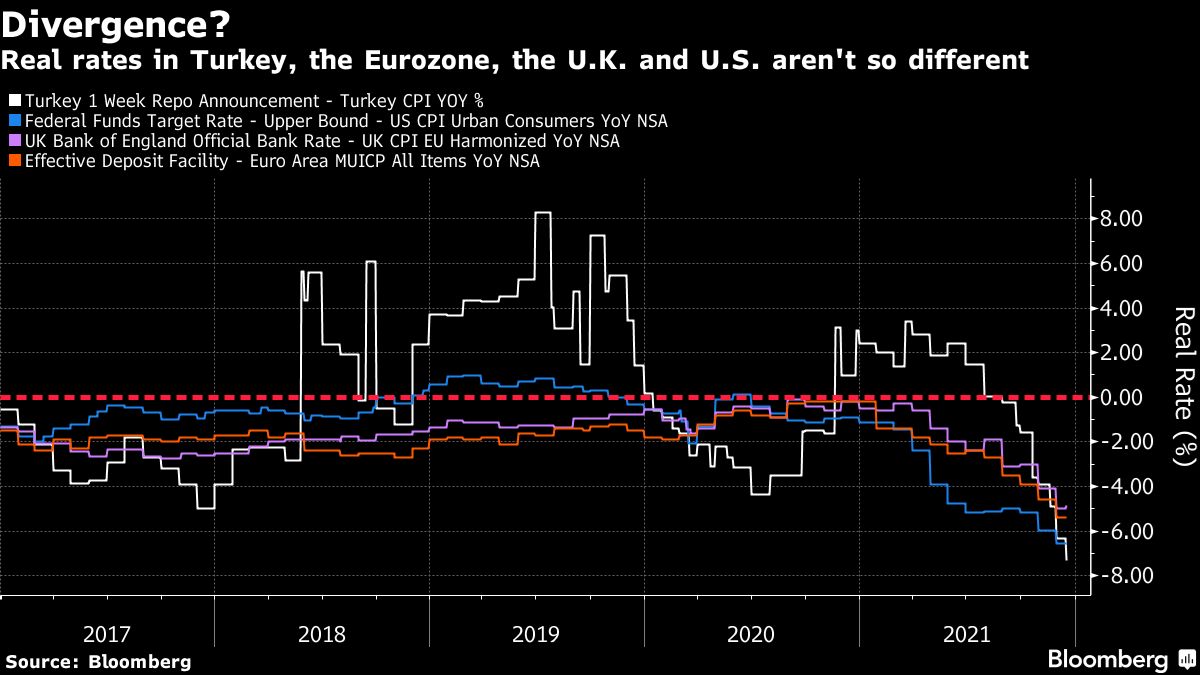

Standpunten van centrale banken lopen minder uiteen dan het op het eerste gezicht lijkt. De consensus is nog steeds dat inflatie alleen onder controle te krijgen is, als de reële rente boven het niveau van de inflatie komt te liggen. Dat betekent ook dat een negatieve reële rente geen zin heeft. En wat blijkt in de praktijk?

Zoals de grafiek duidelijk maakt, zijn reële rentes in alle gevallen nog steeds negatief. Ze liggen lager zelfs dan ten tijde van de eerste uitbraak van Covid-19. Iedereen vreesde toen voor een liquiditeits- en solvabiliteitscrisis en dat rechtvaardigde negatieve reële rentes. Hoewel elke centrale bank een ander geluid laat horen, is de startpositie niet erg afwijkend en is er niet echt een beleid ontwikkeld om de inflatie in te tomen.

Optimisme

Die afhoudende opstelling is misschien goed te verdedigen. Nog niet zo lang geleden kwamen er zogeheten flash PMI cijfers naar buiten ( de inkoopmanagers index). Die kwamen uit nog voor het grote nieuws over Omikron en kunnen daar niet door beïnvloed zijn. Die cijfers toonden dat de activiteiten in de dienstensector in Europa en in de VS afnamen. Omikron zal die tendens hooguit versterken. De recente hoge prijzen doen precies wat verwacht had mogen worden. Ze verminderen de vraag. Misschien gaat de markteconomie volbrengen wat centrale banken hopen en dat is de prijsstijgingen de kop indrukken. Hogere prijzen nekken de economische activiteiten. En dus kan de inflatie wel eens tijdelijk zijn, maar dan zal de sterke economische groei waarschijnlijk ook tijdelijk blijken.

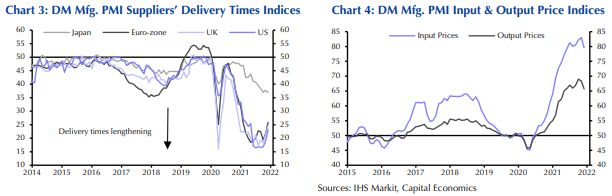

De data zoals verzameld door Capital Economics bergen nog meer ‘goed nieuws’ in zich. Het gaat weer beter met de supply chains. De ergste knelpunten lijken langzamerhand tot het verleden te gaan behoren. Ongetwijfeld zullen centrale banken hier nota van nemen. Inflatie werkt als de belasting. Uiteindelijk beperkt een hoge inflatie de economische activiteiten en draagt zodoende de zaadjes van de eigen ondergang in zich.

Het kan zomaar zijn, dat bijvoorbeeld de ECB en de Fed van mening zijn dat de huidige inflatie daarom tijdelijk zal blijken. De obligatiemarkten lijken het daar volledig mee eens te zijn. De voorziene lage middellange en lange termijnverwachtingen in combinatie met de lage yield op langlopende obligaties wijzen allemaal dezelfde richting op. De inflatie is maar tijdelijk van aard en zal zichzelf de nek omdraaien. Daarom hoeven centrale banken maar weinig actie te ondernemen.

Als de markten en de centrale banken gelijk hebben, dan gaan we terug naar de wereld van na de financiële crisis van 2008. Die kenmerkt zich door een trage groei, een lage rente en een verder toenemende ongelijkheid. Voor alle duidelijkheid, dit is een reëel scenario, maar daarmee niet een zekere werkelijkheid. Het kan best zo zijn, dat agressieve renteverhogingen alsnog noodzakelijk blijken. Dat zal dan voor de nodige opschudding en onrust zorgen, want de markt heeft die verhogingen niet ingeprijsd.