De eerste lichtpuntjes in de prijzencrisis: de inflatie daalt aanzienlijk in de VS, en in ieder geval licht in de eurozone. Ligt het ergste achter ons? Waarschijnlijk niet. Volgens een studie wordt momenteel alleen een zogenaamd basiseffect waargenomen. Wat betekent dat voor beleggers?

Na de laatste inflatiecijfers uit de VS, zijn de beurzen sinds half oktober blijven stijgen. Exact een maand geleden maakte het Amerikaanse Bureau of Labor Statistics bekend dat de inflatie in oktober rond de 7,8 procent op jaarbasis lag. Sindsdien is de S&P 500 gestegen met 4,9 procent. De aandelenindex won zelfs 9,8 procent vanaf het dieptepunt. De Duitse DAX is sinds het laatste dieptepunt van eind september zelfs 19,5 procent gestegen.

Beleggers waren vooral te spreken over de dalende trend. Hoewel de inflatie nog steeds ruim boven de 2,0 procent ligt die de Amerikaanse Federal Reserve definieert als prijsstabiliteit, is ze voor de vierde achtereenvolgende maand vertraagd. Volgens een eerste schatting daalde ook de inflatie in de eurozone in november weer, zij het slechts licht. Dit voedt de hoop bij beleggers dat het monetaire beleid binnenkort weer expansiever wordt – of in ieder geval minder restrictief.

Maar heeft de inflatie in de VS echt haar hoogtepunt bereikt? En hoe zit het met de inflatie in Europa ? Schijn bedriegt momenteel, zegt Pablo Duarte, analist bij Flossbach van het Storch Research Institute. Wat op dit moment waarneembaar is, is een basiseffect.

De term is niet onbekend. Al aan het begin van deze inflatiefase wezen economen erop dat de prijsstijgingen mede aan dit effect te danken waren. Wanneer prijzen vanaf een laag niveau stijgen, resulteert dit in grote procentuele veranderingen. Dezelfde absolute prijsstijging vanaf het nu hogere niveau resulteert in kleinere procentuele tarieven – dus het tarief daalt zelfs als de absolute prijssprongen hetzelfde blijven.

Van 2 naar 4 is bijvoorbeeld een 100% stijging maar van 4 naar 6 is dat 50% en van 6 naar 8 is het maar 33%. Alleen al om deze reden zou de inflatie in het voorjaar van 2022 zijn gedaald, aangezien de prijzen in 2021 al enorm waren gestegen.

De jaar-op-jaar inflatie koelt nu af. Een basiseffect is eigenlijk verantwoordelijk voor deze tijd: “De inflatie in de VS daalde van 8,2 procent in september naar 7,8 procent in oktober, een verandering van min 0,4 procentpunt. Deze verandering komt voort uit het verschil tussen twee maandelijkse veranderingspercentages: 0,44 procent tussen september en oktober 2022 en 0,84 procent tussen september en oktober 2021”, schrijft Duarte in een studie.

Met andere woorden: doordat de consumentenprijsindex in de VS in dezelfde maanden van het voorgaande jaar sneller steeg dan tussen september en oktober 2022, daalt het inflatiecijfer over het jaar heen. Dat betekent niet noodzakelijk dat de inflatie vertraagt, legt Duarte uit.

“Omdat de ontwikkeling van het inflatiecijfer per definitie afhangt van de dynamiek in dezelfde maand van het voorgaande jaar, is er sprake van een dalend inflatiecijfer, al is de inflatiedruk van maand tot maand constant gebleven.” daarom is het mogelijk dat de inflatie piekt wanneer de inflatiedynamiek niet is verzwakt. Als dit het geval is, zal de inflatie na enkele maanden weer stijgen.

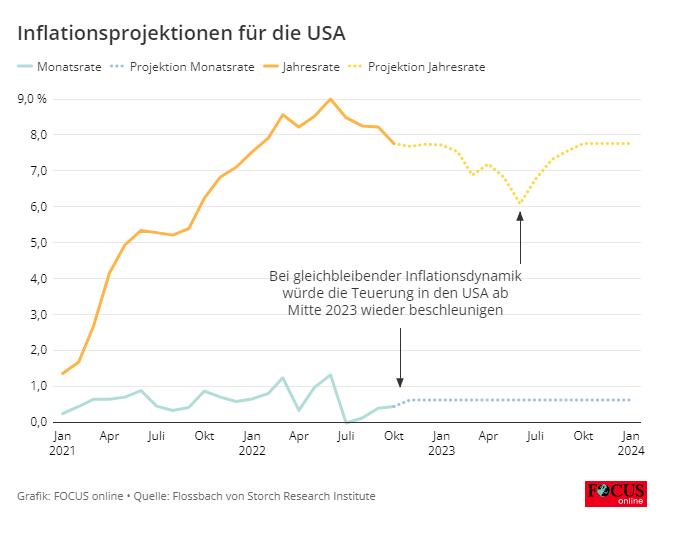

Als de maandelijkse tarieven gelijk blijven, zal de inflatie op jaarbasis weer stijgen

Dit wordt geïllustreerd aan de hand van een voorbeeldberekening: Uitgaande van een gemiddeld maandtarief van 0,62 procent over de afgelopen twaalf maanden, zou de inflatie in de VS blijven vertragen als gevolg van het basiseffect. Maar: “Vanaf juli 2023 zou de inflatie weer stijgen omdat de maandelijkse mutaties dit keer hoger zouden zijn dan die van dezelfde maanden van het voorgaande jaar.” Want sinds juli 2022 ligt de maandelijkse inflatie onder deze drempel.

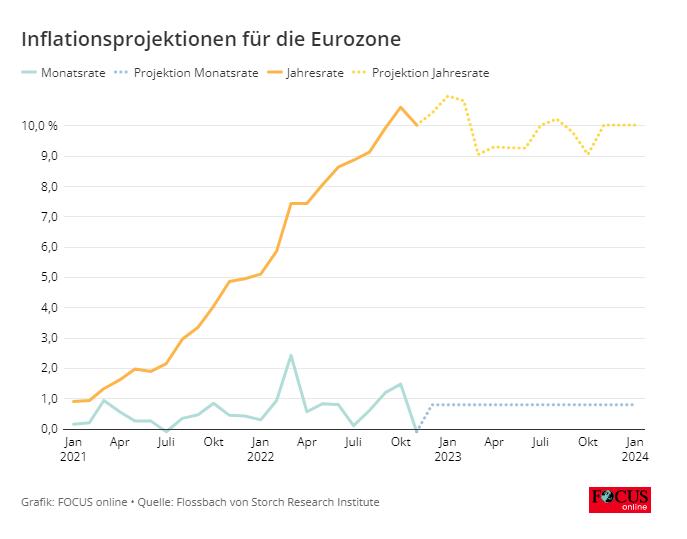

Voor de VS zou dit betekenen: vanaf oktober 2023 zou de jaarlijkse waarde weer 7,8 procent bedragen. In de eurozone daarentegen zal “een basiseffectpiek van de inflatie waarschijnlijk op handen zijn”, aldus Duarte. Dus als de maandelijkse HICP op het gemiddelde van 0,80 procent zou blijven, zou de inflatie in januari oplopen tot 11,0 procent, daarna dalen en zich stabiliseren rond de 10 procent.

Dan blijft de vraag wanneer de inflatie daadwerkelijk afkoelt en niet alleen het gevolg is van een basiseffect. Ook hier zouden de maandelijkse veranderingspercentages enig inzicht moeten geven.

“Om ervoor te zorgen dat de daling van de inflatie geen artefact [vervorming] is, moeten de maandelijkse veranderingspercentages naar beneden evolueren”, zegt Duarte. Tot nu toe is dit nog niet terug te zien in de Amerikaanse consumentenprijsindex, ook als energie en voeding buiten beschouwing worden gelaten. Ook in Europa is dat niet het geval.

In de eurozone is de inflatie nog niet op haar hoogtepunt

Wat dat betreft is het nog te vroeg om het all-clear te geven. Duarte schrijft dat alleen de tijd zal uitwijzen of de snelle verkrapping van de Fed de inflatie daar echt heeft vertraagd. Dit is nog niet te herkennen aan de ontwikkeling van de maandtarieven.

Europa is nog niet op dit punt: “In de eurozone stijgt de trend in de maandelijkse inflatiecijfers nog steeds en heeft de inflatie waarschijnlijk nog geen piek bereikt.” of dat de inflatiedynamiek fundamenteel is veranderd.

Er zijn genoeg factoren die de opwaartse druk op de prijzen zouden kunnen veranderen – een einde aan de oorlog in Oekraïne, stabilisatie van toeleveringsketens of simpelweg een instortende vraag, waardoor bedrijven gedwongen worden hun prijzen weer te verlagen. De centrale banken willen dit effect bewerkstelligen met hun restrictievere monetaire beleid.

Drie “D’s” zorgen ervoor dat de prijzen blijven stijgen

Uit de analyse van Duarte blijkt echter dat de Fed en de ECB misschien moeten vertragen en agressiever moeten blijven. Dit weegt vaak op de beurskoersen. Beleggers zouden over het algemeen hogere inflatie moeten verwachten. “We gaan ervan uit dat de inflatie in de toekomst structureel hoger zal zijn dan in de afgelopen jaren. Geen tien procent, waarschijnlijk niet zeven of acht, maar ruim twee procent”, legt Kurt von Storch, mede-oprichter van Flossbach von Storch, uit aan FOCUS online.