De heersende visie over het economisch herstel is nog steeds veel te negatief. Uit recente berekeningen blijkt dat de Amerikaanse economie een groeisprong van 7,1% kan maken.

Groei VS van 7,1%

Een gangbare uitspraak is dat de beurs een muur van zorgen beklimt. Nog nooit was die muur zo steil als nu. De economie zou slechts zwak herstellen.

De historische cijfers wijzen echter op het tegendeel. Ondanks een duidelijke verbetering van economische indicatoren blijft de consensus relatief somber. Optimistische economen nemen in aantal af. De gemiddelde schatting van de Amerikaanse groei voor het derde kwartaal is slechts 0,8%. Dat betekent het zwakste eerste herstel aller tijden. Het gemiddelde van de eerste 2 kwartalen van herstel sinds 1945 ligt volgens berekeningen van zakenbank Barclays op 7,1% op jaarbasis.

Grote Depressie

Nu kan gesteld worden dat de huidige situatie anders is en meer lijkt op die van de Grote Depressie van de jaren 30 van de vorige eeuw. Uit historische cijfers blijkt: hoe dieper de recessie is, des te sterker het economisch herstel. Dat geldt zelfs in de periode van de Grote Depressie.

In die periode groeide de Amerikaanse economie in 1934 en 1935 respectievelijk met 10,8% en 8,9%. De sterkte van het herstel is in lijn met de krimp van 13% in 1932. Het beschreven verband dat het herstel sterker is naarmate de economie meer krimpt, wijst op een stagnatie van gemiddeld 13% dat een herstel van 11,7% oplevert. De werkelijke groei in 1934 bedroeg 10,8%.

Azië komt al op stoom

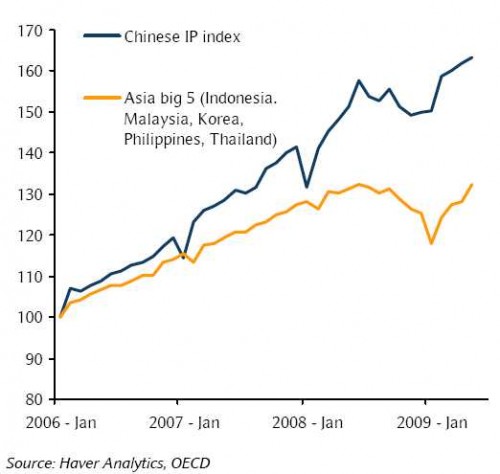

De heersende mening is toch dat de huidige situatie verschilt met die van andere perioden. Dat is opvallend gezien het sterke herstel van de Aziatische economieën. In die regio volgen de vraag, productie en werkgelegenheid een V-patroon. De regionale productie ligt al hoger dan voor de periode van de crisis.

Het Aziatisch herstel wordt door Westerse analisten genegeerd omdat zij niet geloven dat deze regio autonoom kan groeien. Tot nu toe is er een duidelijk bewijs dat de Chinese economie niet langer afhankelijk is van de Amerikaanse consument. De Verenigde Staten zijn goed voor 18% van de Chinese exporten. Ruim 50% gaat naar de Aziatische landen en naar het Midden-Oosten.

Werkloosheid en groei?

Naast het scepticisme over de Chinese economie zijn analisten van mening dat een hoge Amerikaanse werkloosheid een belemmering is voor een sterk herstel. In het verleden is echter gebleken dat een hoge werkloosheid juist tot een sterk herstel leidt. Als arbeidskrachten overvloedig zijn en de lonen dalen, verbetert de winstgevendheid van het bedrijfsleven. In 1982 steeg de Amerikaanse werkloosheid naar 10,8% en tegelijkertijd stagneerde de reële inkomensgroei met 0,6% op jaarbasis. Toch groeide de economie in de daarop volgende kwartalen op jaarbasis met 7,7%.

Het is daarnaast zeer goed mogelijk dat managers in paniek zijn geraakt na het faillissement van zakenbank Lehman Brothers. Zowel de productie als de werkgelegenheid kunnen te ver teruggeschroefd zijn, Bedrijven gingen even uit van het zwartste scenario.

Schuldafbouw

Ook wordt vaak gedacht dat schuldafbouw een rem zet op het economisch herstel. Het is echter nooit voorgekomen dat deze een belangrijke rol speelde. In het overgrote deel van het herstel na een recessie werden de schulden van particulieren en bedrijven afgebouwd. Schuldafbouw en herstel gaan goed samen. De opleving op de beurs, de lage rente en stabilisatie van de huizenprijzen wijzen er op dat de spaarzin van Amerikanen gepiekt heeft.

Favoriete aandelen

Uitgaande van dit herstel kunt u het best cyclische aandelen kopen. Dit zijn bedrijven die profiteren van het aanstaande economische herstel, zoals Akzo Nobel (38,40), ArcelorMittal (25,81), USG Peope (9,31) ASML (18.16) en Océ (3,34). Defensieve aandelen (Ahold, Unilever, etc.) kunt u beter mijden.

Conclusie

De huidige negatieve stemming komt niet overeen met de historische feiten. In het verleden bleek een sterke krimp van de economie gevolgd te worden door een flink herstel. De relatief hoge Amerikaanse werkloosheid en een daling van de inkomens van de huishoudens wijst niet op een ideale beeld voor de groei. Toch wijzen de meeste indicatoren op een einde van de recessie.

Er zijn zeker zorgen over het extreem soepele monetair –en budgettaire beleid die uiteindelijk teruggedraaid moet worden. Dit brengt risico’s voor het herstel met zich mee. Politici zullen naar verwachting deze stap pas maken als de groei duidelijk is ingezet.

Al met al lijkt het erop dat het wereldwijde herstel in de komende maanden meer vorm zal krijgen. President Obama gaf gisteren al aan dat ” het kan dat we aan het begin van het einde van de recessie” zitten. Bij een typisch herstel zijn cyclische aandelen favoriet.

Zowel ondergetekende als de redactie hebben geen posities in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.

5 gedachten over “Grote muur van zorgen onnodig”

Beste Satilmis,

Dit is een interessante zienswijze. Maar ik ben even in de war en misschien kan je dat uitleggen.

In je artikel ‘depressie op schema’ was je stelling dat de huidige depressie (nu nog recessie) vergelijkbaar is met de grote depressie. Je toont in een grafiek de parallel aan en daaruit blijkt dat pas 36 maanden na de start van de crisis herstel zichtbaar wordt. Aangezien de huidige crisis eind 2007 begon zitten we nog lang niet aan de 36 maanden. Pas net over de helft zogezegd. Pessimisme is dan toch juist op zijn plaats?

Je stelt in het artikel van vandaag dat de crisis bijna voorbij is (nog vóórdat het een depressie is geworden) maar is dat wel zo? Immers, overheden en banken hebben exponentionele deficits en schulden opgebouwd ten opzichte van de jaren ervoor. Dit geld is niet gebruikt om de AANKOMENDE periode te jump-starten, maar om gaten uit de VOORGAANDE periode op te vullen. Waar wordt de aanstaande economische groei dan van betaald?

Ook de vergelijking met de naoorloogse jaren gaat volgens mij niet op. We hoeven (nog) geen massale verwoestingen te herstellen en er is een omgekeerde babyboom. Waar gaan wij mensen mee aan het werk houden?

Mijn wedervraag aan jou: waarom verzand deze recessie juist NIET in een depressie zoals The Great Depression, en hoe kan een depressie afgewend worden terwijl de verhouding ouderen/werkenden juist slechter wordt bij toenemende (staats) schulden en belastingdruk?

Marcel,

Bedankt voor je reactie. Het artikel is bedoeld om ook een andere zienswijze te geven. Ik ben van mening dat je altijd open moet staan voor andere visies. Op de beurs moet je flexibel zijn en op tijd je visie bijstellen.

De Grote Depressie van de jaren 30 heeft in totaal 10 jaar geduurd. De wereldwijde depressie begon met de beurskrach op 24 oktober 1929. Tijdens de gehele periode liep de werkloosheid op naar 25% van de beroepsbevolking.

De depressie kan in 3 perioden opgedeeld worden:

1. De eerste van augustus 1929-maart 1933.

2. 4 jaren van traag herstel (1933-1937)

3. mei 1937-juni 1938

Hieronder de BBP-cijfers voor de VS:

YEAR GDP

Change

1929 790,90

1930 719,70 -9

1931 674,00 -6

1932 584,30 -13

1933 577,30 -1

1934 641,10 11

1935 698,40 9

1936 790,00 13

1937 831,50 5

1938 801,20 -4

1939 866,50 8

1940 941,20 9

1941 1.101,80 17

1942 1.308,90 19

Vanaf die piek in 1933 tot de bodem in 1933 daalde het reele BBP met meer dan 25%.

Om op je vraag te komen:

De huidige recessie is ongetwijfeld zwaar, maar het verbleekt bij de Grote Depressie. Onze welvaart ligt op een veel hoger peil dan destijds. Er bestond bijna geen sociale zekerheid zodat de economie forser stagneerde.

Daarnaast zie ik ook een snel herstel in Azie waarbij de regionale productie al hoger ligt dan voor de periode van de crisis. Deze sterke groei in deze regio is ook wat anders is dan tijdens die periode.

Dit alles met de regressies wijzen erop dat er wel eens een flink herstel om de hoek ligt. Dit betekent overigens niet dat het depressiescenario van de baan is. Er kan sprake zijn van een tijdelijk felle opleving.

Een crisis is ook een periode van verandering. Oude technologieen maken plaats voor nieuwe producten en productiemethoden. Deze recessie is niet alleen veroorzaakt doordat de banken te grote risico’s hebben genomen maar ook simpelweg omdat er teveel geproduceerd is. Een voorbeeld is de autoindustrie: die zal de komende jaren ingrijpend wijzigen door de komst van schonere technieken en zuinigere auto’s.

Daarnaast zie je de opkomst van het internet die een steeds prominentere rol zal innemen. Ook de zogenaamde “smartgrids” (zie artikel van Cor Wijtvliet op deze site) kunnen belangrijk worden.

Met andere woorden deze crisis is zowel uniek maar heeft tegelijkertijd een soortgelijk patroon met andere recessies. Gegeven de aard van het kapitalisme zullen er ongetwijfeld meer beurscrises en bearmarkets volgen. In elke crisis vernieuwt het systeem zich. In een periode van laagconjunctuur zoeken bedrijven naar nieuwe technologieën, waardoor de winstgevendheid weer gaat stijgen. Op een gegeven moment is dit effect uitgewerkt en jaagt “te veel geld op te weinig goederen”.

Die nieuwe technologieen zullen de nodige werkgelegenheid opleveren, zie Joseph Schumpeter ( http://nl.wikipedia.org/wiki/Joseph_Schumpeter ).

Een depressie is nog altijd mogelijk maar mede door sterke ontwikkelingen in Azie en onze huidige welvaartsniveau acht ik het niet waarschijnlijk.

Ook demografisch gezien betekent het dat de werkgelegenheid door de “vergrijzing” op peil blijft. De opgebouwd overheidstekorten kunnen de komende jaren een rem zetten op de groei.

Beste Satilmis,

Bedankt voor je uitgebreide reactie. Ik denk dat je reaktie een mooie en vooral heldere aanvulling op je artikel is.

Ik kan je een heel eind volgen, maar ik blijf reserveringen houden t.a.v. het woordje ‘groei’. Veel mensen denken bij groei aan bomen die de hemel in groeien. De jaren vóór 2007 zeg maar. Dus: eindeloos krediet, dikke winsten op de aandelenmarkt, elk jaar meer bonus en salarisverhoging, elke 4 jaar een nóg dikkere leasauto, huizen die altijd meer waard worden en een gegarandeerd vette oudedag. Het enige wat we daarvoor terug hoeven te doen is een kredietcrisisje en 2 jaartjes langer doorwerken. Dat voelt niet goed. Is het echt even slikken en weer doorgaan?

Waar wij in onze groeiperioden voornamelijk hebben kunnen profiteren van goedkope werkkrachten uit Azie, zal het niet waarschijnlijk zijn dat Azie nu op zijn beurt in Europa/Amerika zal gaan investeren. Als je het al onder investering kan schalen, is het meest positieve scenario dat Azie onze schulden blijft opkopen. Tenminste, zo lang ze de hoop koesteren dat wij de rente daarvan kunnen blijven ophoesten. Bovendien wordt labour ook in Azie stilaan duurder, dus blijft er navenant minder aan de strijkstok over voor ‘ons’, en dus om die rentes terug te kunnen blijven betalen.

Europa en Amerika zijn opgebouwd en welvarend en zullen dus veel meer opzichzelf aangewezen zijn dan voorheen. Dat Azie meer en meer ontwikkeld raakt zorgt bovendien voor een kleiner verschil tussen westen en niet-westen. Nivellering van globale welvaart lijkt me dan evident.

Je noemt ook de ontwikkeling van Internet. Ik heb hier precies een omgekeerd gevoel bij. Internet is technisch gezien uitontwikkeld (hardware en verbindingen liggen er). In de hype-jaren ’90 en 2000 was dit een zeer arbeidintensief project dat de westerse economieen tot grote hoogten dreef. Het maakte ons rijk. Ondertussen is internet ‘slechts’ een verzameling van diensten. een medium. Hoewel dat onderhoud nodig heeft, is de ontwikkeling daarvan reactief aan de economie. Op gebied van IT staan we voor grote veranderingen. Van een krachtige thuis PC gaan we over niet al te lange tijd richting cloud computing en web based applicaties. Thuis staat straks geen dikke (dure) PC meer, maar een low-performance thin-client. De vrij grote PC-vervangmarkt voor consumenten wordt een nichemarkt. Wat neemt die plaats in? Met stijgende energieprijzen, duur vastgoed, congestie in het verkeer wordt thuiswerken navenant populairder en maakt de auto dus minder nodig dan voorheen. E-shopping wordt om diezelfde reden ook populairder wat dat proces alleen maar versnelt. Herstelt de automarkt? En de middenstand? Navenant dalen belastinginkomsten, overheidsuitgaven etc. balletje dus rond.

Dus ja, er zijn nieuwe technieken, maar gaan die gepaard met hetzelfde volume als wij (jij en ik) gewend waren? Is er uit minder volume dan voor iedereen voldoende middelen (geld) te onttrekken om een groeiende welvaart te blijven houden?

Wat ik wil zeggen is dat economische groei niet perse betekent dat onze welvaartsbeleving op korte termijn hetzelfde niveau haalt als een aantal jaar geleden. En dat is toch wel wat mensen voor ogen hebben als ze het woordje ‘groei’ horen.

Ben het overigens roerend met je eens dat we voor een nieuwe tijd staan. Zeer interessant is dat en we zullen zien welke kant het kwartje op rolt.

Nogmaals bedankt voor je uitgebreide uitleg en je interessante artikel.

sorry maar ik vind dit werkelijk grote onzin.

De economie van de VS groeit eigenlijk al sinds 1998-2000 niet meer, alle groei kwam door speculatie en schulden.

Er werd laatst nog gezegd: 70% van het GDP bestaat uit consumptie, en hoe kan dat? juist door schulden.

Ook de -1% groei (wat overigens niet klopt) van Q2 kwam voornamelijk door uitgaven van de overheid, en hoe financieren die dat? juist door schulden.

wat krijgen een depressie, of deze nu 1 jaar wordt uitgesteld wordt of niet. ENORME SCHULDEN = DEPRESSIE!

Pingback: Grote muur van zorgen onnodig » Reacties op columns » De Kritische Belegger-forum