Fondsbeheerder Mark Leenards (IEX-columnist) timmert flink aan de weg. In diverse media lees ik geregeld zijn mening over kansrijke aandelen. Mark Leenards is momenteel fondsbeheerder en oprichter van het SBS Global Equity Fonds.

Fondsinformatie

Fonds: SBS Global Equity Fund

ISIN-code: NL0006367203

Type belegging: Aandelenfonds.

De propositie van SBS Global Equity Fund

Volgens de site hanteert het SBS (Strong Buy Selection ) Global Equity Fund een unieke beleggingsstrategie, ontwikkeld in 2003. De basis van het SBS Global Equity Fund wordt gevormd door een unieke selectieprocedure. Het fonds scant meer dan dertigduizend aandelen wereldwijd op verschillende factoren. Een aandeel voldoet aan alle eisen wanneer onder andere analisten positief zijn, het een aantrekkelijke waardering, winstgroei en dividendrendement heeft en de korte termijn trend opwaarts is. Het aandeel wint dan duidelijk in populariteit. Vervolgens onderwerpt het fondsmanagement het aandeel aan een grondig fundamenteel onderzoek. Wanneer ook deze uitkomst positief is, wordt het fonds aangekocht. De focus ligt hierbij op korte termijn winst: twee jaar lang iedere maand 2% op telkens een ander aandeel is immers meer dan 50% op één aandeel na twee jaar.

Bij ieder negatief signaal of indien er een aandeel wordt gevonden dat beter aan de criteria voldoet, wordt het aandeel direct (deels) verkocht door een ervaren handelaar in dienst van het fonds. Op deze manier kan het fonds ‘de markt te snel af zijn’.

Deze aanpak zou resulteren in een verhoging van het rendement en een beperking van het risico, iets waar elke belegger naar streeft. Er wordt actief gebruik gemaakt van derivaten om het neerwaarts risico af te dekken.

Dat klinkt goed, nietwaar. Tijd om te kijken naar de gerealiseerde rendementen en de genomen risico’s.

Het gerealiseerde rendement

Het factsheet die ik op de website kon vinden, laat de gerealiseerde rendementen per maand zien, niet getotaliseerd per jaar. Daarom heb ik dit voor u berekend, samen met de ontwikkeling van een investering ter waarde van € 10.000,- in dit fonds.

|

Jaar : |

Rendement : |

Resultaat : |

|

2006 |

12,68% |

€ 1.268 |

|

2007 |

8,17% |

€ 921 |

|

2008 |

-48,51% |

€ 5.912 |

|

2009 |

26,78% |

€ 1.681 |

|

Totaal |

-20,43% |

€ 2.043 |

Een belegger die bij de start € 10.000,- zou hebben ingelegd, heeft per ultimo februari 2010 een verlies van 20,43 %. Op zich is dit niet vreemd, echter in de factsheet wordt aangegeven dat een belegging in de msci-wereld index – 24,12 % zou hebben opgeleverd. Volgens mijn berekening heeft de MSCI-wereld index, uitgedrukt in euro’s en waarbij de dividenden zijn herbelegd -20,74 % hebben opgeleverd. Sinds de start in februari 2006 stel ik dus vast dat het fonds een vergelijkbaar rendement heeft opgeleverd als een belegging in de MSCI-wereld index.

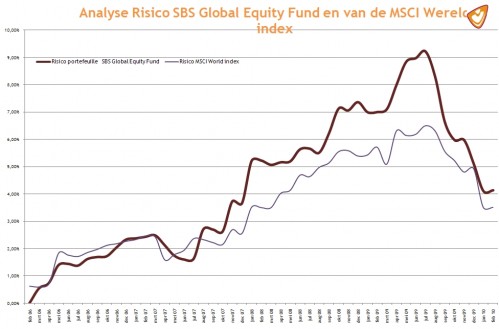

De cruciale vraag omtrent de prestaties van dit fonds is dan ook het risico dat beleggers in dit fonds hebben gelopen. Om hier een uitspraak over te doen, heb ik het risico van de msci-wereld index en van het SBS Global Equity Fund in een grafiek geplaatst. Er wordt namelijk beweerd dat men in staat is om meer rendement te realiseren met minder risico. We hebben al geconstateerd dat de eerste uitspraak in de praktijk niet is gerealiseerd. Daarom kijk ik nu naar het risico.

Het genomen risico

Bij beleggen draait het altijd om de relatie risico versus rendement. Is de beheerder in staat geweest om dit rendement te realiseren met het nemen van een lager rendement dan de MSCI-wereldindex?

Klik op grafiek om te vergroten (opent in nieuw venster)

Uit mijn risico-analyse blijkt dat het risico van het SBS Global Equity fund nagenoeg structureel hoger ligt dan het risico van de MSCI-wereld index. De tweede uitspraak dat het gevoerde beleggingsbeleid resulteert in een lager risico wordt dus niet in de praktijk bevestigd.

Het argument dat er gebruik wordt gemaakt van derivaten om het risico te verlagen, zou wellicht op portefeuille-niveau zeker het geval kunnen zijn, het risico blijft hoger dan dat van de MSCI-Wereld index.

Het jaarverslag over 2009

Ik heb het jaarverslag over 2009 gelezen. Hieruit blijken de volgende feiten:

- Binnen de portefeuille is er gebruik gemaakt van put-opties om zich te beschermen tegen koersdalingen. Dit heeft in 2009 ongeveer 7 % rendement gekost;

- Naast de hoge beheerfee van 1,5 % brengt het fonds ook een performance-fee in rekening. Alle kosten bij elkaar zorgt ervoor dat de expense ratio in 2009 is uitgekomen op 3,77 %.

- In 2008 bedroeg de expense ratio 3,35 %;

- De omzetsnelheid bedroeg in 2009 610 % en in 2008 687 %. Dit is aan de zeer hoge kant.

Conclusie

Pluspunten

Pluspunten van het fonds is dat er een eigen filosofie wordt gevolgd. Beleggers die dit aanspreekt zitten goed in dit fonds.

Minpunten

Minpunten zijn de zeer hoge kosten en het hogere risico t.o.v. een index die een vergelijkbaar rendement heeft opgeleverd sinds de start in 2006.

Ik zie voor beleggers dan ook geen enkel argument om in dit fonds te beleggen en ken veel betere en goedkopere alternatieven.

.

Ondergetekende heeft geen positie in dit fonds. De redactie heeft geen posities in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.

Jan de Vries

www.devriesinvestmentservices.nl

Gratis e-mail alert van De Kritische Belegger

Wilt u op de hoogte blijven van de nieuwe productbeoordelingen? Meldt u zich dan aan voor de gratis e-mail alert service. Klik hier