Het miserabele lot van het ooit zo machtige General Electric mag genoegzaam bekend heten. Een reeks van fatale overnames en managementfouten bracht dit Amerikaanse conglomeraat aan de rand van de afgrond. GE moest bizarre maatregelen treffen om een faillissement te ontlopen. In de afgelopen 2 jaar moesten twee ceo ’s het veld ruimen, werd het dividend verlaagd en moest het een bedrag van 23 miljard afschrijven.

De teloorgang van General Electric heeft beleggers huiverig gemaakt voor het fenomeen conglomeraat. Die boodschap is in diverse hoofdkantoren goed aangekomen. Dat is ook het geval bij het Duitse Siemens. CEOKaeser had al eerder laten weten, dat het Siemens van de toekomst geen olietanker zou zijn, meer veeleer een flottieljes van schepen en scheepjes. Big is voor Kaeser allang niet meer beautifull. Als dat wel zo was, dan zou de wereld nog steeds bevolkt zijn door dinosauriërs.

Om dat doel te bereiken is Siemens al een tijd druk om meerdere divisies op afstand van het moederbedrijf te plaatsen. Gamesa, dat in renewables doet, is genoteerd aan de beurs van Madrid en de divisie Healtheneers in Frankfurt. Een poging om de treindivisie samen te voegen met die van het Franse Alstom om vervolgens naar de beurs van Parijs te brengen, liep stuk op een veto van Brussel. Het is beleid om in alle afsplitsingen een fors minderheidsbelang te houden

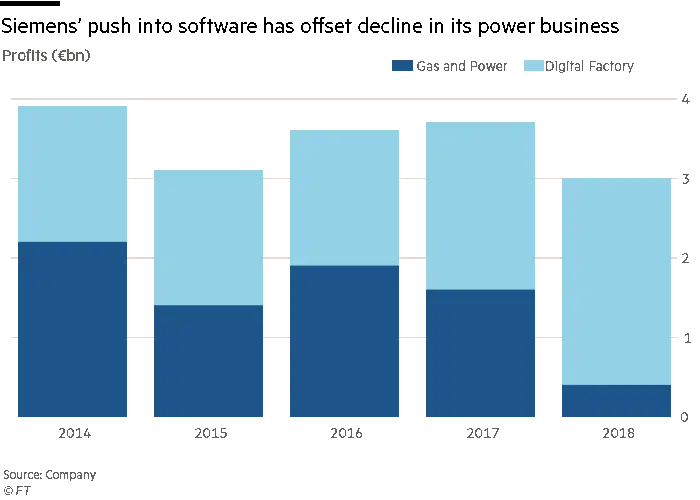

Bij gelegenheid van de presentatie van de cijfers over het 1ste kwartaal 2019 kondigde Kaeser een nieuwe stap aan op weg naar de vorming van het flottielje. De divisie Gas and Power, die het al jaren moeilijk heeft, gaat ook de deur uit. Deze divisie zag in 2018 zijn winst met maar liefst 76% dalen naar € 377 miljoen. Intense competitie en een structurele overcapaciteit waren volgens Siemens de hoofdoorzaak voor de achteruitgang. De wereld heeft een capaciteit om 400 turbines te bouwen, maar het aantal opdrachten overstijgt de 80 niet. Bij General Electric gebruiken ze dezelfde woorden om de problemen bij hun Power division te beschrijven.

Om de nieuwe entiteit kans van overleven te bieden, neemt het het aandeel van 59% van Siemens in Gamesa over. Zodoende kan het zijn klanten een compleet portfolio aanbieden. Gamesa is bovendien prettig winstgevend en groeiend. In 2018 groeide de winst van Gamesa met 43% naar $ 483 miljoen. Als de nieuwe combinatie in financiële nood komt, kan het altijd nog stukjes Gamesa te koop aanbieden. Het nieuwe bedrijf dat in september 2020 naar de beurs gaat, heeft een omzet van pakweg € 30 miljard en ongeveer 80.000 werknemers. Het is de bedoeling dat Siemens in het bedrijf een behoorlijk minderheidsbelang behoudt in de nieuwe combinatie.

Het verzelfstandigen van bedrijfsonderdelen is niet alleen bedoeld om de wendbaarheid te verhogen, maar uiteraard ook om de kosten te verlagen. Die moeten structureel omlaag met € 2,3 miljard. Dat betekent dat er bijvoorbeeld 10.000 arbeidsplaatsen geschrapt gaan worden. Zoiets ligt heel gevoelig in Duitsland. Als die besparingen werkelijkheid worden, dan moet de marge op de langere termijn uitkomen binnen een bandbreedte van 14% – 18%. In 2018 kwam de marge uit op 11,3%. Er is nog een lange weg te gaan.

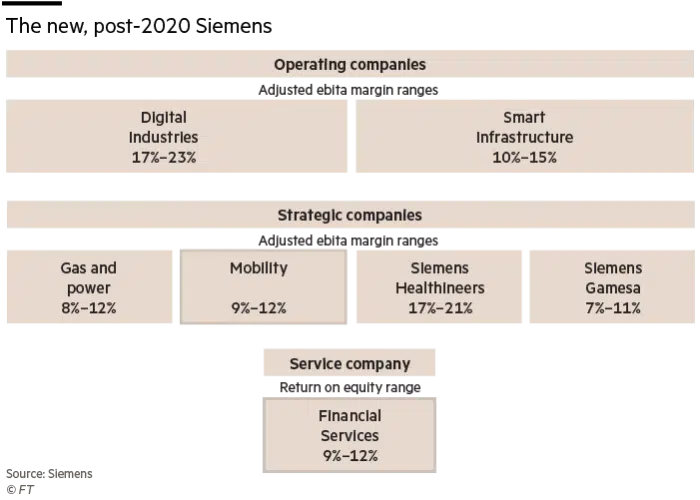

Het nieuwe Siemens kent nog steeds 8 divisies, maar er komt nadrukkelijk de focus te liggen op slechts twee ervan. Dat zijn Smart Infrastructure en Digital Industries. Internet en (software)technologie staan bij deze divisies centraal. De ambitie is hoog, want de margedoelstellingen voor beide divisies werden verhoogd naar respectievelijk 10% – 15% en 17 – 23%.

Beleggers hebben in eerste instantie positief gereageerd op de plannen van Siemens. De koers kreeg een flinke zet in de rug. Beleggers zullen ook wel blij zijn geweest met de cijfers over het afgelopen kwartaal. Die vielen over het geheel genomen mee. Het is echter nog veel te vroeg om het optimisme van CEO Kaeser te delen en hem na te zeggen dat een nieuw tijdperk voor Siemens is aangebroken. Tot voor kort bedroeg de discount van Siemens 40%. Misschien zijn verdere stappen nog onvermijdelijk. Dat is een les die de teloorgang van GE ook leert.

Cor Wijtvliet