Vorig jaar stegen private equity assets wereldwijd tot meer dan 6 biljoen euro met een langetermijnrendement van gemiddeld 12%. Het ‘droge kruit’ (cash reserves die gebruikt kunnen worden om in te stappen) nadert inmiddels een record van 3 biljoen euro. Met deze prestatie heeft de private equity (PE) sector alle verwachtingen in 2021 overtroffen. De sector herstelde goed na een inzinking in 2020, heeft afgelopen decennium een explosieve groei laten zien en sloot 2021 af met recordcijfers. Uit onderzoek van eToro blijkt dat deze ontwikkelingen niet aan de particuliere beleggers zijn voorbijgegaan. Een significant aantal beleggers wereldwijd (16%) is van plan om in 2022 te beleggen in alternatieve asset classes zoals PE. In Nederland zijn particuliere beleggers iets terughoudender: 10% overweegt om in het komende jaar in alternatieve asset classes te beleggen.[1]

Hoewel particuliere beleggers in Nederland terughoudender zijn dan wereldwijd, is Nederland een populair gebied in de PE sector. Er zijn meer dan 150 PE fondsen actief in het land,[2] en volgens onderzoek van PwC beschouwen 78% van de PE directeuren Nederland als een van de meest aantrekkelijke landen, na Duitsland (80%) en voor Zwitserland (74%).[3] Nu de verwachting is dat 2022 het grootste jaar voor PE wordt,[4] kan men zich afvragen of de sector ook kansen biedt aan particuliere beleggers. Om een antwoord op deze vraag te vinden, vergeleek Ben Laidler, Global Markets Strategist bij sociaal investeringsnetwerk eToro, de prestaties van de S&P 500 met die van beursgenoteerde PE fondsbeheerders en hun onderliggende, niet-beursgenoteerde PE fondsen over de afgelopen vijftien jaar.

Groeipotentieel

“Buy-out bedrijven zijn uitgegroeid tot enorme, gediversifieerde vermogensbeheerders en zijn steeds vaker beursgenoteerd. Volgens ons onderzoek hebben deze aandelen betere, maar meer volatiele, jaarlijkse rendementen laten zien dan de eigenlijke fondsen zelf,” legt Laidler uit. Zijn onderzoek omvat 88 beursgenoteerde wereldwijde PE bedrijven waaronder KKR (KKR), Blackstone (BX), Apollo (APO), Brookfield (BAM), 3i (III) en Partners Gp. (PGHN.ZU) en bekijkt de prestaties van deze bedrijven vanaf 2008.

Diverse beursgenoteerde private equity-bedrijven uit de steekproef waren de afgelopen jaren betrokken bij overnames van bekende Nederlandse bedrijven. Zo behoort de Nederlandse discountketen Action al jaren tot de meest winstgevende investeringen van het Britse PE bedrijf 3i.[5] Blackstone heeft onlangs de Nederlandse investeringsbank NIBC overgenomen,[6] en KKR toont zijn vertrouwen in het groeipotentieel van de internationale fietsenmarkt met de geplande overname van de in Friesland gevestigde fietsenfabrikant Accell Group.[7]

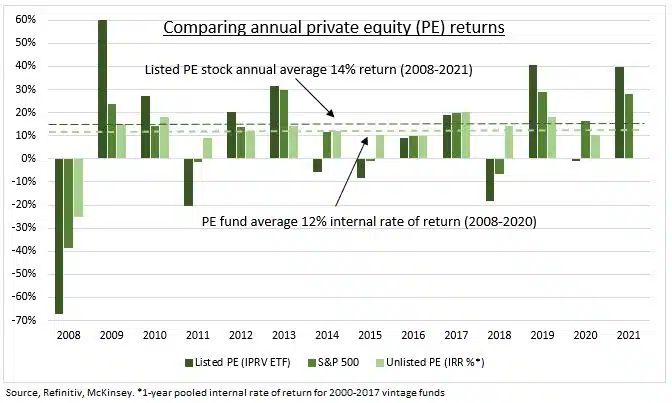

Zoals de onderstaande grafiek laat zien, heeft Laidler vastgesteld dat het mediane rendement van beursgenoteerde PE aandelen 14% per jaar bedraagt. Dit is vergelijkbaar met het mediane rendement van de S&P 500 en is 2% hoger dan het gemiddelde niet-beursgenoteerde PE fonds. Dit gaat echter gepaard met een veel hogere volatiliteit, bijna het dubbele van de S&P 500 en het drievoudige van de niet-beursgenoteerde fondsen.

Met “Listed PE” wordt bedoeld aandelen van beursgenoteerde PE-fondsbeheerders; met “Unlisted PE” wordt bedoeld hun onderliggende niet-beursgenoteerde PE fondsen. Data, cijfers en grafiek zijn geldig op 13/01/2022

“Deze resultaten bevestigen het hogere risico-rendementsprofiel voor aandelen van beursgenoteerde PE fondsbeheerders. Particuliere belegggers die in deze sector beleggen hebben een langetermijnvisie en een goed gespreide portefeuille nodig”, aldus Laidler. “Hoewel de vooruitzichten voor de PE sector veelbelovend lijken, moeten particuliere beleggers de volatiliteitsrisico’s niet licht opvatten. Aandelen in de PE sector zijn een manier om de beleggingsportefeuille te diversifiëren en toegang te krijgen tot een unieke asset class, maar zouden vanwege hun volatiliteit alleen deel mogen uitmaken van een goed gespreide portefeuille.”

Private equity aandelen zijn niet hetzelfde als private equity fondsen

Naast beleggen in aandelen van beursgenoteerde PE bedrijven is er ook een debat gaande over de vraag of de private markten moeten worden opengesteld voor particuliere beleggers, zodat zij rechtstreeks in de onderliggende, niet-beursgenoteerde PE fondsen kunnen beleggen.[8] Met het ARK Venture Fund dat begin februari werd aangekondigd, is de Amerikaanse sterbelegger Cathie Wood de meest recente die zich waagt aan private equity en particuliere beleggers in staat stelt te beleggen in niet-beursgenoteerde, illiquide effecten, zoals die van particuliere ondernemingen.[9]

“Private equity biedt blootstelling aan een ander soort asset class en andere bedrijven, vaak in een vroeger stadium van hun groei. Het mag echter niet vergeten worden dat rechtstreeks beleggen in onderliggende, niet-beursgenoteerde private equity-fondsen iets heel anders is dan beleggen in de beursgenoteerde private equity fondsbeheerders”, benadrukt Laidler. “De beursgenoteerde PE fondsbeheerders bieden indirecte blootstelling aan de PE sector, de aantrekkelijke langetermijnrendementen ervan, en extra diversificatie. Hun beursvolatiliteit is echter hoger dan gemiddeld en het is niet voor iedereen weggelegd.”

“Particuliere beleggers toegang bieden tot PE fondsen zou de diversificatie bevorderen en de beleggingsmogelijkheden verder democratiseren. De belangrijkste uitdaging hierbij is de vraag hoe beleggers in niet-beursgenoteerde assets liquiditeit kan worden geboden. Beleggingsmogelijkheden in de beursgenoteerde PE fondsbeheerders lossen dit probleem op, maar in het geval van ARK Venture speelt het probleem nog.”

[1] Het Retail Investor Beat onderzoek is uitgevoerd door Opinium tussen 30 november en 14 december 2021. In totaal werden 8.500 particuliere beleggers in twaalf landen ondervraagd: VK, VS, Duitsland, Frankrijk en Australië (1000 respondenten in elk land); Italië, Spanje, Nederland, Denemarken, Polen, Roemenië en Tsjechië (500 respondenten in elk land). Particuliere beleggers werden gedefinieerd als zelfstandig of geadviseerd en moesten ten minste één beleggingsproduct bezitten, waaronder aandelen, obligaties, fondsen, ISA’s of gelijkwaardige producten. Zij hoefden geen eToro-gebruikers te zijn.

[2] https://www.privateequityfunds.nl/private-equity-fondsen/

[4] https://pitchbook.com/webinars/2022-private-equity-outlook

[5] https://www.3i.com/portfolio/action/

[6] https://www.nibc.nl/over-nibc/investor-relations/equity-investors/blackstone/

[7] https://www.accell-group.com/nl/nieuws/nieuws/accell-group-and-a-consortium-led-by-kkr-agree-on-a-recommended-all-cash-offer-of-eur-58-00-per-share.htm

[8] https://www.nanalyze.com/2021/11/investing-private-equity-funds/

[9] https://www.barrons.com/articles/cathie-wood-private-equity-investors-51644017610