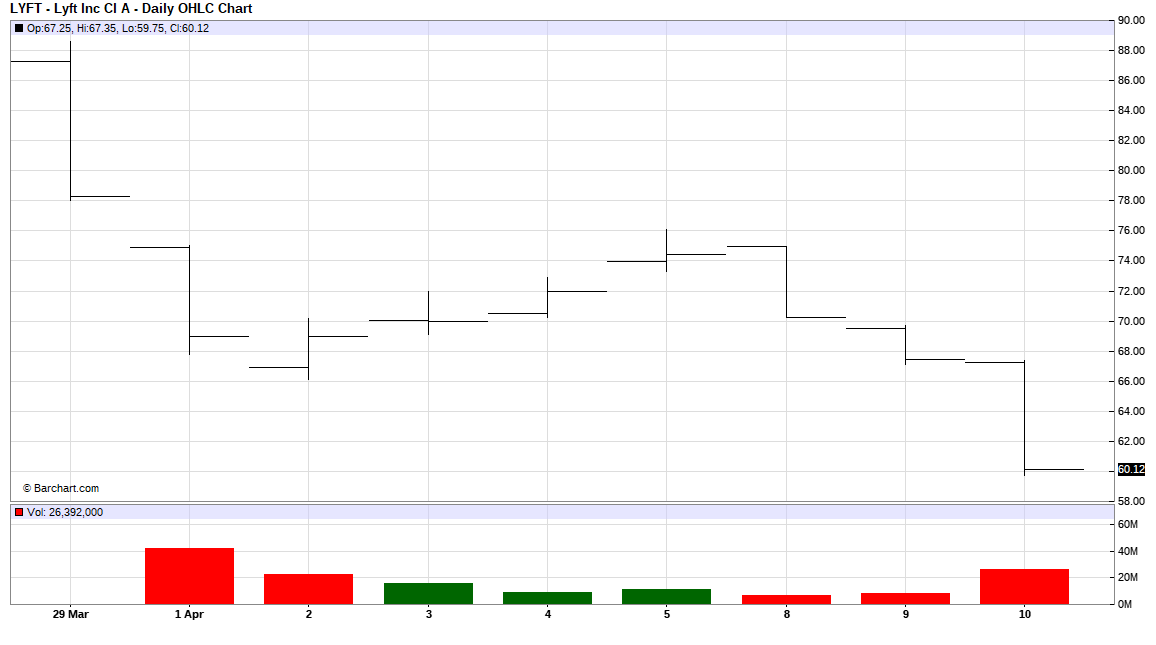

Het zijn drukke tijden voor Wall Street bankiers. Een reeks van zogeheten Unicorns gaat eindelijk naar de beurs. Tegelijkertijd krijgen sommige bankiers grijze haren, want de ene beursgang is duidelijk de andere niet. De hernieuwde beursgang van Levi Strauss van enkele weken terug verliep nagenoeg geruisloos en schijnbaar tot ieders tevredenheid. Dat kun je niet bepaald zeggen van de beursgang van Lyft op 29 maart jl. De koers bereikte op die dag een niveau van $ 78,29, maar in de dagen daarna is de koers terug gezakt naar een niveau van $ 60.

Bij Lyft denken ze dat de forse koersdaling het gevolg is van bewust bankiersbewijs. Ze wijzen daarbij met een beschuldigende vinger naar de bank Morgan Stanley. Die zouden hun klanten op grote schaal producten aangeboden hebben voor short selling. Met dit soort producten speculeert de belegger. Normaal gesproken bestaat er een zogeheten lock-up periode, een tijd dat aandelen van een IPO niet van de hand gedaan mogen worden. Morgan Stanley ontkent natuurlijk alles, maar een onderzoekbureau S3 Partners, heeft uitgedokterd dat er wel heel erg veel short selling producten van de hand gegaan zijn, veel en veel meer dan gebruikelijk is. Waar rook is, is vuur! Zoveel mag duidelijk zijn. Toeval of niet Morgan Stanley is een van de banken die concurrent Uber naar de markt brengt.

De lotgevallen van Lyft zijn andere unicorns niet ongemerkt voorbijgegaan. Zij en hun bankiers zijn opnieuw en intensief nog eens hun huiswerk gaan doen. Vooral de omstandigheden en voorwaarden voor de lock-up periode zijn nog eens goed tegen het licht gehouden. Die lock-up moet wel goed dicht gespijkers zijn, zo leert het voorbeeld van Lyft. Trouwens Uber doet er heel goed aan om zijn huiswerk samengebald in het prospectus voor de beursgang heel goed na te pluizen. De belangen zijn heel groot. Analisten hebben het bedrijf gewaardeerd op pakweg $ 100 miljard. Er valt dus nogal wat te verliezen.

Uber heeft zijn toekomstige beleggers heel wat uit te leggen. Er lopen heel veel rechtszaken tegen het bedrijf en ook de Amerikaanse overheid doet nog steeds onderzoek. Sommige zaken dateren nog uit de dagen van oprichter en ceo Travis Kalanick. Dat alles brengt de nodige risico’s met zich mee. Het belangrijkste risico is echter het businessmodel van Uber. In dit model exploiteert het bedrijf heel veel chauffeurs, maar die zijn zelfstandig en geen werknemer. Dat pakt goed uit als het om het toezicht van de overheid gaat. Uber hoeft zich op die manier aan weinig regels te houden en kan de salariskosten heel laag houden.

Hoelang is dit businessmodel nog houdbaar? In Californië heeft Uber in maart van dit jaar bakzeil moeten halen toen een groep chauffeurs naar de rechter stapte om het werknemerschap af te dwingen. Het bedrijf heeft vooralsnog de boot weten af te houden, maar heeft wel een regeling van $ 20 miljoen met de claimanten getroffen. Bovendien heeft het moeten toezeggen om meer rekening te houden met de belangen van de chauffeurs.

Uber vecht niet alleen in de VS om zijn businessmodel overeind te houden, maar ook in menig Europees land waaronder Nederland en Duitsland. De uitkomst van deze juridische strijd is nog ongewis, maar het lijkt erop dat Uber steeds meer concessie moet gaan doen om te kunnen blijven functioneren. Er is weinig fantasie voor nodig om in te zien dat de winst- en verliesrekening van Uber er heel anders gaat uitzien als grote groepen nu nog zelfstandige chauffeurs omgetoverd worden.

Maar ook los van de onduidelijkheden rondom de arbeidsrelaties kampt Uber met een serie grote en kleine schandalen, waarvan de uitkomst nog niet duidelijk is. Zo doet de overheid onderzoek naar mogelijke omkoperij en gevallen van corruptie in het buitenland. Ook loopt een onderzoek naar vermeend gebruik van software om de toezichthouders om de tuin te leiden. En dan is nog de bedrijfscultuur die als vergiftigd en seksistisch wordt omschreven en die tot het gedwongen vertrek van ceo Travis Kalanick leidde. Kortom, er is alle reden voor belangstellenden om het prospectus eens goed door te ploegen om niet heel onaangenaam verrast te worden in de periode na de beursgang.

Cor Wijtvliet