Het is alweer bijna 4 jaar geleden, dat de wonderdokters van het Braziliaanse 3G in samenwerking met de absolute goeroe van het beleggen, Warren Buffett, twee iconische namen uit de Amerikaanse retailwereld samensmolten tot een bedrijf: Kraft Heinz. De fusie kostte het lieve sommetje van $ 63 miljard, maar beleggers waren van meet af aan enthousiast. Ze waren ervan overtuigd dat de beruchte/beroemde aanpak van de Braziliaanse eigenaars, het zogeheten zero budgetting, vanzelf weer voor hoge winsten zou zorgdragen. Die aanpak was bijvoorbeeld bij AbInBev heel doeltreffend gebleken, zo doeltreffend dat 3G het lichtend voorbeeld voor heel de sector werd.

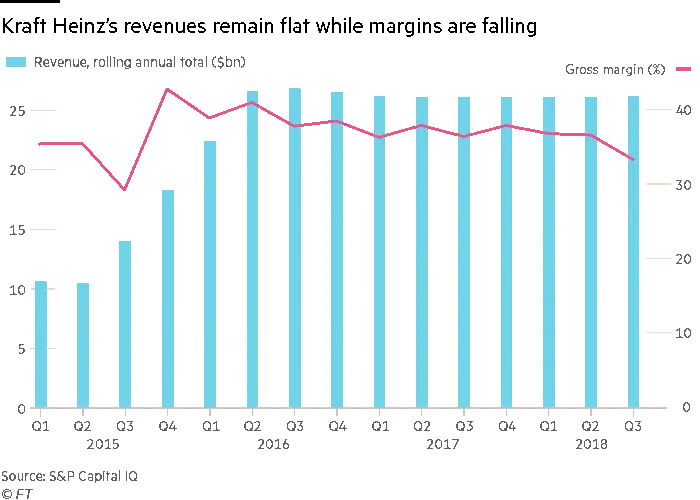

In eerste instantie leek die aanpak opnieuw tot succes te leiden. Zo daalde de kosten voor overhead tussen 2015 – 2017 van 11,5% van de omzet naar 8% tegen een gemiddelde van 14% van de sector. Maar de vreugde van beleggers is van korte duur geweest en is omgeslagen in somberheid, zeker nadat de desastreuze cijfers over het laatste kwartaal van 2018 publiek werden. Kraft-Heinz had welbeschouwd alleen maar slecht nieuws te melden. Het kondigde afschrijvingen aan ter waarde van $ 15 miljard, een daling van de winst per aandeel en een snijden in de dividenduitkering met minimaal 30%. Op korte termijn is er weinig verbetering te verwachten, want EBITDA zal in het 1ste kwartaal van 2019 met zeker 20% omlaag gaan. De vreugde van de beleggers sloeg om in chagrijn en de koers kelderde met 27%.

Alsof dat allemaal nog niet erg genoeg was, moest het management ook nog meedelen dat ze bezoek hadden gehad van de beurswaakhond SEC. Die vermoedt frauduleuze boekhoudtechnieken.

Wat ging er mis? Ergens in het afgelopen jaar gaf een van de grondleggers van 3G, Jorge Paulo Lemann, zelf het antwoord. Tot zijn eigen ontsteltenis moest hij bekennen, dat de markt voor consumentenproducten razendsnel veranderde. Die veranderingen gingen zo snel, dat de Braziliaan zich steeds vaker een dinosauriër voelde. De wereld van de gevestigde A-merken en hoge volumes behoort tot het verleden. De consument op zijn beurt heeft zijn voorkeur verlegd van voorverpakt voedsel naar versproducten die ook nog eens lokaal geproduceerd en natuurlijk geproduceerd worden. In deze nieuwe omgeving doen paradepaardjes van Kraft Heinz als Oscar Meyer meats en Kraft cheese veel minder ter zake. Het gedaalde gewicht van deze A-merken vormde de basis voor de gigantische afschrijvingen.

Dan blijft de vraag waarom Kraft Heinz de markt gemist heeft? Het antwoord ligt min of meer voor de hand. Managers bij Kraft Heinz waren zo gebiologeerd door het snijden in de kosten, dat ze weinig of geen oog meer hadden voor groei en innovatie. Bij 3G bestrijden ze uiteraard deze opinie. Het heet nu, dat het snijden in de kosten slechts een eerste fase was in een proces om de groei opnieuw aan te jagen, Is fase 1 met succes afgerond, dan is er weer ruimte voor investeringen. Het topmanagement wijst daarbij op het vormen van een investeringsfonds voor investeringen ter waarde van $ 300 miljoen in 2018.

Op Wall Street doen ze deze claim af als te weinig en te laat. Analisten wijzen er bovendien ook op dat er van een coherente strategie voor organische groei geen sprake is. Uit de woorden van ceo Bernardo Heese maken ze op dat ze bij 3G er ook weinig vertrouwen in hebben, dat Kraft Heinz op eigen kracht weer kan gaan groeien.

Die suggereerde bij de presentatie van de cijfers, dat het afstoten van onderdelen en het snijden in het dividend, het bedrijf de ruimte zou kunnen verschaffen om weer het overnamepad op te gaan. Dat spelletje beheersen nu eenmaal tot in de perfectie. Of een overname dit keer ook in het voordeel van de belegger zal zijn, valt te betwijfelen.

De netto schuld bedraagt nu al $ 30 miljard en dat is vijfmaal EBIDA, veel hoger dan de belofte van driemaal in 2015. Analisten wijzen er bovendien op, dat de hoge marges uit het recente verleden onhoudbaar zijn gebleven en dat de winsterosie een dure overname wel moeilijker maakt. Het hongerdieet heeft naast het korte termijn succes veel meer nadelen opgeleverd voor de lange termijn. Dat weten 3G en Warren Buffett tot hun schade en schande inmiddels ook.