De klassieke energieleveranciers in Europa hebben het moeilijk. Dankzij een gulle subsidiering van overheidswege is in veel landen van de Europese Unie renewable energy geleidelijk aan een meer dan geduchte concurrent geworden. De klassieke leveranciers van energie en elektriciteit zijn vooral in Duitsland zwaar in het defensief gedrongen. Daar besloot de regering van mevrouw Merkel in 2011 om kernenergie volledig in de ban te doen, terwijl de levering van elektriciteit, opgewekt door het verbranden van olie, kolen of gas, naar het 2de plan werd gedrukt om zo de CO2 uitstoot drastisch te verminderen. Het ultieme doel was en is om in 2050 80% van de behoefte aan elektriciteit te voorzien uit hernieuwbare bronnen. Op dit moment komt ongeveer 25% uit hernieuwbare bronnen.

De gevolgen laten zich niet moeilijk raden. Dankzij de subsidies konden kleine en grote leveranciers van renewable energy gemakkelijk de concurrentie aan met grote jongens als RWE en E.ON. Door het overaanbod van elektriciteit zijn de prijzen immers dramatisch gedaald. Dat vertaalt zich in een voortdurende verslechtering van de resultaten. In 2014 leed laatstgenoemde een verlies van € 3,2 miljard. Het verlies was overigens niet alleen toe te schrijven aan zwakke marktomstandigheden in Standort Deutschland, maar ook aan een heel zwakke roebel. E.ON behaalt ongeveer 6% van zijn operationeel resultaat in Rusland. Het bedrijf zag zich bovendien gedwongen afschrijvingen te doen ter waarde van € 5,4 miljard op energiecentrales in bijvoorbeeld Groot Brittannië, Italië en Duitsland.

Figuur 1 Herstel van vertrouwen in E.ON

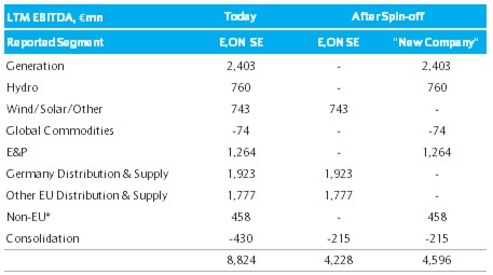

Het heeft toch nog enkele jaren geduurd voordat bedrijven als RWE en E.ON zich hebben neergelegd bij de onvermijdelijkheid van de renewable trend. Pas aan het einde van 2014 kwam het management van E.ON met een antwoord op de gang van zaken sinds 2011. Maar de Duitsers maken nu wel grote en beslissende stappen voor de toekomst van het bedrijf. Alle vormen van conventionele energieopwekking, de handel in energie, Exploratie en Productie en de kernenergie worden ondergebracht in een nieuwe onderneming die waarschijnlijk al in 2016 of 2017 naar de beurs gebracht gaat worden. Het huidige E.ON gaat de focus leggen op renewable energy, de distributie ervan en op verschillende vormen van dienstverlening aan de klant.

Volgens het huidige management verschillen beide entiteiten fors van elkaar. Het nieuwe bedrijf, dat feitelijk een soort bad bank is, zal zijn beleggers een royaal dividend bieden ter compensatie van de geringe groeipotentie van het bedrijf. De toekomst van de Gas business is onzeker. Dat geldt ook voor Exploratie en Productie om maar niet te spreken over de onzekerheden voor de conventionele opwekking van energie. Door de nauwe economische betrekkingen met Rusland is de nieuwe entiteit ook nog eens gevoelig voor geopolitieke spanningen. Dat maakt de aantrekkelijkheid van het bedrijf er niet beter op. Met andere woorden, het risicoprofiel verslechtert.

Figuur 2 Good and Bad Bank

Bij het huidige E.ON komt de focus op groei te liggen. Het risicoprofiel is laag, omdat de activiteiten van het nieuwe oude E.ON (good bank) zwaar gereguleerd zijn. Bij Barclays Bank hebben ze berekend dat zeker 75% van het operationeel resultaat afkomstig is uit streng gereguleerde activiteiten zoals renewable energie maar vooral uit de distributie. Vooral daardoor zal het risicoprofiel verbeteren, zo denken de bankiers. Dat zal ook de kredietwaardigheid zeker verhogen. Die kan volgens Barclays alleen verslechteren als de Duitse regering tot de conclusie zou komen dat door de zwakke kredietwaardigheid van de nieuwe combinatie de noodzakelijke nucleaire zekerheden in gevaar komen. In dat geval zou het nieuwe oude E.ON wel eens verplicht kunnen worden om meer liquiditeiten over te boeken naar de nieuwe combinatie.

Bij Barclays zijn ze echter in eerste instantie en op het eerste gezicht positief over het nieuwe oude E.ON. Er blijft een bedrijf achter met voldoende financiële slagkracht en een hoge kredietwaardigheid. Een duidelijk nadelig puntje voor de beleggers/bankiers is dat door de noodzaak tot hoge investeringen een mooie dividenduitkering voorlopig een vorm van wensdenken zal blijken.

Bij Barclays zijn ze overigens van mening dat de mogelijkheid gering is dat RWE een gelijksoortig beleid op poten zal zetten. Deze concurrent heeft eenvoudigweg minder mogelijkheden om een min of meer levensvatbaar nieuw RWE te ontwikkelen. Dat zou de kans gering maken dat RWE in een nieuwe entiteit de nieuwe nucleaire activiteiten zou kunnen onderbrengen.

Figuur 3 Beleggers hebben minder vertrouwen in de toekomst van RWE

Op afzienbare termijn zal E.ON en ook RWE meer duidelijkheid bieden over de toekomst. In afwachting daarvan handhaven we het koopadvies op E.ON. We beperken dat advies tot de offensieve portefeuille. Wat E.ON gaat doen is uniek voor de sector en daarom bestaat er geen consensus over de vraag hoe deze opsplitsing zal gaan uitpakken. Het is als het ware een stap in het duister. We geven een Houdenadvies voor de defensieve en gebalanceerde portefeuille. We denken dat beleggers RWE beter kunnen mijden. Dit bedrijf heeft nog geen nieuwe visie op de toekomst ontwikkeld.

E.ON: Kopen voor de offensieve portefeuille. Houden voor de gebalanceerde en defensieve portefeuille; Koers € 13,96

RWE: Mijden; Koers € 22,29

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.