In de loop van 2014 is het momentum in de Europese chemische industrie geleidelijk gaan teruglopen. Dat had vooral te maken met de teleurstellende economische ontwikkeling in Europa zelf, de zeer dure euro en zeer lage prijzen voor gas en olie in de VS. Die geeft de Amerikaanse concurrentie een duidelijke voorsprong op de Europese tegenhangers. Ongeveer 30% tot 40% van bijvoorbeeld de Duitse chemische productie vindt nog steeds zijn beslag in Europa. Dat is dus een dure productie.

Aan de mindere trends zal in ieder geval op korte termijn weinig tot geen verandering komen, zo lijkt het. Dat heeft zich tot nu vertaald in dalende koersen voor de diverse bedrijven, maar ook in lagere waarderingen. Dat biedt kansen! Op de wat langere termijn, in de loop van 2015, kan de industrie immers gaan profiteren van de duurdere dollar.

De snel verslechterende concurrentiepositie van de Europese chemie heeft op verschillende plaatsen alarmbellen doen afgaan. De Vereniging van de Nederlandse Chemische industrie heeft haar leden opgeroepen meer R&D inspanningen te plegen. Wil de bedrijfstak in Nederland overleven, dan moet er jaarlijks minimaal een bedrag van € 1 miljard geïnvesteerd worden in R&D. Dat is bijna het dubbele van wat de bedrijfstak nu doet. In 2012 spendeerde de sector een bedrag van € 612 miljoen aan R&D.

Binnen het Nederlandse landschap is DSM een speler van formaat. Het bedrijf is al jaren bezig om te transformeren van een producent van bulkchemie naar een bedrijf, waar het accent ligt op Life Sciences en Material Sciences.

De hoeksteen van het bedrijf is de divisie Nutrition. DSM heeft de afgelopen jaren meer dan €3,2 miljard geïnvesteerd om deze poot te versterken en uit te bouwen. Het is echter nog te vroeg om van een doorslaand succes te spreken als het gaat om deze strategische wijziging. Over het derde kwartaal noteerde DSM een daling van de omzet met 3% naar een bedrag van €2,323 miljard. Het operationeel resultaat daalde echter met 5% en kwam uit op € 315 miljoen. Die daling van het operationeel resultaat kwam voor een niet gering deel op het conto van Nutrition. Het operationeel resultaat van deze divisie ging met maar liefst 7% omlaag naar een bedrag van € 225 miljoen. DSM schrijft deze teleurstellende gang van zaken vooral toe aan de dure euro, die een rem vormt op de exportmogelijkheden van het bedrijf. Daarnaast daalde de prijs voor de vitamines naar een dieptepunt. Het bedrijf moest echter ook vaststellen, dat de vraag naar zijn voedingssupplementen ook te wensen overlaat.

De kwakkelende prestaties van het bedrijf en een dito ontwikkeling van de beurskoers heeft DSM in het vizier gebracht van de activistische belegger Daniel Loeb, de baas van het hedge fund Third Point. Dit fund heeft een belang van 3% in DSM. Loeb zou het liefst zien, dat DSM zich opsplitst in een bedrijf rondom de divisie Nutrition en rondom de divisie Performance Materials. Op die manier zouden beide bedrijven zich kunnen concentreren op de kernactiviteiten en daarmee een beter resultaat behalen voor de belegger. De stelling van activisten als Loeb (zie nieuwsbrief Dow Chemical) en Nelson Peltz (zie nieuwsbrieven Dupont en Danone) wordt overigens door slechts weinig onderzoek gestaafd.

Bij monde van ceo Feike Sijbesma heeft DSM al laten weten niets voor een opsplitsing te voelen. Performance Materials levert een bijdrage aan de winstgevendheid van DSM. In het 3de kwartaal groeide het operationeel resultaat met maar liefst 10% en kwam uit op een bedrag van € 91 miljoen. Ondanks de ferme taal die te horen is vanuit het hoofdkantoor in Heerlen, blijkt het management wel degelijk gevoelig voor de druk van aandeelhouders. Tijdens een analistenbijeenkomst in Londen stelde Sijbesma nadrukkelijk, dat geen enkele activiteit binnen DSM eeuwigheidswaarde heeft. Bovendien werd duidelijk, dat het management vaart wil zetten achter de verkoop van de divisie Polymer Intermediates en van Composite Resins. Dan praten we over een totaal van € 2 miljard aan omzet, waarvan het management zo snel mogelijk afscheid wil nemen. De koper moet echter wel de toezegging doen, dat DSM te allen tijde de beschikking heeft over enkele grondstoffen zoals caprolactam, die het nodig heeft voor het maken van producten door Performance Materials.

Analisten hebben overwegend positief gereageerd op de plannen van het management. Door de desinvesteringen kunnen de marges verbeteren en neemt de cycliciteit van het bedrijf als geheel af. Daar houdt de markt wel van. Die analisten toonden zich ook onder de indruk van de voortgang die gemaakt wordt binnen de divisie Innovation Center. Binnen deze divisie kweekt DSM als het ware activiteiten op, die de kasstromen en winstgevendheid voor morgen moeten veilig stellen. Volgens het management zullen de huidige activiteiten binnen Innovation Center in 2016 een break-even resultaat behalen. Over het lopende jaar zal nog een operationeel verlies van € 20 miljoen genoteerd moeten worden.

Outlook

Bij gelegenheid van de analistenbijeenkomst herhaalde DSM, dat het bedrijf in staat is om aan de verwachtingen van de markt te voldoen. Dat betekent, dat het operationeel resultaat over heel 2014 gaat uitkomen op een bedrag tussen € 1,7 – € 1,8 miljard. Dat zou op zich een goede prestatie zijn. Het goede nieuws is echter, dat DSM het zich kan veroorloven om over het 4de kwartaal een lager operationeel resultaat te behalen dan over het 3de kwartaal. De kans dat het bedrijf gaat teleurstellen over het lopende kwartaal is daarmee een stuk kleiner geworden, ondanks de matige marktomstandigheden. DSM lijkt zeer wel in staat om aan de eerdere geformuleerde doelstellingen te voldoen. Dat betekent dat de marges voor Nutrition zullen uitkomen tussen 20% – 23% en voor Performance Matarials tussen 13% -15%.

De mooie les van 2014 tot dusverre is ook wel dat zelfs onder heel zware omstandigheden Nutrition naar behoren blijft presteren. Dat schept vertrouwen in de toekomst. Een pluspunt is ook dat er voor 2015 geen bijzondere uitgaven in de vorm van overnames in het verschiet liggen. Het is meer dan tijd om het accent te leggen op integratie van eerdere acquisities en om meer cash uit te keren aan de aandeelhouder. Het is de bedoeling dat het dividendrendement komende jaren blijft stijgen.

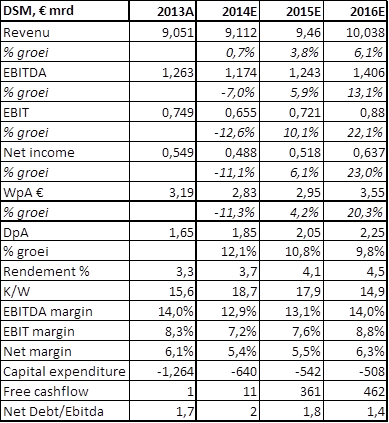

Beleggers zullen echter wel enig geduld moeten oefenen. Van het lopend jaar is nog maar weinig te verwachten. Echte positieve verrassingen zijn niet meer mogelijk. De echte draai naar boven moet in 2015 komen. Voor het moment lijkt ons het aandeel met een k/w van 17,9X te duur voor een defensieve of gebalanceerde portefeuille. We denken, dat hiervoor een houdenadvies op zijn plaats is. Voor de offensieve portefeuille denken wij aan een koopadvies. DSM kan zomaar gaan verrassen in 2015, als de euro zwak blijft, evenals energieprijzen en de dollar aan kracht blijft winnen! Er bestaat trouwens ook nog een serieuze mogelijkheid, dat DSM toegeeft aan de druk van activisten en zich alsnog gaat opsplitsen.

DSM (Koers: € 52,64)

Conclusie

- DSM ligt onder vuur van activistische beleggers

- DSM gaat daarom meer letten op de belangen van de aandeelhouders

- Het dividend zal daarom de komende jaren omhoog gaan

- Er is een mogelijkheid, dat DSM zich zal moeten opsplitsen onder druk van aandeelhouders

- Koopadvies voor de offensieve portefeuille. Kopen tot € 58. Houden: €58 – € 63.

- Houdenadvies voor de defensieve en gebalanceerde portefeuille. Houden tot € 50. Kopen bij een niveau onder € 48.

Gratis nieuwsbrief

ER Capital biedt wekelijks tips voor beleggers. Schrijf u nu vrijblijvend in op hun gratis nieuwsbrief.

Dit is een opinie van ER Capital en het mag niet worden opgevat als beleggingsadvies of uitnodiging om te gaan beleggen. In het verleden behaalde rendementen bieden geen garantie voor de toekomst. De redactie heeft geen positie in de genoemde effecten. Op dit artikel is onze disclaimer van toepassing.